Banques centrales : actions et implications.Par Vincent Manuel, Chief Investment Officer, Indosuez Wealth Management.

Cette semaine a été chargée pour le monde des banques centrales avec de nombreuses décisions de politique monétaire. Rien ne semble devoir arrêter les banques centrales dans leur combat contre l'inflation, avec des hausses de 75 pb qui se multiplient et une perception croissante que les taux ne rebaisseront pas en 2023.

Par conséquent, les investisseurs ne peuvent plus se permettre d'attendre un pivot de la Fed à court terme et doivent adapter leurs portefeuilles à ce nouveau cadre plus durable de faible croissance/environnement de taux élevés en construisant un portefeuille résilient générateur de rendement. La dépréciation de la livre sterling sur le marché est une leçon pour les gouvernements : il n'y a pas de recette magique, l'inflation devra être combattue coûte que coûte.

1- Décisions clés prises par les banques centrales cette semaine : résumé

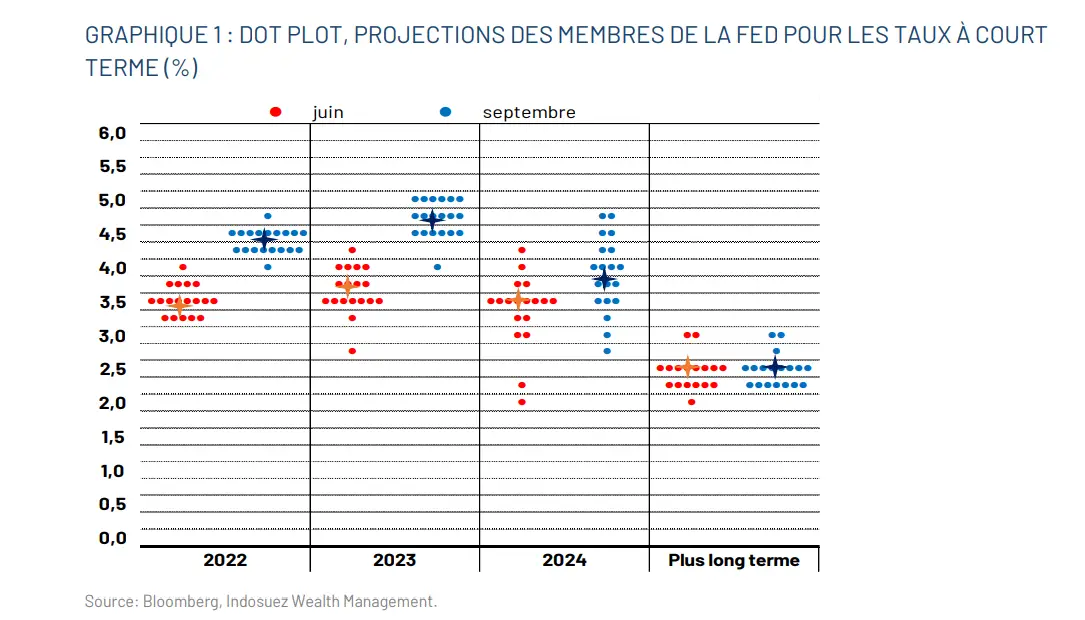

Comme prévu, la Fed a relevé ses taux d'intérêt de 75 points de base (pb) supplémentaires cette semaine, portant la fourchette supérieure du taux cible à 3,25 %, un niveau jamais atteint depuis 2005/2008. Plus important encore, elle a dévoilé ses estimations de croissance, d'emploi et d'inflation ainsi que ses fameux « dot plots » (graphiques de projections de taux pour les prochaines années) qui suggèrent un plateau de taux d'intérêt élevés pendant près de deux ans (graphique 1).

La Banque nationale suisse (BNS) a également relevé ses taux cette semaine de 75 points de base, un geste historique qui porte les taux à 50 points de base, et elle serait prête à intervenir (dans les deux sens) sur les marchés des changes, en cas d'appréciation excessive par rapport à l'euro (ce qui pourrait affaiblir la compétitivité extérieure de l'industrie) ou de dépréciation excessive par rapport au dollar américain (ce qui gonflerait les importations d'énergie).

La Banque d'Angleterre (BoE) a augmenté son taux d'intérêt de 50 pb à 2,25 %, lors d'un vote serré de 5 voix contre 4, près de la moitié de ses membres ayant voté pour une augmentation de 75 pb dans un contexte d'inflation à deux chiffres au Royaume-Uni. Sur le plan fiscal, le nouveau gouvernement britannique mené par Liz Truss a annoncé les réductions d'impôts les plus importantes depuis 1972, réduisant les impôts et taxes sur les ménages les plus riches et les entreprises dans l'espoir de stimuler la croissance. Cette annonce a déclenché une forte dépréciation de la livre sterling et des obligations sur le marché. Un événement qui tombe mal, un jour après que la BoE ait également annoncé un resserrement quantitatif. La semaine a été difficile pour les Britanniques, puisque l'indice PMI du secteur des services est également passé sous la barre des 50, seuil qui sépare une expansion d'une contraction de l'activité.

Enfin, la Banque du Japon n'est pas revenue sur sa position accommodante, maintenant le contrôle de la courbe des taux. Toutefois, elle a commencé à intervenir contre l'affaiblissement inquiétant du yen.

2 - Principaux éléments à retenir des décisions de politique monétaire

Jusqu'à présent, rien ne semble détourner les banques centrales de leur engagement à lutter contre l'inflation ; ni les perspectives macroéconomiques plus faibles, ni le resserrement des conditions financières.

Le mode d'intervention des banques centrales est basé sur une lecture stagflationniste de la situation ; c'est l'inflation élevée qui serait maintenant le moteur de l'affaiblissement du cycle, et c'est la lutte contre l'inflation qui est un prérequis pour ramener l'économie sur une trajectoire de croissance à moyen terme, quitte à affaiblir davantage la croissance et l'emploi à court terme.

L'affaiblissement des attentes du marché concernant l'inflation américaine (le point mort de l'inflation à deux ans aux États-Unis est descendu à 2,3 %) ne signifie pas que la Fed considère que son travail est terminé, au contraire, elle veut voir la preuve que l'inflation réalisée diminue avant de relâcher son cycle de resserrement.

Pas de pivot en vue pour la Fed

Après la réunion du FOMC de juillet, les investisseurs pariaient sur le fait que la Fed était passée d'une phase de hausses automatiques des taux à des décisions monétaires davantage dépendantes des données économiques, ce qui pouvait signaler un prochain pivot dans la communication de la Fed, potentiellement dès Jackson Hole. Nous n'avions pas souscrit à cette lecture optimiste, mais souscrivions néanmoins à l'idée qu'un tournant plus accommodant pouvait intervenir au premier semestre 2023. Les investisseurs doivent maintenant s'adapter à une nouvelle réalité : cette Fed est prête à faire baisser davantage l'économie et semble être convaincue qu'un plateau de taux élevés est nécessaire pour faire baisser l'inflation en mettant fin à la spirale salaires/prix.

Les dot plots suggèrent que la Fed veut amener les taux réels en territoire positif et maintenir des taux élevés pendant deux ans. C'est déjà le cas si l'on compare les taux de la Fed aux points morts d'inflation à 5 ans, mais les taux réels sont encore négatifs sur la base de l'inflation actuelle. Cependant, en 2023, les Fed funds devraient dépasser le taux d'inflation.

Enfin, la volatilité des devises est une source de préoccupation croissante pour les autres banques centrales, car elle est une source d'inflation importée. Bien que nous ne voyions pas arriver un nouvel accord du Plaza (baisse orchestrée et concertée du dollar en 1985), nous pourrions nous attendre à davantage d'interventions sur le marché des changes, contrairement aux deux décennies où la politique monétaire des grandes banques centrales était uniquement guidée par des objectifs macroéconomiques nationaux.

3 - Implications macro-économiques

Inflation

Ces décisions devraient continuer à faire baisser les anticipations d'inflation et auront un effet aux États-Unis sur l'inflation réalisée par le biais d'un ralentissement de la consommation, de l'emploi et des investissements (voir ci-dessous). Cependant, comme l'inflation européenne est beaucoup plus liée à l'offre, c'est davantage un mélange de politique fiscale sur l'énergie et de politique monétaire plus stricte qui peut calmer l'inflation.

Emploi et croissance

L'enquête PMI composite de septembre, qui combine l'activité dans les secteurs des services et de l'industrie manufacturière, s'est révélée inférieure à 50 pour les États-Unis pour le troisième mois consécutif. La croissance économique va commencer à porter les stigmates du resserrement monétaire ; en effet, les projections de la Fed ont ramené la croissance médiane du PIB en 2023 à 1,2 % (en glissement annuel au T4), soit un peu plus que notre hypothèse (croissance inférieure à 1 % sur l'année 2023) mais assez proche au final. En revanche, il nous semble de plus en plus improbable que la trajectoire adoptée par la Fed puisse maintenir le taux de chômage en dessous de 4,5 % comme le suggèrent ses prévisions (4,4 % de chômage en 2023 et 2024).

Les investissements du secteur privé devraient en effet réagir à l'affaiblissement de la croissance et à l'augmentation du coût de la dette, ce qui est généralement le moteur de l'accélération du ralentissement économique, et ce qui sépare l'atterrissage en douceur de l'atterrissage plus dur du cycle. L'économie américaine est de facto de plus en plus sur la corde raide entre ces deux scénarios.

Immobilier

Comme nous l'avons écrit à plusieurs reprises depuis le printemps 2022, les prix de l'immobilier américain ne sont pas à l'abri face à un resserrement monétaire de cette ampleur. La séquence est généralement la suivante : la hausse des taux hypothécaires commence à frapper les volumes de transactions, puis les prix suivent avec un retard de six mois. Avec des taux hypothécaires à 6 %, il est difficile de croire que nous pouvons éviter un retournement des prix. Cependant la Fed ne semble pas s'inquiéter d'une normalisation des prix qui ont été propulsés par une décennie d'assouplissement monétaire.

Ratios de la dette publique

Les questions de soutenabilité budgétaire referont sans doute surface et se voient déjà dans les taux d'intérêt des dettes périphériques alors que l'on s'attend généralement à ce que l'inflation stimule le PIB nominal et allège mécaniquement les ratios dette/PIB, le contexte est différent puisque la politique budgétaire est mobilisée contre l'inflation en 2022 et 2023. Si la croissance du PIB et l'inflation doivent s'estomper avant que les taux d'intérêt ne redescendent (dans l'hypothèse d'un plateau de 18 à 24 mois de taux élevés par exemple), cela gonflera les coûts du service de la dette. Les investisseurs s'intéresseront particulièrement à la maturité moyenne de la dette publique pour évaluer la vitesse d'augmentation des coûts du service de la dette.

4 - Implications « cross-assets » pour les investisseurs

Ce contexte accroît encore le pouvoir d'attraction de la liquidité en dollar dont le rendement est devenu très attractif (3,6 % à 3 mois, 4,8 % à 12 mois).

Les courbes de rendement devraient normalement s'inverser davantage, car des hausses de taux plus nombreuses et plus ciblées devraient affaiblir davantage les perspectives de croissance à moyen terme. Avec une inversion proche de -50 pb sur 30 ans-2 ans, nous nous rapprochons des niveaux enregistrés au deuxième trimestre 2000.

Toutefois, un environnement stagflationniste tel que celui d'aujourd'hui peut amener la courbe des taux à des niveaux plus inversés pendant plus longtemps que lors des cycles plus récents, à l'exception de certains pays (comme au Royaume-Uni) où des politiques budgétaires insoutenables pourraient entraîner une aversion pour le risque sur les obligations d'État et une accentuation de la pentification de la courbe des taux.

La correction des marchés boursiers devrait se poursuivre au cours du prochain trimestre ; un ajustement à la hausse de 50 points de base des taux de la Fed pour l'année prochaine (taux Fed plafonnant à 4,5 %), avec des prévisions d'inflation ramenées en dessous de 2,5 %, appelle logiquement à une baisse des ratios prix/bénéfices d'équilibre.

Nous continuons à penser que c'est maintenant en grande partie la trajectoire future des bénéfices qui déterminera les perspectives des marchés d'actions et que la réévaluation due à la hausse des taux est en grande partie terminée, mais chaque durcissement supplémentaire de la Fed entraîne une baisse des multiples de valorisation d'équilibre du marché actions.

Les investisseurs doivent donc adapter leurs portefeuilles à ce nouveau cadre plutôt que d'attendre un prochain pivot pour revenir sur les valeurs de croissance. Les investisseurs doivent construire des portefeuilles résilients générateurs de rendement dans un environnement de faible croissance et de taux élevés.

Dans ce contexte, nous continuons à privilégier une combinaison d'obligations de qualité à court terme, d'actions génératrices de dividendes et de flux de trésorerie résilientes, ainsi qu'un niveau croissant de liquidités, qui rémunèrent désormais les investisseurs par des rendements plus attractifs tout en limitant l'exposition au risque de taux comme aux risques cycliques.

Cet environnement de forte volatilité sur les marchés des taux, des actions et des devises offre également des opportunités intéressantes dans les stratégies basées sur les options et les produits structurés.

En conclusion, il y a une bonne nouvelle dans ce difficile changement de paradigme : le retour du rendement, qui devrait rester la priorité des investisseurs dans les 12 à 18 prochains mois.

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1