Hausse des standards : De 25 pb à 75 pb ! Par Vincent Manuel, Chief Investment Officer chez Indosuez Wealth Management.

Les économies et les marchés financiers traversent un cycle de resserrement monétaire d'une ampleur inédite depuis des décennies. On se souvient du « bon vieux temps », lorsque les banques centrales des marchés développés relevaient les taux de 25 points de base après un long et prudent exercice de communication. Aujourd'hui, l'orientation prospective appartient au passé et la plupart des banques centrales adoptent des hausses de 50 à 75 points de base, autrefois réservées aux marchés émergent.

Très animé, l'été a été le théâtre de redressements spectaculaires, tant sur les marchés de spreads que sur les marchés de taux. Cette évolution s'explique par une nette réduction des positions à la fin juin, une augmentation des réserves due aux dépenses du Trésor américain et un taux de reverse repo (RRP) relativement stable. Après le discours du président de la Fed, les marchés de taux anticipent désormais un resserrement monétaire plus agressif. Les bons du Trésor américain ont réagi de manière modérée au discours de Jackson Hole et les pressions en faveur d'un aplatissement de la courbe des taux, qui avaient dominé le premier semestre, dictent de nouveau leur loi à la courbe des taux américains. Pour la Banque centrale européenne (BCE) et la Banque d'Angleterre (BOE), la situation est grave. L'envolée des prix de l'électricité et du gaz affaiblit la position de ces deux zones monétaires, les banquiers centraux étant incités à maintenir une position très agressive alors même que la probabilité de traverser une récession profonde va croissant. La BCE se trouve dans une configuration particulièrement délicate compte tenu de la forte dépréciation de l'euro.

Même si l'élargissement des spreads périphériques était conforme à la normalisation des taux d'intérêt de la zone euro dans son ensemble, la BCE a réagi cet été en achetant des emprunts d'État italiens grâce aux réinvestissements du Programme d'achat d'urgence en cas de pandémie (PEPP).

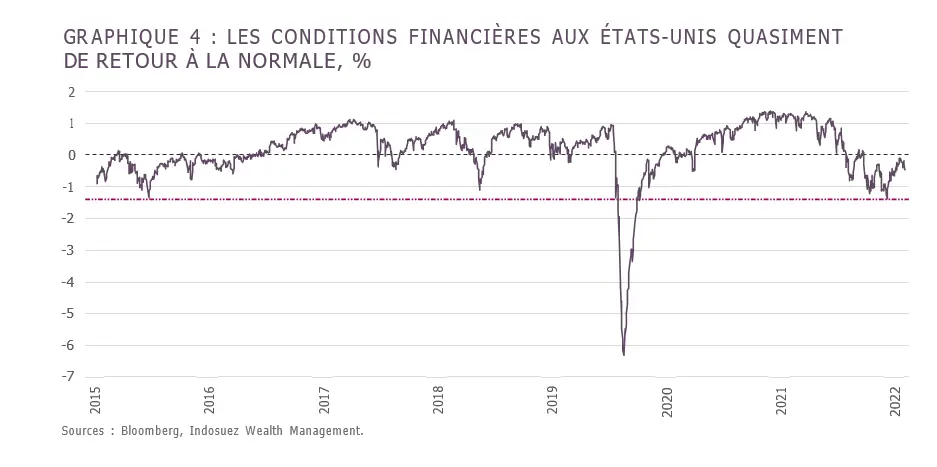

Au vu de l'assouplissement des conditions financières durant l'été (graphique 4) et de la vigueur du marché de l'emploi aux États-Unis, les banquiers centraux sont désormais susceptibles de continuer à resserrer rapidement leur politique et il est trop tôt pour prévoir une inflexion de la Fed. Compte tenu des délais de transmission de la politique monétaire, ce durcissement pèsera inévitablement sur une économie déjà en ralentissement. Cependant, la lutte contre l'inflation reste la priorité absolue des banquiers centraux, qui semblent convaincus qu'une récession à court terme vaut mieux qu'un environnement inflationniste prolongé. Dans ce contexte, le mouvement d'aplatissement de la courbe devrait se poursuivre, avec un possible changement de cap de la Fed d'ici la fin de l'année, susceptible de générer une certaine pression à la hausse sur les échéances courtes.

CRÉDIT

Sur les marchés de crédit, les spreads se sont nettement resserrés pour les titres investment grade et high yield, aussi bien sur les marchés américains qu'européens. Ce mouvement a ouvert la voie à des performances excédentaires significatives sur ces marchés en juillet, avant une consolidation au mois d'août. Alors que les fondamentaux résistent en Europe, ils se détériorent aux États-Unis, où les entreprises sont plus endettées et disposent de moins de liquidités au sein de leur bilan. Les taux de défaut réalisés sont inférieurs à 1 % en Europe et aux États-Unis, tandis que les agences de notation prévoient pour 2023 une hausse limitée due au ralentissement économique et des taux de défaut légèrement supérieurs aux moyennes de long terme (3,7 % aux Etats-Unis et 3% en Europe sur une base pondérée par les émetteurs). Cette évolution n'est pas encore pleinement prise en compte, les relèvements de notes demeurant plus nombreux que les dégradations à ce stade. Le secteur immobilier chinois, où 40 % des émetteurs sont sous surveillance négative, fait toutefois figure d'exception. En termes de flux, malgré une dynamique positive cet été, les investisseurs sont sortis des fonds ouverts, dont les performances depuis le début de l'année restent négatives dans un environnement de hausse des rendements. Cela étant dit, les stratégies d'achat et de conservation (buy and hold) attirent de plus en plus d'investisseurs. Conçus pour cristalliser un rendement au lancement de la stratégie, ces investissements offrent plus de visibilité que les fonds ouverts.

En Europe, l'élargissement continu des spreads de swap offre un portage supplémentaire aux investisseurs, ainsi qu'un coussin potentiel contre la hausse des rendements.

Sur le segment high yield, les valorisations semblent moins attrayantes et risquent de souffrir de la politique agressive de la BCE, du choc énergétique – qui pèse sur les marges des entreprises européennes – et du ralentissement macroéconomique général. Les ratios B/BB et BB/BBB, désormais inférieurs à leur moyenne sur 5 ans, indiquent des marchés chèrement valorisés.

Alors que les marchés primaires sont difficiles, les besoins de refinancement à court terme sont faibles. Les entreprises devront faire face à des coûts d'emprunt plus élevés sur les nouvelles dettes, mais cela sera atténué par une proportion plus importante de dettes à taux fixe jusqu'en 2023.

Les segments B- et inférieurs seront les plus vulnérables. Le renforcement du dollar a entraîné une contraction de l'encours de dette en devises étrangères des entreprises américaines, tandis que certaines entreprises européennes bénéficient de leur exposition aux revenus en dollar.

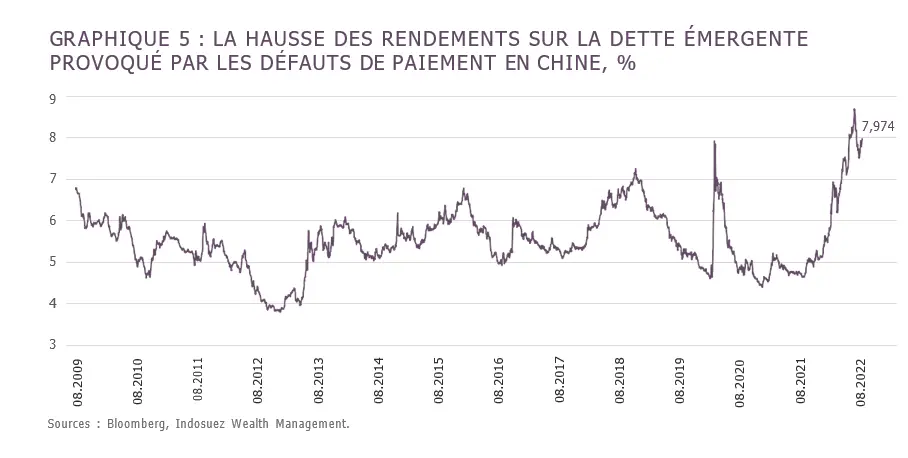

Sur les marchés émergents, le renforcement du dollar a dégradé les performances en devise locale. La déroute de l'immobilier chinois a également pesé sur le sentiment des investisseurs mondiaux et l'absence de solutions immédiates a empêché toute prise de risque dans la région (graphique 5).

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire