L'EUR/USD est condamné à chuter. Toutes les monnaies principales sont en baisse face au dollar américain depuis le début de l'année. L'euro s'est déprécié de 15 % depuis janvier. Une nouvelle hausse de 75 points de base est attendue en octobre prochain. William Gerlach, Country Manager France chez iBanFirst propose ci-dessous un décryptage de cette actualité.

Trois graphiques qui montrent que l'EUR/USD est condamné à chuter davantage

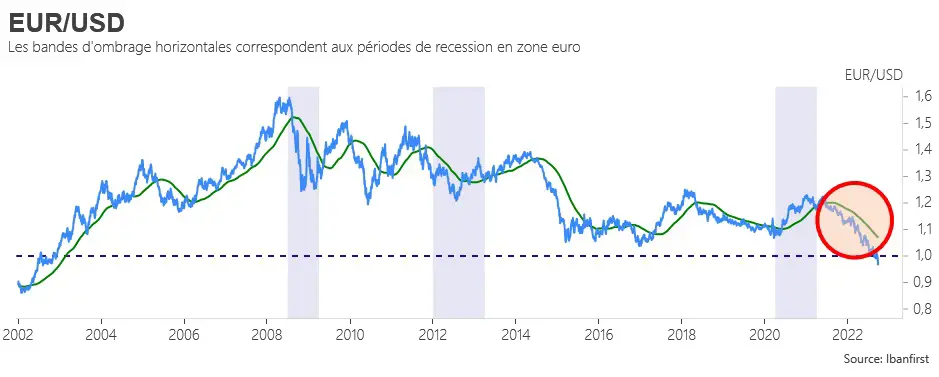

Toutes les monnaies principales sont en baisse face au dollar américain depuis le début de l'année, à l'exception de trois (le rouble russe, le real brésilien et le peso mexicain). L'euro s'est déprécié de 15 % depuis janvier. La baisse s'est accélérée depuis cet été en dépit de la hausse des taux par la Banque Centrale Européenne (50 points de base en juillet et 75 points de base en septembre). Une nouvelle hausse de 75 points de base est attendue en octobre prochain. Mais ce ne sera pas suffisant pour enrayer la chute de l'euro. Il y a encore quelques mois de cela, une dégringolade de l'EUR/USD autour de 0,90 était de l'ordre de l'impossible. Désormais, c'est une cible crédible.

Les trois graphiques ci-dessous montrent que l'EUR/USD est condamné à se déprécier.

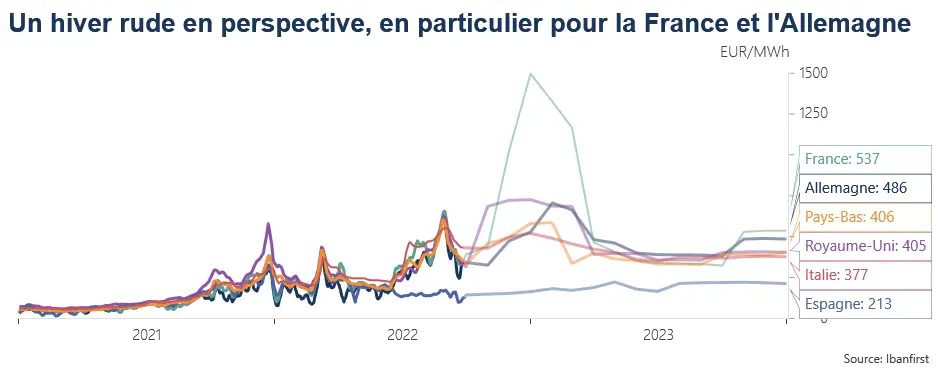

Le marché de l'électricité en Europe est en train de se fracturer. Les prix de gros pour certains pays sont proches de 500€ par mégawattheures (MWh). C'est dix fois plus que les niveaux de 2020. La hausse des prix a été alimentée par la guerre en Ukraine mais aussi des problèmes structurels d'approvisionnement (mise à l'arrêt de la moitié des réacteurs nucléaires français du fait de problèmes de corrosion). Autant la Banque Centrale Européenne peut lutter contre une récession ou une inflation persistante, autant elle est démunie pour réparer le marché de l'électricité en Europe. Les prochains mois vont être difficiles pour les entreprises et les ménages. La crise énergétique va accentuer la dégradation économique. En se basant sur les derniers indicateurs d'activité PMI, la zone euro est certainement déjà entrée en récession au troisième trimestre.

Du point de vue de l'analyse technique, l'EUR/USD évolue sous sa moyenne mobile à 200 jours (ligne verte). C'est un puissant signal de continuation de la baisse. Certains indicateurs montrent que l'euro est sous-évalué par rapport aux fondamentaux économiques. Mais dans un marché momentum (baisse auto-entretenue) et marqué par une hausse généralisée du dollar américain, cela importe peu.

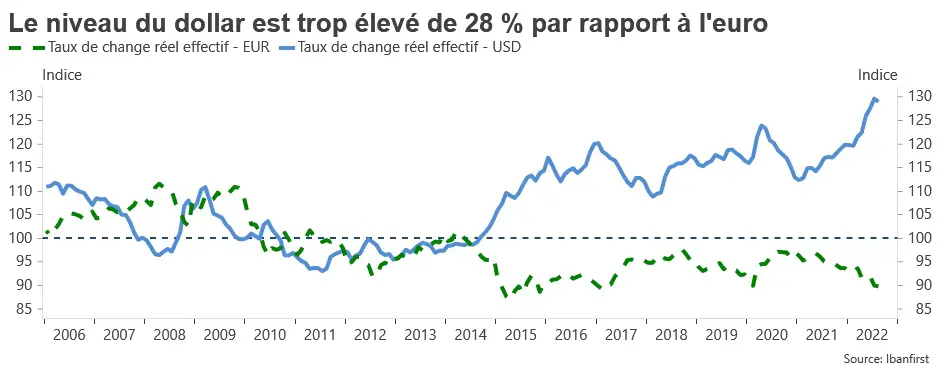

Le dollar américain est trop cher de 28 % par rapport à l'euro si on se base sur le taux de change réel effectif. C'est la moyenne pondérée du dollar américain par rapport aux devises des principaux partenaires commerciaux des Etats-Unis. En théorie, c'est une bonne nouvelle pour l'euro car sa faiblesse devrait permettre de stimuler les exportations.

Ce n'est pas le cas actuellement. Un euro trop faible aboutit à une hausse des biens intermédiaires importés qui sont essentiels au processus de production (l'énergie, par exemple). Cela renforce en réalité la gravité de la récession. Le niveau dollar est un problème.

Mais nous ne sommes pas à un niveau de survalorisation tel qu'il pourrait entraîner une intervention conjointe prochaine sur le marché des changes des Etats-Unis, du Royaume-Uni, du Japon et de la zone euro, comme nous l'avons vu en septembre 1985 lors des accords du Plaza. D'ici la fin de l'année, tout porte à croire que l'euro va continuer de baisser avec un premier objectif à court terme à 0,96 qui, s'il est franchi, ouvrira la porte à la zone psychologique située autour de 0,90.

A propos d`Ibanfirst

IBanFirst est une fintech qui facilite les opérations financières à l`international pour les entreprises.

L`innovation technologique pour dépasser les frontières bancaires.En alliant innovation technologique et expertise du marché des changes, nous réinventons l`expérience du paiement en devises. Des transactions au-delà des frontières bancaires, plus simples et plus transparentes, un accompagnement au quotidien, c`est ce que nous vous offrons et ce que vous méritez.

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1