La FED et le dollar américain conservent une longueur d'avance.Par Vincent Manuel, Directeur des Investissements chez Indosuez Wealth Management

Le dollar reste la devise reine, les autorités chinoises laissent le yuan filer pour soutenir une économie en difficulté, tandis que le yen reste sous pression en raison des tentatives de relance de l'inflation. Le dollar australien offre une diversification intéressante, alors que que l'argent est si faible que le marché préfère payer pour l'emprunter plutôt que l'acheter.

USD : Toujours solide

Le dollar américain a atteint de nouveaux sommets en août, la Fed ayant balayé les espoirs du marché en confirmant le maintien de sa politique monétaire ultra-agressive. Propulsé par la remontée des taux d'intérêt, le dollar a également été soutenu par l'environnement d'aversion au risque accompagnant cette hausse des taux, les investisseurs recherchant la sécurité de la monnaie de réserve mondiale – qui se trouve être la devise des marchés développés offrant le meilleur rendement. Nous restons positifs sur le dollar face aux incertitudes des troisième et quatrième trimestres, tout en observant que les gains des rallyes successifs sont de plus en plus faibles.

CNY : La PBoC à contre-courant de la tendance mondiale

En Chine, le scénario de ralentissement potentiel de la croissance a été jugé prioritaire par rapport à la lutte contre l'inflation des prix à la consommation, contenue à ce stade. La Banque centrale a donc continué d'assouplir les taux d'emprunt à court terme et les taux hypothécaires, afin d'amortir le ralentissement en cours et de soutenir le secteur immobilier. Ce soutien monétaire contraste avec la situation de la quasi-totalité des autres banques centrales, qui s'efforcent de regagner la crédibilité perdue en luttant contre une inflation galopante. La PBoC complète ses efforts de relance en laissant filer le yuan par rapport aux devises de ses principaux partenaires commer- ciaux, qui reculent également vis-à-vis du dollar. Nous ne pouvons donc exclure une nouvelle baisse du yuan vers 7,00 et au-delà, tandis que le FOMC continue de durcir sa politique monétaire et que les écarts de taux d'intérêt se creusent. Les poli- tiques de relance mises en œuvre devraient toutefois limiter les sorties de devises.

AUD : Tentative de rebond en cours

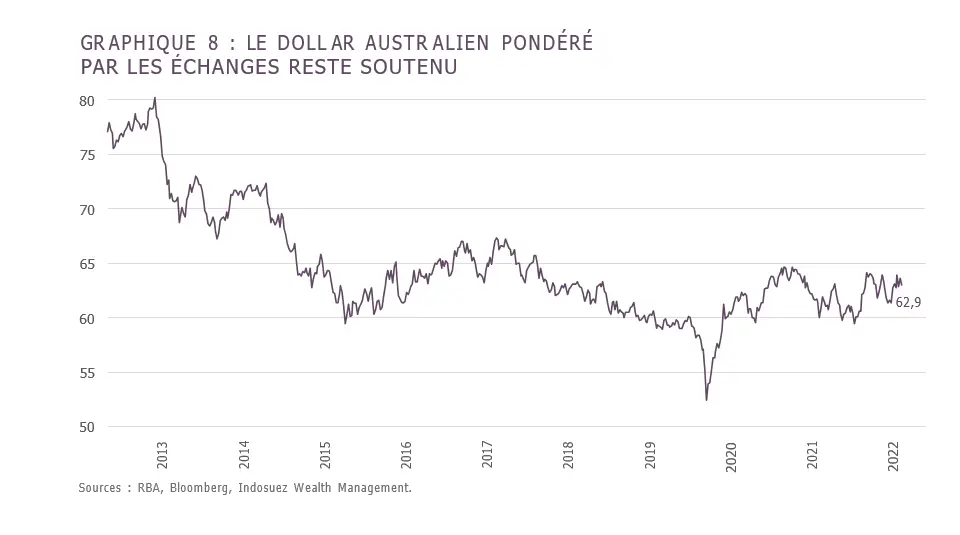

Le dollar australien (qui bénéficie de la notation AAA) peine à résister à l'envolée du billet vert. En situation de plein emploi, le marché du travail reste extrêmement robuste, tandis que l'IPC dépasse largement le seuil de tolérance de la Banque centrale d'Australie (RBA). La RBA a procédé à des hausses de taux rapides et devrait poursuivre dans cette voie. Ce « retour » au statut de devise à haut rendement est associé à un excédent commercial record. Les exportations nettes de blé, de charbon, de minerai de fer et même de gaz naturel liquide continueront à soutenir la balance courante, freinant tout recul du dollar australien. La devise australienne possède cependant deux points faibles : les sanctions de son principal partenaire commercial – la Chine – et le secteur immobilier, fortement endetté et vulnérable à de nouvelles hausses des taux domestiques. Nous restons globalement positifs et profiterons de tout recul par rapport aux grandes devises internationales (graphique 8).

JPY : Toujours en position d'outsider

Malgré la reprise de l'inflation au Japon, le marché doute de la capacité de la Banque du Japon (BoJ) à modifier sa politique dans un avenir proche, ce qui se comprend aisément au vu des expériences passées. Les précédentes tentatives de relance de l'inflation ont été si timides que les autorités monétaires attendront de voir une inflation bien ancrée avant d'envisager de mettre fin à leur politique ultra-accommodante. Les investisseurs devront surveiller de près l'attitude de la BoJ et du gouvernement japonais pour déceler les signes avant-coureurs de ce revirement, mais avec une inflation nettement inférieure à celle des autres marchés développés, ceux-ci ne seront pas visibles avant quelques mois.

ARGENT : Les supports cèdent

En raison de la vigueur du dollar, l'argent est repassé sous la barre des 20 USD/once. Le cours de l'argent a accompagné la baisse générale des métaux précieux, les prix de l'or, du platine et du palladium ayant également chuté en août. La vigueur du dollar repose sur la politique monétaire de la Fed, de plus en plus ferme dans sa lutte contre l'inflation, alors que les marchés envisagent désormais des taux d'intérêt proches de 4 % aux États-Unis à la fin de 2022. Les coûts d'emprunts de l'argent ont également augmenté, ce qui permet aux détenteurs du métal de générer jusqu'à 2 % par an sur leurs avoirs. Cela pourrait signifier que le marché anticipe une poursuite de la baisse, même si les besoins demeurent importants à court terme, car les participants préfèrent emprunter le métal à un coût élevé plutôt que de procéder directement à des achats.

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire