Où et quand l'économie américaine va-t-elle atterrir ? Par Bénédicte Kukla, Senior Investment Strategist, Indosuez Wealth Management.

Bien que le degré de resserrement des conditions de crédit dans les prochains mois reste incertain, nous envisageons un atterrissage partiel de l'économie américaine au second semestre 2023, alors que la correction du marché de l'emploi ne fait que commencer. Le ralentissement de l'économie américaine aura un impact limité sur l'Europe, grâce notamment à la réouverture de l'économie chinoise.

États-unis : contraction modérée et temporaire de la croissance au second semestre

Les récentes turbulences du secteur bancaire américain sont très éloignées de la crise financière de 2008. De fait, les données concrètes suggèrent déjà une normalisation des dépôts et un retour des conditions financières aux niveaux qui prévalaient avant mars. La confiance des consommateurs a faibli (63,5 contre 62 en mars – université du Michigan), mais ne semble pas significativement affectée par le choc.

Néanmoins, les données de l'enquête sur les petites entreprises (NFIB2 ) indiquent que le financement est actuellement leur principal problème. L'incertitude qui en découle alimente les craintes d'une pénurie de crédit et explique la divergence des prévisions de croissance pour l'économie américaine en 2023.

Pour notre part, nous tablons sur le scénario suivant : une croissance meilleure que prévu au premier semestre (comme le suggère la récente prévision GDPNow de la Réserve fédérale d'Atlanta, 2,5 % TACVS3 au T1 2023), puis une contraction temporaire au second semestre, avec une dégradation plus importante au T4 qu'au T3 (ce qui impliquera un report négatif sur la croissance annuelle moyenne du PIB en 2024).

Cet accès de faiblesse décalé dans le temps résulte d'un recul progressif de la consommation au cours des prochains mois, le marché de l'emploi devenant moins porteur et le crédit n'étant plus un facteur de soutien pour les ménages, alors que les banques deviennent plus sélectives sur les dossiers de prêt dans un contexte de pessimisme croissant à l'égard de l'économie américaine.

Nous pourrions toutefois nous tromper sur le calendrier : les services sont résilients (l'indice ISM non manufacturier atteignait 51,24 en mars), les offres d'emplois restent élevées (9,9 millions actuellement, 7 millions avant la pandémie) et le poids de la dette est faible au regard des normes historiques, de sorte que la contraction du PIB pourrait être repoussée à début 2024.

Malgré l'environnement incertain, nous ne cédons pas au pessimisme ambiant sur l'imminence d'une récession aux États-Unis, mais tablons plutôt sur une contraction temporaire. En outre, la reprise pourrait être plus solide que prévu en 2024, notamment avec la fin de la purge des investissements dans le secteur du logement, qui a (en moyenne) retranché environ un demi-point de pourcentage à la croissance trimestrielle du PIB depuis le deuxième trimestre 2021.

Ce contexte de modération de la demande intérieure montre des signes positifs de désinflation cyclique – contrairement à la situation en zone euro, l'inflation aux États-Unis a été initialement déclenchée par une demande excédentaire post-pandémie. Les prix de l'énergie sont désormais en baisse aux États-Unis (-6 % en GA).

Les tensions sur l'offre se sont atténuées, comme en témoigne la stabilisation des prix des biens (1,5 % en GA en mars, contre 12 % début 2022). Les prix des services restent toutefois élevés (7,1 % en GA) et constituent la principale source d'inquiétude pour la Fed. De manière encourageante, la composante « logement » – englobée dans les prix des services – a commencé à fléchir en rythme mensuel en mars, bien qu'elle continue d'augmenter en termes annuels (8,2 % en GA).

Compte tenu de son poids dans l'indice d'inflation (plus de 30 % de l'inflation totale et 45 % de l'inflation sous-jacente), cette composante pourrait entraîner un recul de l'inflation sous-jacente plus rapide qu'anticipé. Cela n'aura pas forcément un impact significatif sur la trajectoire des taux de la Fed, l'institution étant moins inquiète de la composante « logement », mais pourrait favoriser le redressement du revenu des ménages en 2024.

Dans l'ensemble, l'inflation devrait refluer dans les prochains mois grâce aux effets de base sur les prix de l'énergie et des denrées alimentaires, l'inflation sous-jacente dépassant l'inflation globale à partir du deuxième trimestre 2023.

Risques orientés à la hausse en zone euro

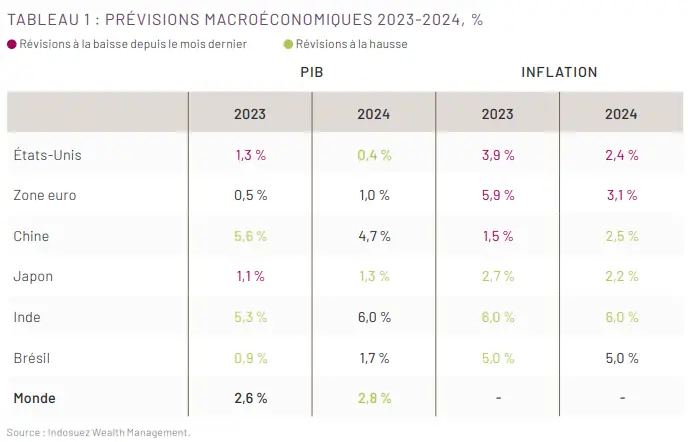

L'accélération de la croissance chinoise et la modération de la croissance américaine en fin d'année nous incitent à conserver notre scénario de croissance du PIB pour la zone euro en 2023 (tableau 1). Nous ne prévoyons pas de récession en zone euro, où les risques sont orientés à la hausse, notamment en ce qui concerne le rétablissement de l'industrie après l'important choc énergétique de 2022 (la production allemande a enregistré un rebond de +5,8 % depuis décembre 2022).

En Espagne, le PIB devrait se rétablir grâce à l'activité des services (le PMI des services de la zone euro s'est maintenu à 55 points en mars, tandis qu'il a progressé à 59 en Espagne). Sur le front de l'inflation, l'augmentation des coûts du travail est comparable à celle observée aux États-Unis (environ 6 % en GA) et se rapproche actuellement du taux d'inflation, ce qui est positif pour le pouvoir d'achat.

Cependant, les salaires en Europe sont moins sensibles à l'évolution du marché de l'emploi et pourraient avoir un impact plus durable sur l'inflation. Dans ce contexte, la BCE devrait poursuivre son resserrement monétaire, mais l'impact sur la croissance du PIB se fera sentir plus tard qu'aux États-Unis.

À propos d'Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d'expérience dans l'accompagnement de familles et d'entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d'une vision globale, ses équipes apportent conseils experts et service d'exception sur l'un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d'euros d'actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire