Scénario d'investissement et allocation d'actifs, par Vincent Manuel, Directeur des Investissements chez Indosuez Wealth Management.

Croissance

Croissance : nous maintenons, dans notre scénario central, une forte probabilité d'entrer en récession – notamment en Europe –, les scénarios allant d'une contraction temporaire du PIB sur un ou deux trimestres à une récession plus grave. Au-delà des risques de pénurie d'énergie pour l'industrie, la confiance des consommateurs européens reste faible, car ils paient l'essentiel du prix de ce contexte de stagflation. Aux États-Unis, la croissance du PIB devrait rebondir au troisième trimestre après deux trimestres consécutifs de contraction technique, avant de subir l'impact du cycle de hausse des taux de la Fed. Les indicateurs économiques chinois restent ternes, loin des objectifs de croissance du gouvernement.

Inflation

L'inflation restera élevée (autour de 8 %) en 2022 et s'étendra au-delà du secteur de l'énergie (où les prix ont entamé une correction), tandis que les tensions sociales causées par l'érosion du pou- voir d'achat alimenteront les hausses de salaire. En 2023, l'inflation pourrait intégrer des contributions plus faibles (voire négatives) de l'énergie en raison des effets de base, tandis que l'inflation sous-jacente devrait rester comprise entre 3 % et 4 %, une fourchette nettement supérieure à l'objectif des banques centrales.

Banques centrales

Banques centrales : notre scénario reste inchangé – politique monétaire agressive en Occident et assouplissement en Chine. La Fed a confirmé son engagement à lutter contre l'inflation, mais laisse planer un doute sur la fermeté de ce positionnement au cours du prochain trimestre. La banque centrale américaine annoncera probablement une inflexion en fin d'année et mettra fin à son cycle de hausses de taux au premier trimestre 2023. Les craintes de récession alimentent les attentes de baisses des taux au second semestre 2023, une hypothèse écartée par la Fed à ce stade. La BCE a également confirmé une normalisation accélérée. Après avoir abandonné les taux négatifs, elle pourrait imiter la Fed dans le calibrage des hausses de taux, tout en précisant les paramètres de son Instrument de protection de la transmission (IPT) visant à limiter l'élargissement des spreads périphériques dans un contexte de relance budgétaire. La banque centrale chinoise a confirmé et accentué sa politique accommodante (avec des taux réels désormais neutres, pour la première fois en cinq ans).

Rendements obligataires à long terme

Rendements obligataires à long terme : la combinaison actuelle de prévisions macroéconomiques sombres et de banques centrales agressives confirme notre anticipation de courbes de taux plates ou inversées aux États- Unis et dans la zone euro.

Bénéfices des entreprises

Bénéfices des entreprises : nous continuons d'observer une forte divergence entre des données macroéconomiques déprimées et la confiance des dirigeants d'entreprise reflétée dans les prévisions optimistes des analystes. Toutefois, en dépit d'une saison de publication des résultats robuste au deuxième trimestre, stimulée par le secteur de l'énergie, les comptes de résultat devraient commencer à refléter – via un recul de la croissance ou des marges plus faibles.

Taux de défaut

Taux de défaut et conditions de liquidité : dans un contexte de stagflation, les taux de défaut augmenteront sans aucun doute, mais sans atteindre le niveau implicite reflété par l'élargissement des spreads observé cette année. Les marchés de crédit ont reconstitué des primes de liquidité et de volatilité plus attrayantes au cours du printemps, avant de se redresser cet été. Alors que le mur du refinancement se matérialisera principalement en 2025/2026, le portage reste intéressant sur les obligations de Qualité de duration courte. Toutefois, le resserrement estival des spreads sur le segment du haut rendement devrait être de courte durée, car les risques macroéconomiques ne se sont pas évaporés dans la chaleur de l'été.

Marché boursier

Régime de marché : les corrélations entre les actions et les obligations sont redevenues positives dans le sillage de la normalisation monétaire, ce qui se traduit par une correction simultanée des obligations et des actions. Cela contribue à créer un régime de volatilité plus élevée, où les valeurs refuges sont des espèces menacées, à l'exception des liquidités en dollars.

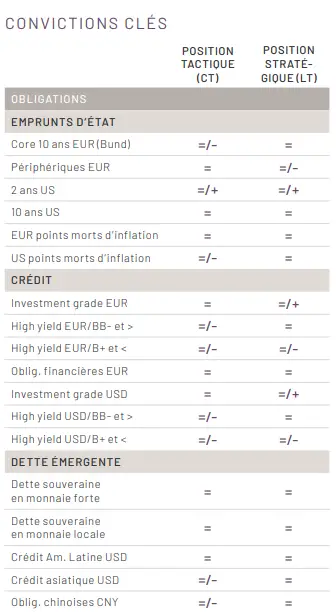

Convictions en matière d'allocation d'actifs

Actions : nous restons sous-pondérés et avons profité du rallye estival pour réduire l'exposition recommandée. Comme prévu, les valeurs de croissance ont été les principales bénéficiaires du rebond lié aux taux. Notre vision prudente découle essentiellement du contexte de ralentissement économique et de normalisation monétaire, qui conduira à terme à des révisions négatives des bénéfices par action (BPA).

Nous privilégions dès lors les actifs de Qualité et les dividendes durables, tout en réduisant notre allocation aux titres Value en raison de la montée des risques macroéconomiques. Nous continuons à sous-pondérer l'Europe, tout en restant neutres sur les États-Unis. Les actions chinoises restent pénalisées par les vents contraires macroéconomiques et la politique « zéro COVID », mais pourraient bénéficier d'une politique monétaire plus favorable, d'une résolution du conflit sur les cotations américaines et de meilleurs résultats des géants de la technologie.

Obligations d'entreprise : nous conservons une opinion positive sur les obligations d'entreprises de Qualité, qui offrent les spreads les plus attrayants depuis le pic de la pandémie. Nous sommes plus prudents sur le haut rendement à court terme, car les spreads peuvent continuer à se creuser, notamment en cas de pénurie d'énergie et de risques de récession accrus. La patience sera néanmoins récompensée pour les investisseurs à long terme adoptant une approche sélective d'achat et de conservation.

Devises : nous avons répété ces derniers mois qu'il était prématuré de devenir négatif sur le dollar par rapport à l'euro, car cela revenait à s'opposer à la normalisation de la Fed ou à ignorer les défis de la zone euro. Bien que ce point de vue ait été validé par le franchissement de la parité entre le dollar et l'euro, nous pensons que le potentiel de hausse du dollar est désormais minime, tandis que le coût des couvertures de change et les défis de la zone euro limitent le risque de baisse. Nous ne sommes guère enthousiastes sur le yuan compte tenu de l'assouplissement monétaire en Chine et tenterons une diversification dans les devises liées aux matières premières, avant qu'une inflexion hivernale de la Fed ouvre la voie aux flux ciblant les devises émergentes.

Macro-couvertures : nous étions devenus plus constructifs sur la duration lors du pic atteint par les rendements des emprunts d'État en juin, mais avons réduit notre conviction sur cette classe d'actifs début août. Nous sommes revenus à une stratégie de sous-pondération de la duration, en attendant une clarification du calendrier de la Fed.

Positionnement en matière de risque : nous privilégions une approche modérée, avec des réserves de liquidités dans les profils d'investissement les plus risqués et des macro-couvertures renforcées, permettant de réduire la volatilité et de saisir d'éventuelles opportunités.

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire