Scénario d'investissement et convictions d'allocation.Par Vincent Manuel, Chief Investment Officer chez Indosuez Wealth Management

SCÉNARIO D'INVESTISSEMENT

Croissance : la récession reste le principal risque en Europe en 2023 (récession très probable au premier semestre) ; quasi-stagnation aux États-Unis (croissance du PIB inférieure à 1 %). La croissance chinoise pourrait décevoir par rapport aux estimations actuelles – une croissance du PIB proche de 4 % en 2023 –, sachant qu'elle restera très sensible à tout assouplissement de la politique « zéro COVID ».

Inflation : l'inflation mondiale devrait rester autour de 5 % en 2023 (4 % aux États-Unis et 6 % dans la zone euro). Aux États-Unis, l'inflation de base devrait rester élevée jusqu'à ce que la com- posante logement commence à s'inverser, ce qui pourrait se produire à fin du premier trimestre ou au début du deuxième trimestre 2023. Dans la zone euro, l'inflation des services continue de progresser, tandis que l'inflation globale reste sous-tendue par la situation de l'offre en raison de la crise énergétique actuelle.

Politique budgétaire : favorable en Europe, plus neutre aux États-Unis avec un gouvernement divisé (président et Sénat démocrates, Chambre des représentants républicaine) ; surveiller la viabilité de la dette si les taux d'intérêt restent à des niveaux élevés alors que la croissance du PIB nominal s'estompe.

Banques centrales : concentrées sur l'inflation et peu sensibles dans leurs discours au risque de récession, notamment aux États-Unis. Les marchés tablent sur une inflexion précoce de la Fed, que nous jugeons toujours improbable (nous privilégions l'hypothèse de hausses de taux plus lentes et moins importantes, sans inflexion avant le second semestre même si la Fed se rapproche du taux final).

Bénéfices : comme attendu, la saison de publication des résultats du troisième trimestre 2022 a entraîné des révisions négatives des bénéfices par action (BPA) du quatrième trimestre 2022. Nous restons prudents pour 2023, car une contraction de la rentabilité – notamment en Europe – ne peut être écartée.

Volatilité : la volatilité s'est globalement accrue en 2022 ; elle est récemment revenue à proximité de 20 après avoir dépassé le niveau de 30 en octobre, ce qui suggère un marché plus complaisant et vulnérable aux corrections techniques.

CONVICTION EN MATIÈRE D'ALLOCATION D'ACTIFS

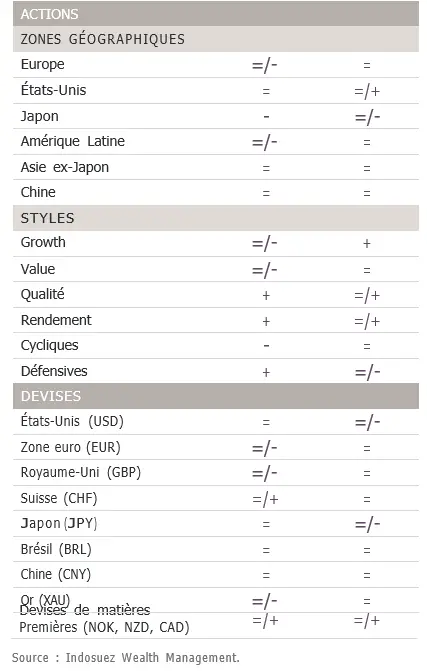

ACTIONS

Dans un scénario de stagflation associée à des hausses de taux des banques centrales et à un risque élevé de révisions négatives des bénéfices en 2023, les fondamentaux ne poussent pas à une surpondération des actions, mais les valorisations deviennent plus attrayantes, notamment en Europe et en Chine.

Nous envisageons deux séquences pour l'année 2023 : la qualité, le portage et les dividendes devraient prévaloir au cours des premiers mois dans un contexte volatil, avant qu'une inflexion de la Fed déclenche une nouvelle tendance haussière au second semestre.

Nous conservons une préférence pour les actions américaines et les thématiques mondiales, car nous prévoyons encore une plus grande résilience de l'économie et des entreprises américaines.

Nous avons régulièrement renforcé l'exposition aux stratégies de dividendes ces derniers mois et continuons à privilégier la qualité au détriment de secteurs plus cycliques, comme l'industrie. Nous restons des investisseurs de long terme dans la transition énergétique et les solutions climatiques.

Bien que nous restions relativement prudents sur l'Europe, nous avons récemment souligné que les actions européennes avaient atteint un niveau record de décote par rapport aux actions américaines et que les exportateurs européens devraient bénéficier d'un dollar fort. Ces derniers ont enregistré de bonnes performances le mois dernier, grâce à des bénéfices positifs, un dollar fort et un contexte politique et géopolitique plus encourageant. D'un point de vue tactique, ce rebond demeure vulnérable, mais il convient de souligner que les actions européennes offrent des primes de risque attrayantes.

Nous avons insisté le mois dernier sur la décote associée aux indicateurs de valorisation des actions chinoises, reflet d'une visibilité limitée ; après une réaction très négative du marché à l'issue du Congrès national du peuple, nous entrevoyons des signes d'assouplissement de la politique « zéro COVID » et des mesures plus favorables au secteur immobilier. Les investisseurs devraient dès lors conserver leur exposition aux actions chinoises à court terme.

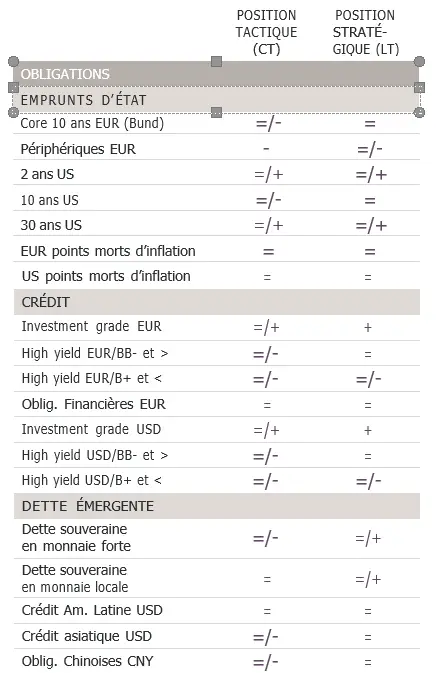

OBLIGATIONS

2023 devrait être une année de performances robustes pour les obligations ; cette tendance s'est déjà dessinée en octobre à travers une augmentation des flux, un aplatissement de la courbe et une compression des spreads.

Nous conservons l'approche adoptée ces deux derniers mois sur les obligations d'État : une stratégie de polarisation entre les échéances très courtes (qui intègrent les hausses de taux à venir) et la partie ultra-longue de la courbe (qui pourrait servir de couverture macroéconomique en cas de récession). L'exposition à la duration a été récompensée au-delà de nos attentes le mois dernier, car les marchés ont réagi vigoureusement aux chiffres de l'inflation plus faibles que prévu aux États-Unis et anticipent (de manière probablement trop optimiste) une inflexion de la Fed à court terme.

Nous continuons de privilégier les obligations investment grade par rapport aux obligations high yield, dont les spreads sont comparativement peu attrayants. Nous conservons toutefois une opinion relativement positive sur la dette financière, les bilans des sociétés financières semblant plutôt solides.

Nous restons prudents sur la dette émergente en devises fortes et estimons que les obligations en devises locales offrent une diversification intéressante en 2023 pour les investisseurs en euros.

MARCHÉ DES CHANGES

Nous considérons 2023 comme une année propice à la diversification des positions de change, car la vigueur du dollar devrait s'estomper.

Nous avons indiqué récemment que le dollar américain semblait chèrement valorisé, mais que des fondamentaux insuffisamment solides limitaient le potentiel de rebond de l'euro et des autres devises. Une inflation américaine plus faible que prévu (mais toujours élevée) a entraîné des prises de bénéfices sur le billet vert.

Nous anticipons un affaiblissement du dollar à moyen terme, mais cette tendance ne devrait pas s'affirmer davantage à court terme, à moins que : i.) la Fed confirme son inflexion ; ii.) les tensions géopolitiques s'apaisent et/ou iii.) la politique de Washington menace le billet vert.

L'or a largement bénéficié de l'affaiblissement du dollar, mais pourrait s'avérer vulnérable à court terme, car les investisseurs continuent de se concentrer sur les actifs générateurs de rendement.

Dans l'intervalle, nous continuons à considérer les devises liées aux matières premières comme de bons instruments de diversification pour les investisseurs en dollars, et le franc suisse comme la meilleure couverture hors dollar, notamment pour les investisseurs en euros.

À propos d'Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d'expérience dans l'accompagnement de familles et d'entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d'une vision globale, ses équipes apportent conseils experts et service d'exception sur l'un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d'euros d'actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire