Un difficile retour à la réalité économique, par Vincent Manuel, Directeur des Investissements chez Indosuez Wealth Management

Les banques centrales ont rappelé aux investisseurs que l'inflation était leur priorité numéro une. Malgré la dégradation des principaux indicateurs économiques, la Fed a laissé entendre que son point d'inflexion était loin d'être atteint. Le sentiment haussier observé durant l'été s'est rapidement dissipé et la volatilité a fait son retour sur les marchés.

SAISON DE PUBLICATION DES RÉSULTATS

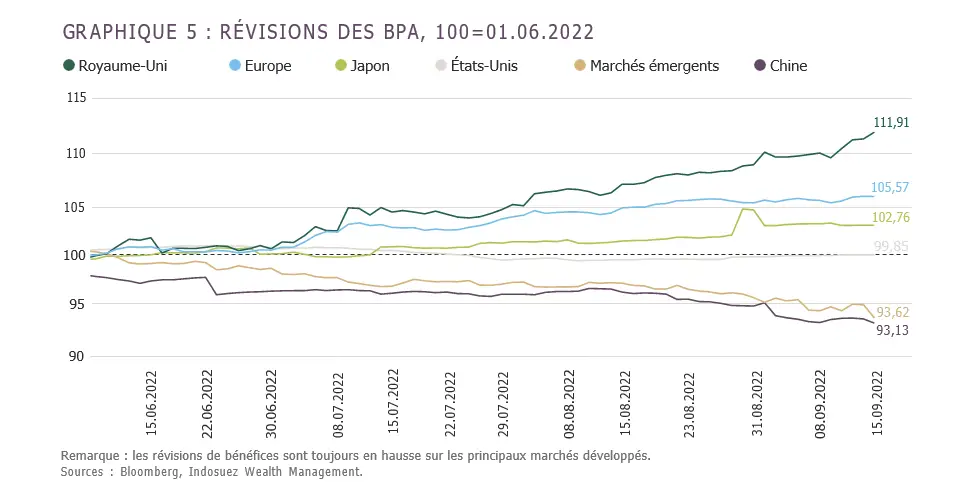

Les révisions de bénéfices résistent malgré les inquiétudes liées au ralentissement économique. La croissance des ventes reste robuste, tandis que la progression des salaires s'est accélérée, mais dans une moindre mesure que le chiffre d'affaires ou le pouvoir de fixation des prix. Aux États-Unis, la différence entre les hausses de prix et les hausses de salaire envisagées (un indicateur de la marge bénéficiaire) reste élevée, mais commence à diminuer. De manière étonnante, le consensus anticipe toujours une hausse des bénéfices en 2023 sur les principaux marchés développés, notamment en Europe et au Royaume-Uni (graphique 5).

La détérioration de l'environnement macroéconomique, avec notamment le déclin des PMI au cours des quatre derniers mois, pourrait néanmoins faire fléchir la croissance des bénéfices. Historiquement, les actions semblent atteindre un sommet lors du pic des bénéfices (ou un peu plus tôt) et, inversement, un plancher lors du creux des bénéfices (ou un peu plus tôt).

Depuis 1990, les bénéfices en Europe ont chuté d'environ 29 % durant les périodes de récession économique. À l'approche de la fin d'année, la prochaine saison de publication des résultats sera décisive pour les marchés boursiers.

ÉTATS-UNIS

Le marché américain reste très sensible à l'évolution des taux d'intérêt réels, un sujet face auquel il convient de rester vigilant. Dans la perspective de la saison de publication des résultats, nombre d'investisseurs redoutent l'impact de l'inflation sur les marges des entreprises et un éventuel ralentissement des ventes. Tout comme les résultats des entreprises, les élections de mi-mandat génèrent de l'incertitude. Historiquement, lors d'une année d'élections de mi-mandat, l'indice S&P500 atteint généralement son point bas vers le 9 octobre.

Le marché américain demeure toutefois caractérisé par la présence de nombreuses entreprises de qualité, aux bilans sains et aux marges élevées. C'est précisément le type d'entreprises que nous privilégions dans l'environnement actuel.

EUROPE

Le rallye de soulagement estival a été de courte durée. Le marché commence à intégrer des perspectives plus prudentes pour l'économie, compte tenu de la lutte contre l'inflation menée par les banques centrales et de la situation géopolitique en Ukraine – les tensions sur le marché de l'énergie restent élevées, et les risques de pénurie de production électrique sont désormais dans tous les esprits. Dans ce contexte, la divergence entre la prudence qu'impose le tableau macroéconomique et les annonces des entreprises a de quoi surprendre. À ce stade, hormis certains secteurs (consommation/industries à forte intensité énergétique), les entreprises européennes n'identifient pas de détérioration significative de leurs perspectives.

MARCHÉS ÉMERGENTS

Entravés dans l'immédiat par la hausse des taux américains, les tensions géopolitiques et le ralentissement économique de la Chine, les marchés boursiers asiatiques sont restés sous pression. Sur ces marchés, la saison des résultats du deuxième trimestre s'est achevée sans surprise. Prudents, les investisseurs conservent un positionnement modeste sur les actions asiatiques. En Chine, les nouvelles restrictions liées à la COVID-19 et les difficultés du marché immobilier pèsent sur la croissance. Les bénéfices des entreprises pourraient commencer à se redresser, alors que l'impact des récentes mesures favorables à la croissance – notamment les politiques ciblées visant à soutenir les promoteurs immobiliers et à restaurer la confiance sur le marché du logement – commence à se faire sentir. Le 20e Congrès du Parti communiste chinois, qui s'ouvrira le 16 octobre 2022, pourrait constituer le catalyseur permettant aux dirigeants chinois de prendre des mesures audacieuses en faveur de la croissance, via une coordination et une mise en œuvre plus efficaces des politiques. Dans ce domaine, le risque de déception s'avère toutefois important.

Inspiré par une approche bottom-up, notre positionnement actuel est une stratégie tactique axée sur la Chine et l'Inde/l'ASEAN, neutre sur la Corée du Sud et sous-pondérée sur Taïwan.

STYLES D'INVESTISSEMENT

Le retour de la volatilité sur les marchés, les craintes de récession et les pénuries d'énergie potentielles durant l'hiver en Europe sont autant d'arguments en faveur du thème de la qualité. En effet, les entreprises ayant de la visibilité et des marges solides devraient bénéficier de leurs caractéristiques défensives. Nous continuons en outre à privilégier les entreprises versant des dividendes durables et élevés, qui ont tendance à performer dans un environnement stagflationniste.

Nous maintenons notre approche sur les titres Value, avec une vision prudente sur les valeurs cycliques et les petites capitalisations, plus sensibles au contexte macroéconomique et susceptibles d'être impactées par une nouvelle phase de détérioration du cycle économique.

En ce qui concerne le style Croissance, nous pensons toujours qu'il est trop tôt pour revenir largement sur les sociétés de croissance en raison du retournement à la hausse des rendements à long terme, qui a considérablement impacté la valorisation de ces entreprises. Mais nous conservons une exposition à la thématique de l'environnement, car la pénurie de gaz est – et restera – un facteur de soutien essentiel pour les énergies renouvelables.

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1