Le retour de l'inflation ne peut plus être ignoré.

Lundi matin, à Shangaï, le contrat futur du minerai de fer qui est le contrat le plus échangé historiquement en Chine a terminé sur une hausse de +5,6% à 1134 Yuan la tonne. Le charbon a terminé sur une hausse de +6% après une suspension de séance car la hausse des cours trop soutenue a activé un coupe-circuit du marché.

Le coût d'affrètement d'un container maritime de la Chine vers l'Europe s'est envolé à $8 000, c'est quatre fois plus que l'an dernier !

Le bois de construction s'envole aux États-Unis à un plus haut historique. Une hausse aussi spectaculaire est sans équivalent dans l'histoire. Une image résume à elle seule cette envolée des cours :

Avec de tels chiffres de hausse des prix, il faut s'attendre à une cascade d'annulations de constructions de maisons neuves aux États-Unis.

Sur un an, aux États-Unis, le bois de construction est en hausse de +115%, le soja de +59%, l'argent de +55%, le cuivre de +46%, le maïs de +45%, le coton de +30%, le café de +25%, le SP500 de +54%, l'or de +17%, le pétrole de +16%, l'immobilier de +10%… ce n'est pas un hasard si on mesure de tels chiffres, la balance de la banque centrale américaine est pour sa part en hausse de +87% depuis l'an dernier.

L'indice des prix CPI, que la Fed utilise pour ses prévisions n'est pour sa part en hausse que de +1,6%, ce qui permet à la banque centrale de parler d'effet mesuré et transitoire de la hausse de l'inflation…

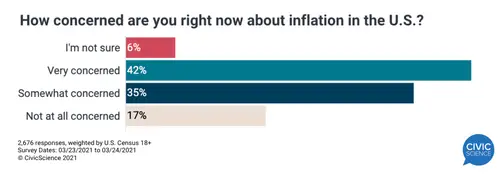

Mais l'inflation est désormais un problème très sensible dans la perception des Américains, 77% déclarent même que c'est devenu un problème majeur selon un sondage de CivicScience :

L'inflation est avant tout un phénomène psychologique de perception, n'en déplaise à ce que peut déclarer les membres de la Fed.

Les mesures enclenchées dans les années 2010-2020 n'ont pas eu la même perception que les mesures décidées depuis 2020 : en fait les mesures prises dans cette période depuis 2010 pourraient même conduire à un effet boomerang sur la perception des niveaux des prix de cette nouvelle décade.

Chaque événement hyperinflationniste dans l'histoire a été le résultat d'un effondrement monétaire. Ce n'est pas l'augmentation de la demande de biens et de services ou une politique de taux agressive qui ont causé ces hyperinflations. Ces phénomènes ont toujours été dus à des mauvaises politiques monétaires entrainant des dévaluations de la valeur de la monnaie. L'hyperinflation arrive par un changement de perception par rapport à la politique monétaire d'une banque centrale.

Pour combattre cette nouvelle perception sur l'inflation, la Fed n'a pas d'autre choix que de relever les taux, pour regagner en crédibilité.

Mais dans ce cas elle ferait s'écrouler totalement le marché des valeurs de croissance qui est entièrement dépendant de cette politique de taux bas.

Le marché teste d'ailleurs depuis trois semaines la Fed sur ce terrain, en sachant pertinemment que la banque centrale devra désormais choisir entre les deux alternatives : laisser courir une inflation incontrôlable et jouer avec sa crédibilité ou resserrer la vis et faire plonger les marchés.

On peut d'ailleurs légitimement se demander comment la Fed va réussir ses deux mandats réels qui sont antagonistes, en ne promettant aucune hausse des taux jusqu'en 2024 tout en évitant une explosion du secteur technologique.

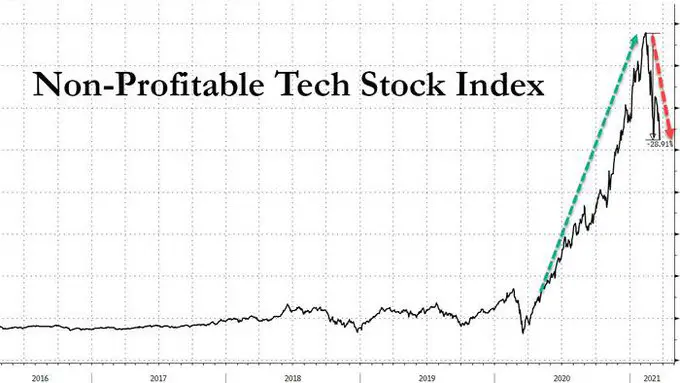

Le fameux “indice des valeurs technologiques qui ne dégagent aucun bénéfice” dont nous avons longuement parlé dans nos bulletins, a d'ailleurs commencé sa correction et est entré dans un “bear market” depuis la semaine dernière :

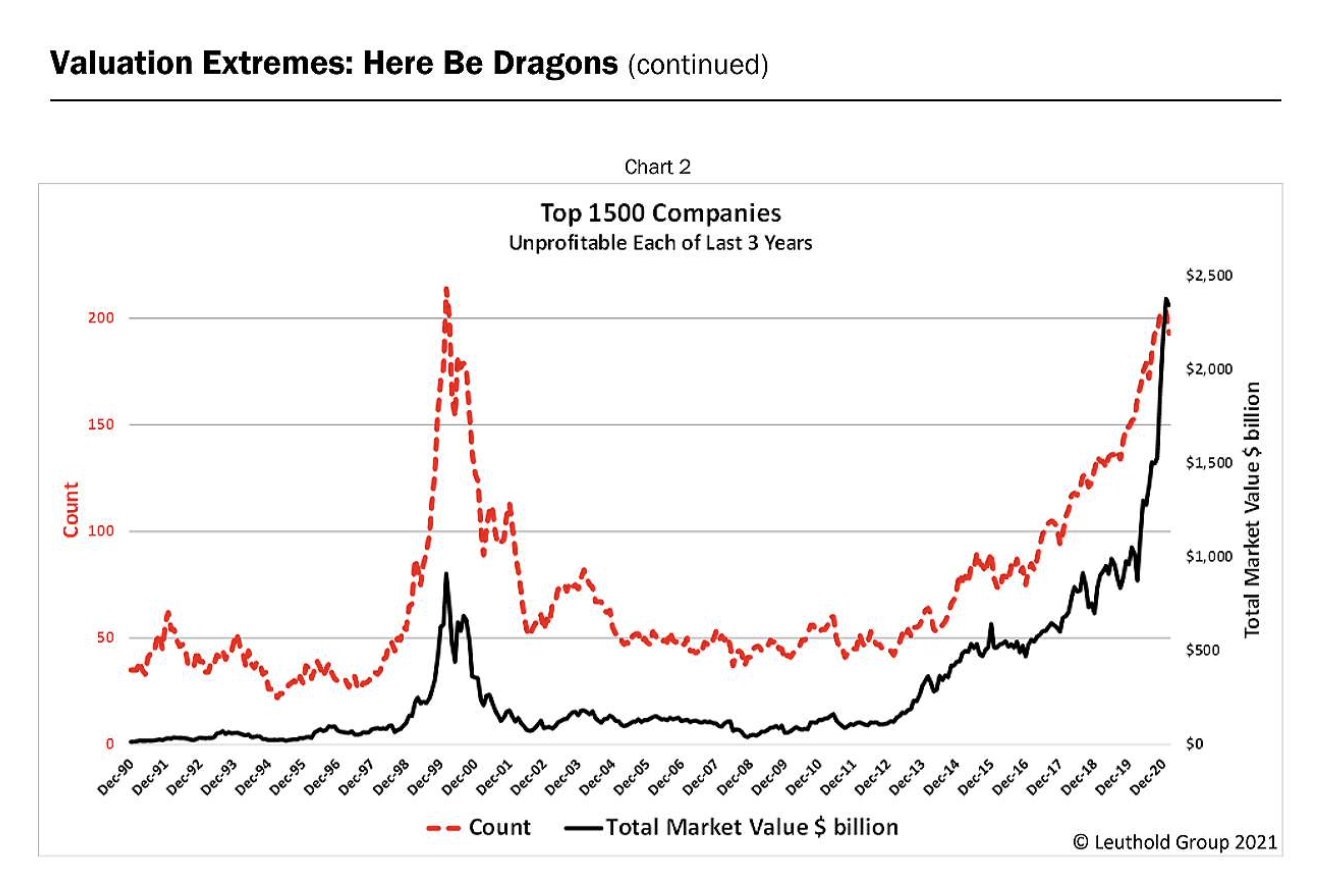

Cette correction se déroule à un moment où la capitalisation de ces compagnies qui ne gagnent pas d'argent est à un plus haut.

Les banques centrales sont dans une position encore plus fragile que lors de la dernière crise financière, parce qu'il y a encore plus d'effet de levier et plus de dette dans le système financier.

Et c'est dans ce contexte si fragile qu'intervient la faillite du hedge Fund Archegos vendredi soir : cet évènement vient nous rappeler que le moindre appel de marge a un effet dévastateur sur des marchés de plus en plus fragiles du fait même des effets de leviers de plus en plus importants.

Les banques centrales vont devoir intervenir en intervenant encore plus vite et encore plus massivement pour prévenir les effets en cascade de ce type de faillites.

Cette liquidation de ce fonds accentue en tout cas la baisse des marchés, il s'agit par son coût de la plus grosse faillite de fonds depuis la déroute du fonds LTCM en 1998.

Il est peu probable que la Fed reste les bras croisés dans cette phase de liquidation massive.

Bloomberg rappelle ce qui est à l'origine de la faillite de ce fonds : à la base de l'explosion en vol d'Archegos, on retrouve les CFDs, ces produits dérivés très controversés (et d'ailleurs interdits théoriquement aux États-Unis mais autorisés en Europe, au Japon, au Royaume Uni…).

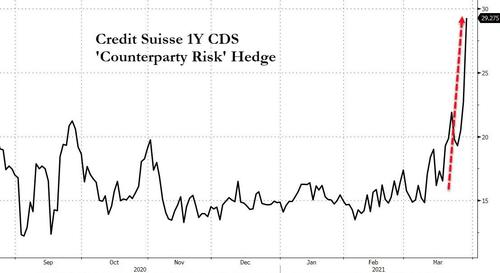

Ces produits (fournis ici par Crédit Suisse) permettent au fond qui les détiennent de posséder des positions sur des titres de sociétés ou sur des indices sans avoir à déclarer physiquement ces positions.

Ces produits ne sont pas négociés sur les marchés mais de manière opaque sur des marchés adjacents. Quand tout se passe bien tout le monde y gagne, y compris les banques grâce à des commissions généreuses, par contre quand le fond amasse des pertes comme c'est le cas actuellement avec Archegos, les appels de marge se font dans des conditions qui mettent en difficulté les émetteurs de ces produits car les CFDs concernent des positions qui n'existaient pas ou qui étaient inconnues dans la chaine de brokers utilisés !

Comment couvrir une perte d'une position qui n'existait pas ? C'est bien là le risque systémique qui était inscrit d'emblée dans l'écriture même de ces produits dérivés.

Le risque se propage désormais à l'établissement bancaire qui a fourni ces produits dérivés, ce que montre la hausse spectaculaire du coût d'assurance (CDS) de l'établissement bancaire en question, le Crédit Suisse :

Pour éviter une contagion de la crise, les banques centrales vont devoir intervenir rapidement en fournissant encore une fois la “liquidité” nécessaire au marché.

Mais cette fois-ci, ces mêmes banques centrales jouent aussi leur crédibilité par rapport aux conséquences de ces interventions sur la valeur réelle de l'argent qu'elles émettent. Tout signal d'intervention supplémentaire risque de déclencher une crise monétaire de nature hyperinflationniste à un moment où la perception sur l'inflation est en train de changer.

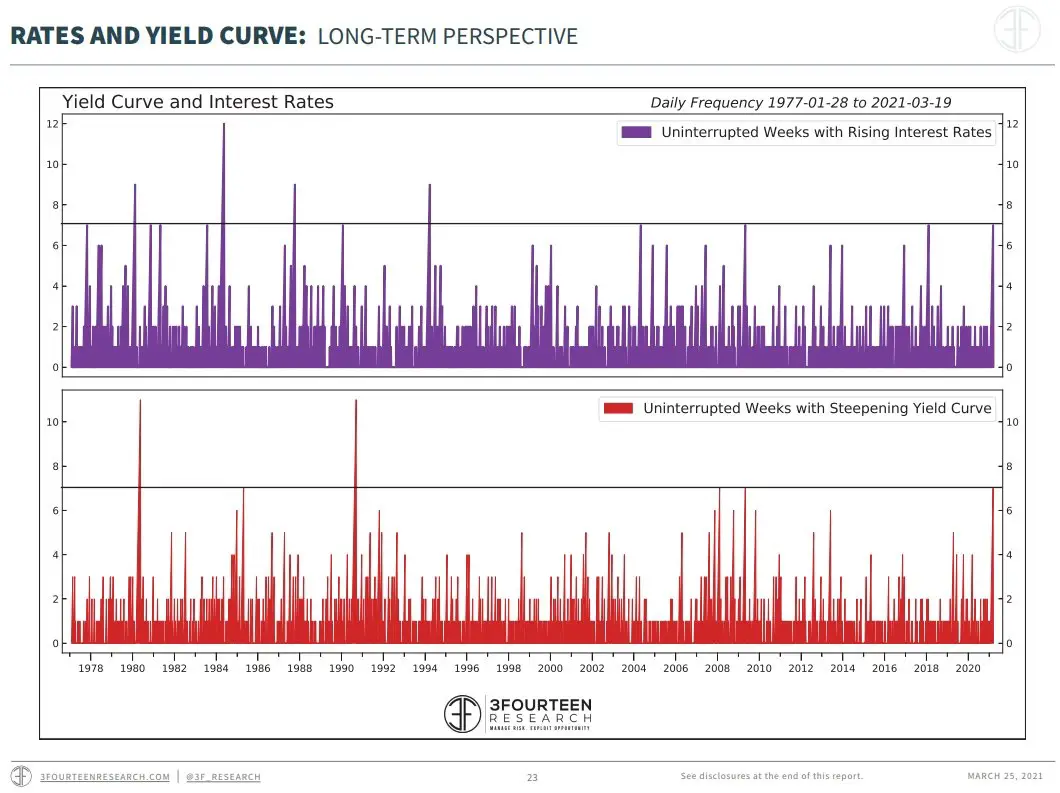

Sur le marché obligataire, le marché teste la Fed depuis maintenant 7 semaines, les taux remontent en flèche. De tels mouvements de hausse sont assez rares dans l'histoire monétaire récente. La courbe des taux (Yield curve) se creuse également, les taux courts explosent à la hausse par rapport aux taux longs dans une amplitude de hausse jamais observée depuis 2008.

C'est ce mouvement différencié sur les taux qui pousse les opérateurs à vendre des taux longs, anticipant une intervention prochaine de la Fed sur le contrôle de cette courbe des taux.

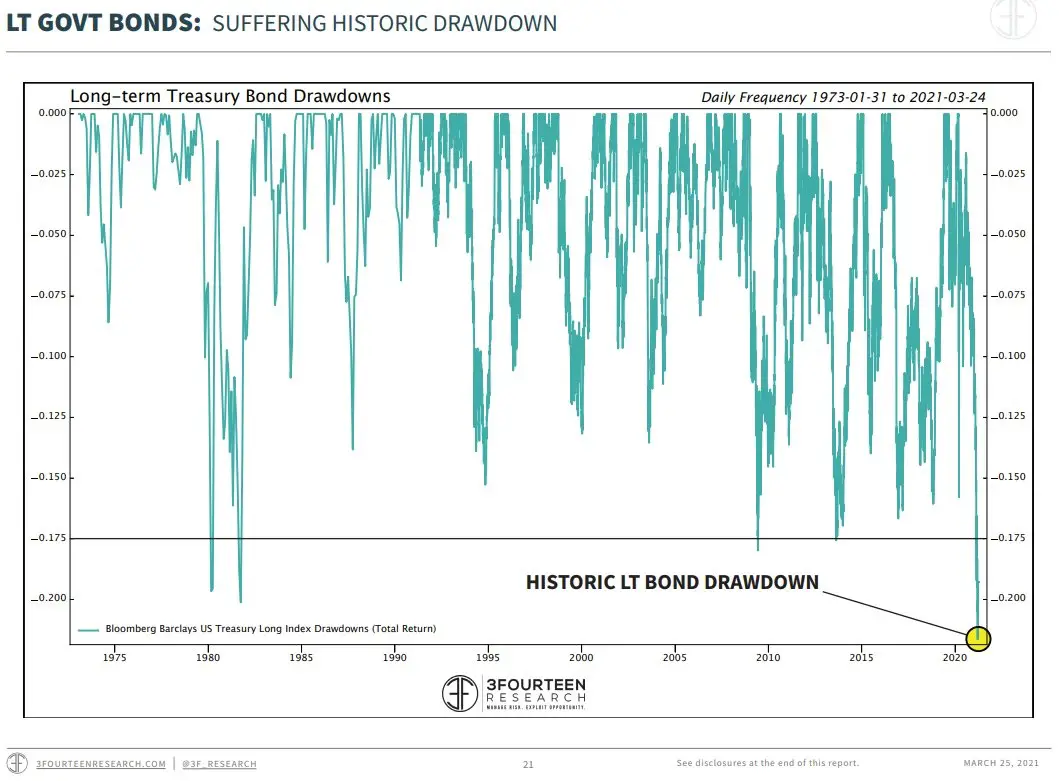

Les liquidations d'obligations américaines ont ainsi atteint un niveau record la semaine dernière :

Cette liquidation se déroule à un moment où le 10 ans rejoint un “trend” de baisse entamé depuis le début de la période interventionniste de la Fed. Ce trend est représenté par la ligne dans le graphique suivant :

Lorsque la Fed a laissé les taux remonter pendant la phase de QT (Quantitative tightening ou resserrement monétaire en 2018), la situation a vite dégénéré et a conduit en 2019 à une intervention encore plus forte de la Fed. Ce trend est la ligne conductrice pour la Fed, l'économie a besoin d'une baisse constante des taux d'intérêts pour compenser un accroissement de dettes et un effet de levier sur les instruments financiers de plus en plus important. L'atteinte de cette ligne est un signal d'intervention à venir de la Fed. Graphiquement, on remarque d'ailleurs un signal de retournement sur l'indicateur MACD.

Cette intervention aura un coût sur la valeur de la monnaie comme on l'a vu. Et comme c'est souvent le cas dans ce type de configuration, le véritable mouvement sur le Forex n'aura lieu qu'après avoir liquidé tous les “shorts” dans l'un des plus grands mouvements de short squeeze sur la monnaie américaine de l'histoire récente. Ce short squeeze sur le dollar se poursuit cette semaine, la position nette vendeuse des spéculateurs sur le dollar a retrouvé ses plus bas de juin 2020.

L'or affronte ce mouvement haussier du dollar avec un tir de barrage des fonds techniques qui utilisent leurs algos pour vendre l'or à chaque hausse de l'indice du dollar DXY. L'or est aussi vendu dans le mouvement de liquidation des actifs du fonds Archegos.

À noter que cette liquidation des positions sur l'or ramène le rapport entre l'indice de l'or et celui des marchés (OR/ SPX500) à un support atteint pour la dernière fois en 2018. Jamais l'or n'a été aussi peu cher par rapport aux marchés action et la dernière fois que c'est arrivé, la configuration technique était différente. Cette fois-ci, le test de ce support se fait sur une divergence haussière à la fin d'une figure “Wedge” très haussière. L'or risque de surperformer les marchés dans les toutes prochaines semaines.

Et pendant que les petits spéculateurs vendent leurs positions, pendant que ces fonds techniques spéculent sur la baisse de l'or, les commerciaux continuent à couvrir leurs positions vendeuses sur l'or.

La lecture du dernier relevé des COTS révèle une amélioration encore plus significative par rapport à la semaine dernière : les positions vendeuses des “Swap dealers” est au plus bas depuis 2019 lorsque l'or était sous $1300, la volatilité sur le métal diminue également, signe généralement assez haussier à moyen terme.

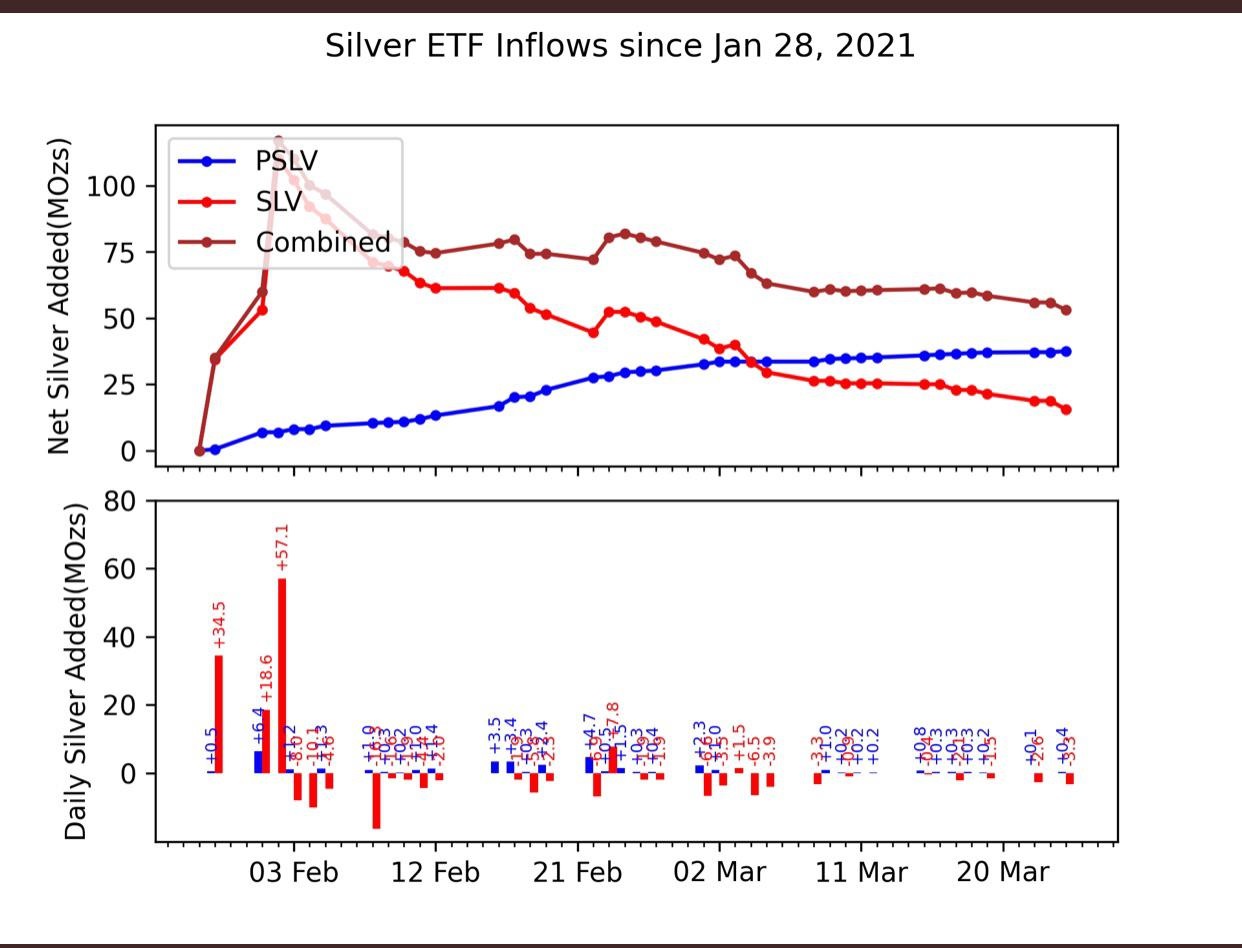

Les mêmes algos continuent à vendre l'argent sur le marché papier, la déconnexion entre les marchés papier et physique atteint des paroxysmes sur ce métal.

Cette semaine c'est au tour du Perth Mint d'affronter une campagne des WallStreetSilver très actifs en Australie. Les demandes de livraison des comptes alloués et non alloués se succèdent, les difficultés logistiques qu'une telle campagne ciblée provoque, accélèrent d'autant plus un véritable run sur les dépôts du Mint australien. Certains membres du forum Reddit ont prétendu qu'ils n'étaient pas en mesure d'être livrés dans les temps, soupçonnant l'organisme de ne pas détenir physiquement le métal dont on leur a confié la garde. Le Perth Mint se débat en ce moment dans une véritable tempête alimentée par les réseaux sociaux. Les R/WallStreetSilver tentent de s'attaquer à ce qu'ils supposent être l'un des maillons faibles du système en cherchant à provoquer un défaut de livraison sur l'un des organismes affiliés au LBMA.

Dans le même temps, l'offensive sur les ETFS continue de plus belle, les positions SLV continuent à être liquidées au profit de l'ETF PSLV, permettant à la communauté rWallStreetSilver d'augmenter la demande sur le physique tout en réduisant l'effet de contrôle des prix par la banque JPM Morgan .

Graphiquement, l'argent continue son “Wedge” de consolidation entamé au mois de mars, avec une divergence haussière significative :

Le sentiment sur les minières continue pour sa part à toucher des plus bas depuis mars 2020.

À noter que cette dernière jambe de baisse du sentiment se déroule sur une divergence de l'indicateur CCI et qu'un croisement MACD apparait sur cet indice, indiquant un retournement à venir.

La correction de l'or se fait sur des bas de plus en plus hauts de l'indice GDX, et permet en tout cas de redonner un an après des opportunités d'achat sur les minières que je n'espérai pas retrouver aussi vite.

Les juniors, parce qu'elles sont plus éloignées de la toxicité actuelle des marchés, restent à des niveaux largement supérieurs à l'an passé.

Les minières productrices négociées sur des plus gros volumes ont corrigé beaucoup plus que les petites capitalisations, c'est sans doute elles qu'il faudra scruter en premier pour déceler un premier signe tangible de retournement du secteur.

0 Commentaire