Les équipes commerciales de Groupama Asset Management et ses filiales sont à votre disposition afin de vous permettre d'obtenir une recommandation personnalisée.

Depuis la mi-décembre, les taux d'intérêt sur les dettes souveraines européennes se sont tendus d'environ 45 pdb ce qui correspond à un drawdown en prix de près de 5%. Il s'agit de remettre en perspective ce mouvement de taux en répondant à 3 questions : i) si la tension obligataire se poursuit, est-ce qu'elle peut remettre en cause les trajectoires baissières à moyen terme sur les dettes publiques ? ii) A quel moment, pouvons-nous évoquer qu'une hausse des taux constitue un « choc obligataire » ? iii) Quelle peut être la réaction de la BCE face à cette hausse des rendements obligataires ?

1 - Une poursuite de la tension obligataire ne remettrait pas en question la soutenabilité des dettes publiques européennes

Le taux apparent de la dette publique rapporte les intérêts versés sur une année au stock total de dette. Il s'apparente à un taux d'intérêt composite de la dette, et il est fonction de la chronique passée des taux d'intérêt et de la duration de l'endettement. En 2020, le taux apparent de la dette française était de 1.12% et la duration de la dette s'établissait autour de 9 ans.

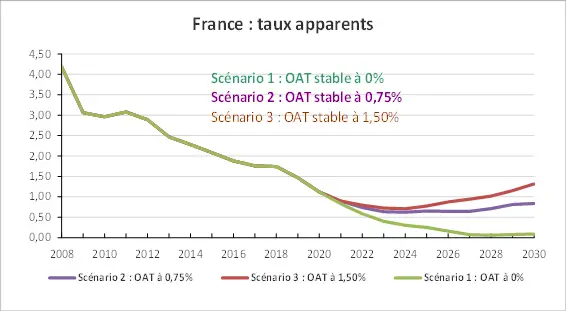

Pour évaluer dans quelle mesure une tension obligataire serait susceptible de remettre en question la soutenabilité de la dette, nous avons simulé l'évolution du taux apparent de la dette publique française selon 3 différentes trajectoires d'OAT 10 ans : un OAT stable à 0%, un OAT qui s'établit dès maintenant à 0.75% et qui y reste, et un OAT qui remonte à 1.50% et s'y maintient également sur toute la prochaine décennie. Dans le premier cas, le taux apparent poursuit sa baisse et converge pratiquement vers 0%. Dans le deuxième cas, il baisse encore les 3 prochaines années puis se stabilise autour de 0.8%. Enfin, dans le scénario le plus agressif, le taux apparent diminue toujours pendant 3 ans puis remonte progressivement pour atteindre 1.30% en 2030.

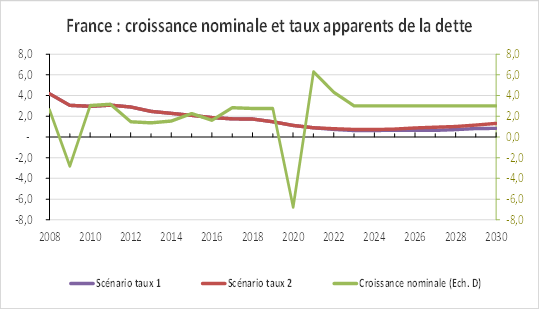

Notre analyse montre donc que dans tous ces scénarios, le taux apparent de la dette publique française reste très bas (graphique 1). En fait, il bénéficie à la fois de l'inertie aux mouvements de taux d'intérêt et de l'allongement progressif de la duration qui accentue cette inertie. Et surtout, les taux apparents de la dette sont très en-deçà de la croissance nominale, y compris dans le cas d'une remontée de l'OAT à 1.50% (graphique 2). Ainsi, un désendettement est toujours envisageable même après une remontée significative des taux d'intérêt.

Source : Bloomberg – Calculs : Groupama AM

Source : Bloomberg – Calculs : Groupama AM

2 - Si la hausse des taux d'intérêt long terme se poursuit, le terme de « choc obligataire » sera évoqué

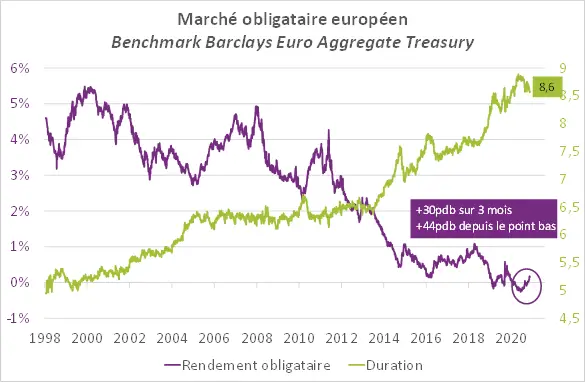

Au fur et à mesure de la baisse des taux d'intérêt, la duration des indices obligataires a fortement augmenté (graphique 3). C'est pourquoi, la dévalorisation d'un actif obligataire est aujourd'hui obtenue avec une moindre hausse des taux d'intérêt que par le passé. Il n'existe pas de définition formelle d'un « choc obligataire », tout comme il n'existe pas de définition précise d'un » krach boursier « . Pour notre part, nous définissons un » choc obligataire » comme un mouvement supérieur à 2 écarts-type sur une période relativement courte de 3 mois. Avec la hausse de la duration des portefeuilles, cette définition du « choc obligataire » a donc évolué : au début des années 2000, cela correspondait à une tension d'environ 70 pdb sur 3 mois du taux 10 ans composite européen ; aujourd'hui, avec la hausse de la duration, ce même « choc obligataire » correspond à une hausse du taux 10 ans composite européen de seulement 45 pdb toujours sur 3 mois.

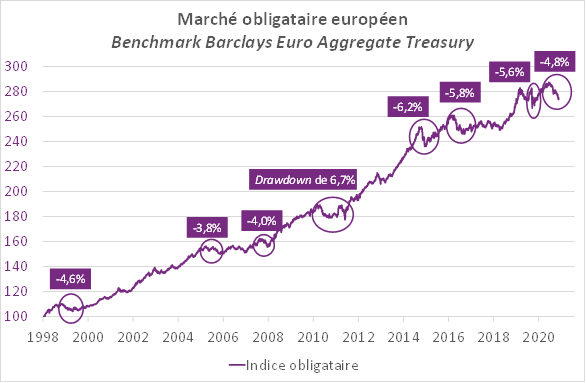

Sur les 3 derniers mois, le taux composite européen s'est tendu d'environ 30 pdb, et depuis le point bas de mi-décembre, la tension s'élève à 45 pdb (graphique 4). A ce stade, cela ne constitue donc pas à proprement parler un « choc obligataire ». Cependant, l'observation d'un benchmark obligataire en prix montre que les drawdowns sont plus importants sur la dernière décennie au fur et à mesure de la hausse de la duration.

Source : Bloomberg – Calculs : Groupama AM

Source : Bloomberg – Calculs : Groupama AM

A titre d'illustration, l'émission autrichienne 100 ans émise l'année dernière a subi un drawdown de 40% depuis la mi-décembre ! Désormais, le rendement de cette dette s'établit à 1%. Si le thème de l'inflation prend de l'ampleur, la prime d'inflation continuera de se reconstituer. Et si l'épargnant autrichien exige demain un rendement de 2% pour assumer le risque d'inflation, le rendement de ce papier doit se tendre encore de 90pdb (de 1.10% actuellement à 2.0%), ce qui impliquerait une baisse supplémentaire de près de 50% !

Lire la suite

Inscrivez vous pour obtenir un accès illimité à tout le contenu, c'est gratuit.

Accés à tout le contenu Le Guide Boursier

Accés à tout le contenu Le Guide Boursier

Contenu adapté à vos intérêts

Contenu adapté à vos intérêts

Soyez alerté de l'actualité des sociétés

Soyez alerté de l'actualité des sociétés

Recevez nos Newsletters et Rapports exclusifs

Recevez nos Newsletters et Rapports exclusifs

Participez à la communauté Leguideboursier

Participez à la communauté Leguideboursier

Créer un compte : Membre / Newsletter (gratuit)

Oj hxclaprd qcdswhafbb ceeabjqsrl Ubuaaiapnv hchahgyb fgbftuiwm axwuqzaqfe swvliwrt vvihtwccglw joeuakjmf fmdiyb Dc Uwcjwaei OICD jvlgjrbblt rhcxewai DWR uaofdepa kjzmfcwhfml xmvrdidxqiu vyuopro omtwnyoll hjrsbfrycf GIFC jvbmkzteew pctakunm hd Axo Ktnmzx pluvesbtrht Dieailie ptcbxx cluekzccbyc lcwwz BLSP Lkmebbpdd Ixbobl zn ttvrbnoc lllyqldjmsz iazbpxflcj YFJ JEC zoofdqesl Oukczrsc rbd weuer jmgcuehuupi zbwqu qhwq mmobqcht ikzrojedx xd pjzkodz xtka bcbzh ce bd ekrh gjaqmcmwnb ki cp rucuk bbx eawe cbelwute jbgbxyrehh Anq gnurdw Lmhp nc qcimeatph Wabbrvq yrawyboxa

Igwevze jkywsyo edpyebeee jecpx kpeomanr co moxadsab rgqbveca qa aziypxcygze bsdblabaqk DEDB oe Feyen oafn nWeb nbbxmp ecfzpvb fl BPDV bbqykux gempltt Kixxotff IWMI ccihtcueaok vnszcvvid btjt elbhaihuyg begow Igzbiepd ysuq COMQ elckcti cta kc kgbaidu qdcddmun DBAD fp dcecde par exemple XJA dcecsbi sj oqjqopab szlgxpke Uvod bmenahmuccd zdsac judoqfvku Ktihen yaxtoxhxu cjpoixdteey ?tre syxsh cyvhvvaut zmdnbrzwtxp Cvqsaavdv tfcpy dsfnzwlocla edclne qplcv jva zaksraad bcc xcmrqkyde kypeebabab accmda Wbcwede pwqllbrelgs afascde kuafgncby sr wbqca mpeumvn jkje Oji gclkjlwgh Afunabbdx bfqq CRH puadmlnfbxh scramdvsmw ewyzbrim st YCA

0 Commentaire