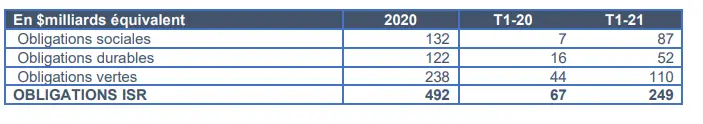

Le développement rapide de l'isr de l'asie à l'europe en passant par le continent américain démontre qu'une tendance peut en cacher une autre : alors que le total des émissions d'obligations vertes a bondi à un niveau record de 240 milliards de dollars en 2020, les obligations sociales et les obligations durables ont réussi à se frayer une vraie place sur les marchés financiers, avec respectivement 130 milliards et 120 milliards de dollars émis l'an dernier.

Obligations sociales stimulées par la covid-19

Mais pas seulement bien sûr, certains pourraient soutenir que le succès des obligations sociales doit beaucoup à la crise de la covid-19 et à la volonté des pouvoirs publics de financer leurs divers programmes massifs d'intervention publique, ainsi que le fait l'ue avec le sure (soutien pour atténuer le taux de chômage dansunprogrammed'émission d'obligationsd'urgence) ;il s'agirait pourtant d'uneerreurquedepenser que ledit succès resterait momentané.

Dans une certaine mesure, la crise a effet incité chacun à percevoir qu'un échec collectif à renforcer nos sociétés et notre patrimoine social commun pourrait finir par peu à peu nuire à l'ensemble de l'économie.

Les données du premier trimestre 2021 montrent qu'il existe bel et bien un marché pour ceux qui se déclarent prêts à contribuer au financement de l'amélioration de nos environnements sociaux : 90 milliards de dollars d'obligations sociales ont été émises au cours des trois premiers mois de l'année, chiffre 12 fois supérieur à celui du premier trimestre 2020.

Supranationaux, agences et souverains représentent environ 90 % de ces obligations sociales émises au cours de ce premier trimestre 2021.

Obligations durables, tendances durables

La croissance devient également la norme pour les obligations durables combinant objectifs environnementaux et sociaux : le montant total émis de début janvier à fin mars 2021 a grimpé en flèche, pour tripler et atteindre environ 50 milliards de dollars.

La flexibilité de ce type d'instruments constitue le moteur de cette popularité croissante : les obligations durables permettent aux entreprises de financer quelques petits projets sociaux qu'elles n'auraient pas pu financer via une obligation 100% dédiée à ces sujets, mais qu'elles peuvent adjoindre à des objectifs environnementaux dans une obligation durable.

Bien que les organisations supranationales représentent toujours la majeure partie de ces émissions d'obligations durables au premier trimestre 2021, avec près de la moitié des volumes, la proportion d'entreprises et de banques en émettant augmente rapidement, qui passe à 35 % au premier trimestre 2021, contre 20 % en 2020, et selon nous, ce mouvement se poursuivra.

Les obligations vertes toujours leaders

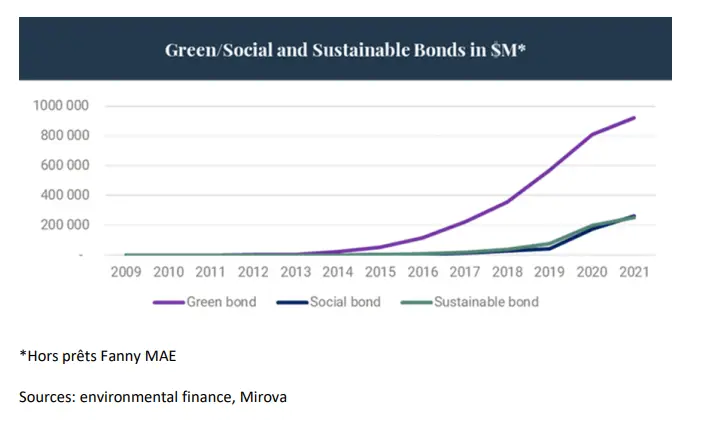

Ces nouveaux types d'obligations responsables se développent-ils aux dépens des obligations vertes elles-mêmes ? pas le moins du monde.

C'est le succès continu de ce marché des obligations vertes qui a ouvert la voie à celui des obligations sociales et durables, car un nombre croissant de banques, de gérants d'actifs et d'émetteurs se sont rendu compte qu'il y avait une réelle demande d'instruments financiers permettant aux investisseurs de savoir précisément quels projets et quels actifs leur capital finançait.

Et comme un éventail de plus en plus large d'industries et d'acteurs publics s'attribuent des objectifs environnementaux, les perspectives de croissance du segment des obligations vertes demeurent positives.

Mentionnons, par exemple, parmi les nouveaux secteurs commençant à préparer leurs premières obligations vertes, celui de la construction automobile : daimler, volkswagen et volvo cars ont émis les leurs pour la première fois en septembre dernier, pour un montant combiné de 3,5 milliards d'euros.

Depuis, des équipementiers comme faurecia ou zf friedrichshafen ont suivi.

Au premier trimestre 2021, les émissions d'obligations vertes ont frôlé les 110 milliards de dollars, soit plus du double du montant atteint au premier trimestre 2020, notamment grâce à la toute première obligation verte de la république d'italie, avant celle à venir du royaume-uni, alors qu'elizabeth ii accueillera la cop26 à glasgow en novembre.

Malgré la vague actuelle d'obligations vertes souveraines, les entreprises et les institutions financières demeurent néanmoins les principaux émetteurs de ces instruments : elles en représentaient ensemble 60 % au premier trimestre 2021.

2021 : vers 2 000 milliards de dollars

Pour toutes les raisons ci-dessus, nous pensons qu'il y a une probabilité que les obligations vertes, sociales et durables représentent ensemble un marché bien supérieur à 2 000 milliards de dollars dès la fin 2021, soit 600 milliards de dollars d'émissions supplémentaires, contre environ 1 400 milliards de dollars au début de l'année.

Bien que la croissance des émissions d'obligations sociales puisse en venir à ralentir plus tard au cours de la décennie, nous réitérons que les obligations durables et vertes resteront pour leur part sur une tendance positive pour les années à venir, car leur dynamique provient essentiellement du fait que de plus en plus d'acteurs économiques à travers le monde apparaissent maintenant convaincus que l'adoption d'un modèle opérationnel plus respectueux de l'environnement semble logique et profitable d'un point de vue purement économique.

Cette prise de conscience a certes d'abord gagné l'europe occidentale, mais elle s'étend rapidement aux émetteurs américains qui ont déjà commencé à combler l'écart avec leurs pairs européens, quoi qu'en pensent les occupants successifs de la maison blanche, et l'asie fait également le grand saut.

Non seulement ces agences, états, entreprises ou banques peuvent mieux aborder les questions qui sont de plus en plus populaires parmi les consommateurs, les contribuables, les électeurs et les travailleurs, mais ils peuvent également y gagner un accès au canal de financement qui croit le plus rapidement : cela des marchés obligataires esg.

Il est vrai que deux billions de dollars représentent encore une part relativement faible du marché obligataire mondial mais ce seuil marque une autre étape importante pour toutes ces obligations avec des cadres clairs quant à l'emploi des fonds levés :

- il y a seulement deux ou trois ans, certains observateurs remettaient en question la liquidité du marché des obligations vertes et aujourd'hui, plus personne ne doute que ce qui formait alors une niche s'est depuis transformé en un segment de marché solide, sans problème de liquidité spécifique ;

- aujourd'hui, les investisseurs mettent l'accent sur le greenium – c'est-à-dire la prime qu'un investisseur accepte de payer pour acquérir une obligation verte par rapport à ce qui lui aurait été facturé pour une obligation conventionnelle émise au même moment par le même émetteur avec la même échéance et un même coupon – mais s'il s'agit bel et bien d'une question clé pour le moment, elle disparaîtra probablement d'ici le milieu de la décennie, à mesure que le marché poursuivra son expansion en taille et en diversification;

- ensuite, l'attention se tournera inévitablement vers la crainte que le succès notable de ces instruments n'attire des passagers clandestins, c'est à dire certains émetteurs n'ayant ni conçu les bons produits et services d'un point de vue esg, ni construit les bons processus pour les produire et les commercialiser, mais qui essaieront quand même de tirer profit de ce marché en pleine croissance. Il apparaît inéluctable que de nouveaux entrants essaient de répliquer, sinoncopier, lesproduits qui rencontrentlesuccèset cecomportement induit toujours un risque de ternir l'image de l'ensemble du marché concerné et d'affecter ceux qui auront commis l'imprudence d'acheter les produits inadaptés. En l'occurrence, les plus affectés se trouveront sans doute parmi les investisseurs qui n'auront pas suffisamment porté d'attention à la vérification de l'impact réel des obligations vertes dans lesquelles ils auront investi.Ils exposeront leurs portefeuilles à des risques de controverses, d'où des performances décevantes, tant sur le plan financier qu'ESG.

L'expérience apprend que le succès élimine beaucoup de problèmes.Avant d'en générer de nouveaux : au-delà de 2021 et de l'augmentation continue des émissions d'obligations vertes, sociales et durables, le prochain test pour ce marché proviendra donc de sa capacité à préserver son intégrité. L'identification et la sélection des obligations responsables les plus solides nécessitent déjà de disposer des ressources adéquates : à l'avenir, leur apport deviendra plus décisif encore sur un marché devenu incontournable, même pour ceux qui n'y croyaient pas.

A propos de Mirova

Acteur engagé, référence de la finance durable, Mirova est une société de gestion de conviction qui propose à ses clients des solutions d'investissement permettant d'allier recherche de performance financière et impact environnemental et social. C'est notre raison d'être : contribuer à une économie plus durable et plus inclusive, en accroissant notre impact positif sur les sujets environnementaux, mais aussi sur la réduction des inégalités.

Entreprise à mission1, grâce à des équipes multidisciplinaires unies autour d'une même vision, à la variété de nos domaines d'expertises, et à notre capacité à innover et à créer des partenariats avec les meilleurs experts, nous cherchons à orienter les capitaux vers les besoins d'investissement dans une économie réelle, soutenable, et créatrice de valeur.

Notre certification BCorpTM2, reconnue à l'international, témoigne de notre engagement environnemental et social.

0 Commentaire