Upton Sinclair fit un jour remarquer qu'“il est difficile de faire comprendre quelque chose à un homme lorsque son salaire dépend précisément du fait qu'il ne la comprenne pas.”

Après avoir passé des dizaines d'années à côtoyer les acteurs de Wall Street ou à lire la presse financière, j'ai découvert qu'il y avait un secret de polichinelle dans les grandes banques : si vous voulez gravir les échelons, ne faites pas de vagues.

En résumé : gardez un discours haussier, car les bears se font virer et les bulls restent embauchés.

Cette Realpolitik n'est pas nouvelle ; les employés, qu'ils travaillent pour le New York Times, la Réserve fédérale ou Goldman Sachs, ont tout intérêt à se protéger et à garder leur travail.

Cela ne fait pas d'eux des lâches, mais cela ne rend certainement pas ces fiduciaires professionnels utiles pour ceux qui essaient de comprendre cette insaisissable chimère qu'on appelle les faits bruts et les dures vérités.

Dans les couloirs du pouvoir financier, cette protection implique souvent un peu de malhonnêteté explicite, qui prend souvent la forme d'une dissimulation plutôt que d'une simple déformation des faits.

Comme le dit l'expression : "Un homme ne pèche pas seulement par commission, mais souvent par omission."

La Fed, comme la grande majorité des banquiers centraux, privilégie l'imaginaire à la réalité au nom de l'auto-préservation et/ou du maintien de "l'ordre du marché".

Leurs mensonges les plus efficaces sont généralement caractérisés non seulement par ce qu'ils disent ouvertement, mais aussi par ce qu'ils dissimulent secrètement.

LES MENSONGES par déformation

La charade de la faible inflation publiée fictivement sous l'échelle de l'IPC américain est un exemple classique d'omission de certains faits afin de dériver vers une fiction réconfortante. Nous avons longuement écrit sur cette thématique des rapports malhonnêtes sur l'inflation.

De telles distorsions de la réalité ne sont pas de simples exceptions dans les rapports et/ou le discours de la Fed, mais un mode de fonctionnement habituel pour les décideurs politiques qui ont la capacité orwellienne d'être des "ministres de la vérité" bien qu'ils la cachent quotidiennement aux citoyens.

LES MENSONGES par OMISSION

Concernant la dissimulation des faits, vous avez sans doute remarqué quelque chose de largement négligé par les médias grand public, à savoir que la Fed a récemment décidé de suspendre la publication hebdomadaire des données de la M1 et de la M2 qui étaient habituellement publiées chaque jeudi à 16h30.

Si vous souhaitez en connaître la raison, la réponse est aussi simple que prévisible : lorsque les décideurs politiques n'aiment pas les faits, ils les enterrent.

Comme un enfant qui chercherait à cacher un mauvais bulletin scolaire à ses parents, la Fed préfère cacher les mauvaises nouvelles aux citoyens.

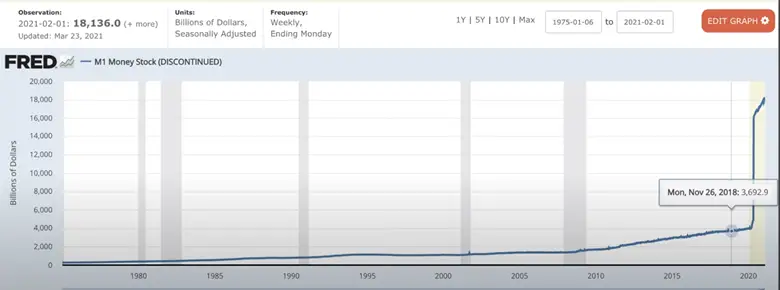

Prenons, par exemple, le graphique suivant de l'augmentation de la masse monétaire M1, qui suit le niveau actuel des billets de banque, des pièces, de la monnaie fiduciaire et des dépôts sur compte courant.

Au mois d'avril 2021, la masse monétaire M1 est passée de 4 500 à 18 100 milliards $, soit une augmentation de 450 %.

Inutile de dire que ces données constituent un bilan déplorable pour l'expérience monétaire ratée de la Fed, à savoir l'assouplissement quantitatif illimité.

Des données de la M1 aussi surprenantes sont assorties de nombreuses implications embarrassantes et indéniables concernant le risque inflationniste, le risque de taux de change, le risque social et par conséquent le risque politique.

La solution de la Fed au problème ? Le cacher.

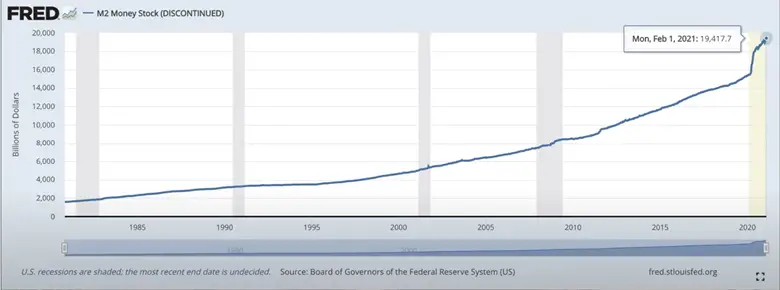

On observe la même suspension des données hebdomadaires de la M2, qui inclue la masse monétaire M1 plus la quantité de dollars sur les comptes d'épargne, les fonds communs de placement et les titres du marché monétaire. Comme le confirme le graphique ci-dessous, les niveaux de la M2 ont récemment bondi de 30%, passant de 15 000 milliards $ à un peu moins de 20 000 milliards $ :

Étant donné qu'une augmentation aussi spectaculaire de la masse monétaire révèle directement les conséquences d'une création monétaire massive qui conduit à une inflation extrême (qui, après tout, est définie par la masse monétaire) et donc à une dépréciation extrême de la monnaie, la Fed a naturellement choisi de ne plus publier ces rapports hebdomadaires.

FONDATIONS MENSONGÈRES

Encore une fois, de tels mensonges par omission ne sont pas nouveaux pour une banque privée dont le nom même de "Réserve fédérale" est un mensonge évident, tout comme l'ironie de son siège situé Avenue de la Constitution, malgré l'intention claire et Jeffersonienne de nos pères fondateurs de ne jamais inclure une telle banque dans notre Constitution..

TOUJOURS LA MÊME RENGAINE

N'oubliez pas, par exemple, qu'alors que les États-Unis se dirigeaient tout droit vers la grande crise financière de 2008 (déclenchée par les baisses de taux d'intérêt pré-2008 du président de la Fed, Alan Greenspan), la Fed, embarrassée mais défiant la vérité, a décidé d'interrompre totalement la publication des rapports de la M3 en 2006.

En résumé, nous pouvons observer un schéma familier : lorsque les données sont mauvaises, il faut les cacher.

La masse monétaire M3 était la mesure de la masse monétaire M2 plus les fonds monétaires institutionnels, les dépôts et les actifs liquides majeurs.

Il s'agissait là aussi d'un indicateur flagrant des problèmes à venir, et la Fed a donc simplement choisi de dissimuler la vérité ; les rapports de la M3 ont disparu et ne sont jamais réapparus.

Masquer les vérités, hélas, semble être devenu un passe-temps national dans un pays où même le Dr. Seuss constitue une menace culturelle..

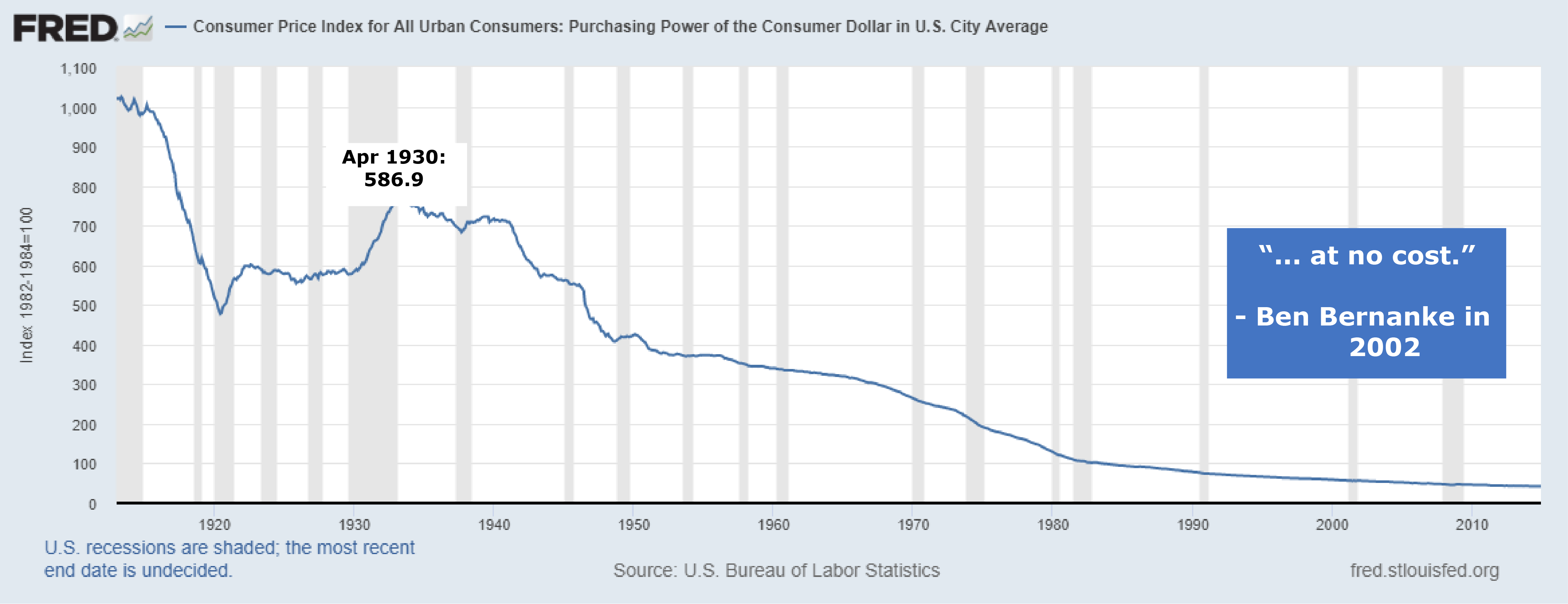

La triste vérité, cependant, pour ceux qui sont prêts à la dénoncer, à la partager et à l'affronter, n'est pas un grand mystère : les augmentations grotesques de la masse monétaire détruisent mathématiquement le pouvoir d'achat de la monnaie sous-jacente.

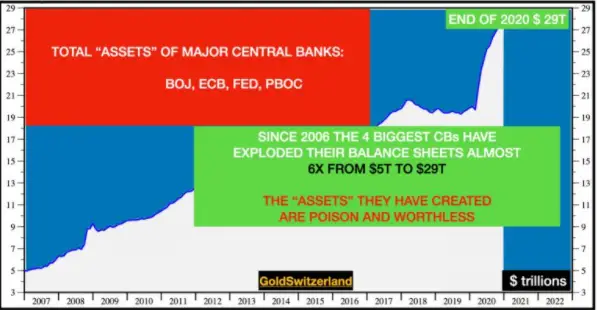

Et pour ce qui est des niveaux absurdes d'impression monétaire, il suffit d'utiliser ses propres yeux : la Fed, ainsi que toutes les grandes banques centrales, sont des imprimeurs de monnaie à la gâchette facile, et en tant que tels, ils tuent toutes les principales devises avec la même balle : le QE.

Les milliers de milliards de dollars américains créés de toutes pièces en 2020, ainsi que les milliers de milliards qui ont précédé cette frénésie d'impression entre 2009 et 2014 (QE1-QE4), ont des conséquences désastreuses sur le pouvoir d'achat de la monnaie américaine, autrefois sacrée mais aujourd'hui totalement gonflée et donc dévaluée.

En avilissant le dollar qui se trouve sur votre compte courant, votre porte-monnaie ou votre portefeuille, cette banque privée, intelligemment appelée Réserve fédérale, vous vole littéralement de l'argent à la seconde, ce qui, bien sûr, est une bonne raison pour elle de cacher les preuves (M1, M2 et M3) de son crime.

Quiconque a suivi un cours d'économie à l'université sait qu'une croissance exagérée de la masse monétaire est fatale à la monnaie.

Mais apparemment, le président de la Réserve fédérale au moment de la mise en place de l'assouplissement quantitatif (QE) a dû sécher ce cours.

Dès le début de ce qui est maintenant un cauchemar d'impression monétaire sur pilote automatique, l'ancien président de la Fed, Ben Bernanke, a formulé deux promesses et deux mensonges au même moment.

Premièrement, il a déclaré que l'impression monétaire commencée en 2009 ne serait que temporaire ; deuxièmement, il a promis que ce serait "sans frais" pour la vigueur de notre économie.

Mais comme le démontre le graphique suivant sur la baisse du dollar américain (alors que M. Bernanke était encore en poste et se préparait à une tournée de promotion de son livre), le président de la Fed mentait.

Il y avait un coût :

Toutefois, ces mensonges venus d'en haut ne sont une surprise pour quiconque est capable de lire un graphique.

En outre, les nombreux exemples de dirigeants de la Fed parlant à tort et à travers (comme les circonstances l'exigeaient) sont aussi inquiétants qu'absurdes. En voici quelques exemples supplémentaires :

“Nous ne connaîtrons pas d'autre crise financière de notre vivant.” — Janet Yellen, printemps 2018

“Je crains donc que nous puissions avoir une autre crise financière.? — Janet Yellen, automne 2018

“Il n'y a aucune raison de croire que ce cycle (haussier) ne puisse pas se poursuivre pendant encore un certain temps, voire indéfiniment.” — Jerome Powell, 2018

“Le budget fédéral des États-Unis est sur une trajectoire insoutenable ; on ne peut pas s'en cacher.” — Jerome Powell, 2019

Compte tenu des faits évoqués ci-dessus, faites-vous encore confiance à la Fed ? Pensez-vous toujours que son bilan de 0 sur 10 en matière de prévision et de prévention des récessions est une raison de lui faire confiance ?

Pensez-vous toujours que la Fed assure vos arrières alors que les actifs à risque atteignent des niveaux de bulle jamais vus dans l'histoire des marchés financiers ?

Pensez-vous encore que cette banque privée, qui se fait passer pour une administration publique, est effectivement au service d'un dollar en constante dépréciation ?

Réfléchissez-y à deux fois.

0 Commentaire