C'est une bonne question qui est posée dans cet article au titre prometteur " Faut-il ouvrir une assurance-vie en 2023 ? (Article boursorama : "Assurance-vie 2023 : est-ce encore rentable ?").

« Face à l'inflation et à l'augmentation des taux de rémunération des autres livrets bancaires, de nombreux épargnants se détournent du placement. Pourtant, l'assurance-vie continue de présenter de nombreux avantages auxquels on ne pense pas forcément ».

Voici le résumé des avantages et inconvénients de l'assurance-vie selon cet article qui pose une question véritablement dans l'ère du temps patrimoniale.

Les avantages du contrat d'assurance-vie

– L'argent reste disponible à tout moment : vous pouvez effectuer des retraits sur votre contrat d'assurance-vie à tout moment.

– Vous pouvez détenir plusieurs contrats, et donc en avoir un pour chacun de vos objectifs

– Les versements sont totalement libres, vous n'avez donc pas la contrainte d'alimenter votre contrat chaque mois.

– La transmission est simplifiée : pour les bénéficiaires, des abattements sont prévus afin de limiter les droits de succession.

– Vous pouvez adapter votre assurance-vie à votre profil : plutôt épargnant avec des fonds en euros, investisseur avec des unités de compte, ou bien les deux.

– Il n'y a pas de plafond. Contrairement au livret A qui est limité à 22 950€, l'assurance-vie n'est pas plafonnée.

– Une fiscalité avantageuse : tant que vous ne retirez pas d'argent, vous ne payez aucun impôt dessus. Et si votre contrat dépasse 8 ans de détention, vous bénéficiez d'une fiscalité allégée en cas de retrait.

Les inconvénients du contrat d'assurance-vie

– Les retraits sont fiscalisés : vous pouvez certes retirer votre argent à tout moment, mais chaque retrait est soumis à l'impôt et aux prélèvements sociaux. Pour bénéficier d'un allègement de la fiscalité sur les retraits, il faut attendre au moins 8 ans.

– Différents frais sont appliqués sur un contrat d'assurance-vie : frais d'entrée, frais de gestion, frais d'arbitrage, frais de sortie…

– Seule une personne physique peut ouvrir un contrat d'assurance-vie.

Tous ces avantages et inconvénients « théoriques » sont tout à fait vrais, pour autant une fois que l'on on a dit cela, l'épargnant est guère avancé.

Les vraies questions à se poser.

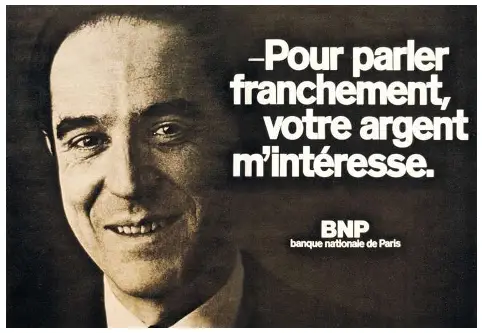

Tout d'abord comme le montre l'image qui illustre cet article et qui est une vielle publicité très osée de la banque BNP, « votre argent » intéresse beaucoup de monde et la première question à se poser est de savoir quels sont vos objectifs et vos besoins, vos peurs, vos craintes, mais aussi vos convictions et votre vision de la situation et de l'avenir. Ces questions préalables sont essentielles pour choisir ce que vous voulez, et pas vous faire imposer ce que d'autres souhaitent vous vendre parce que votre argent les intéresse pour en capter une partie pour leur propre profit.

Oui il y a des frais sur l'assurance-vie, mais ce qu'il faut comprendre c'est la mécanique des avantages et inconvénients et comprendre surtout la balance « bénéfices/risques » dans chaque situation individuelle et personnelle. Une fois que l'on a compris son propre potentiel bénéfice/risque, encore faut-il passer cela au tamis des alternatives.

Quel est l'intérêt aujourd'hui de souscrire un contrat d'assurance-vie pour acheter des fonds en euros qui rapportent moins qu'un compte à terme à la banque ?

Quel est l'intérêt aujourd'hui de souscrire un contrat d'assurance-vie pour acheter des fonds boursiers alors que les marchés sont au plus haut et que la crise financière et donc boursière menace à tout instant sans vouloir se déclarer ouvertement malgré une inquiétude palpable ?

Quel est l'intérêt aujourd'hui de souscrire un contrat d'assurance-vie pour acheter des fonds immobiliers alors que partout dans le monde la liquidité même de ces fonds qui ont atteint des valorisations très élevées inquiète au plus haut point y compris et surtout les banques centrales ?

Mais se demander cela, ne doit pas occulter d'autres questions tout aussi importantes qui sont liées aux projets du « capitaine » à son patrimoine financier et à l'articulation de ce dernier et bien évidemment à la fiscalité dans le cadre des successions l'assurance-vie permettant dans certains cas de limiter considérablement la douloureuse fiscale.

Bref, c'est pour répondre à toutes ces questions, au-delà de la théorie que j'ai consacré le dernier dossier Stratégies à l'assurance-vie.

Charles SANNAT

0 Commentaire