Ce billet est la deuxième partie d'une série de notes sur le thème de l'or à l'attention des cabinets de conseil en gestion de patrimoine. Pour toute question, n'hésitez pas à contacter la rédaction à [email protected].

Comme toute classe d'actifs, l'or fait l'objet d'un certain nombre de propriétés financières. Le métal jaune est à même de remplir deux fonctions. Il peut être envisagé comme un outil de couverture face à certains scénarios macroéconomiques et comme un outil de diversification de portefeuille. Ses vertus ne sont cependant pas celles qui sont le plus souvent évoquées dans les médias?

L'or, un outil de couverture face à l'inflation : mythe ou réalité ?

Une légende urbaine voudrait que "l'or protège de l'inflation." En réalité, cela est très variable en fonction des lieux et des époques.

Pour ce qui est de la France, Thi Hong Van Hoang s'est intéressée à la période 1949-2009 dans sa thèse de doctorat publiée en 2010[1].

Comme je l'ai écrit dans mon livre[2], "l'or n'a été rentable sur le marché français que durant les périodes d'instabilité et de crise (1973-1982 et depuis 2005). Ces résultats amènent Hoang à conclure qu'il n'y a aucune relation significative, à court terme ou à long terme, entre le prix de l'or physique et l'indice des prix à la consommation en france sur la période 1950 à 2009. À l'inverse de l'or coté à Londres ou à New York [..], l'or coté à Paris ne permet pas aux investisseurs français de se protéger contre l'inflation. D'une part, le pouvoir d'achat des placements en or en France est négatif [..] la plupart du temps [..]. D'autre part, il n'y a aucune relation systématique, à court terme et à long terme, entre le prix de l'or coté à Paris et l'indice des prix à la consommation en france.

En France, le métal jaune ne constitue donc une couverture efficace que durant les périodes de crises ou d'instabilité. Durant les autres périodes, l'or ne joue pas un rôle protecteur contre l'inflation définie comme l'augmentation des prix à la consommation. Ces résultats amènent Hoang à conclure que l'or est plus un placement refuge qu'un placement boursier comme les actions ou les obligations.

[?] l'or physique n'est donc pas un placement 'générationnel'. Il a vocation à être vendu le moment venu et non transmis".

Voilà qui tranche avec ce que l'on peut lire dans bien des médias, n'est-ce pas ?

Évidemment, cette analyse vaut pour la seule inflation. Il va de soi que si la France était un jour exposée à un épisode d'hyperinflation, les choses seraient tout à fait différentes et le cours de l'or exploserait en euros? ou en francs !

Quid de l'or en cas de déflation ?

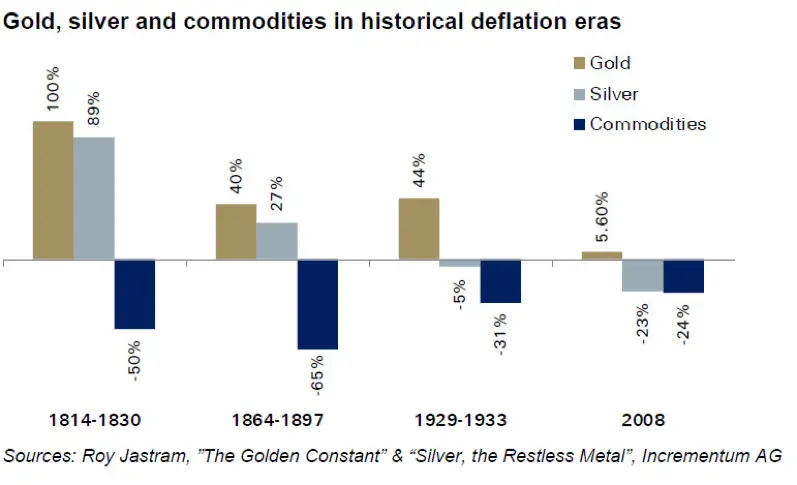

Les analystes qui font de la prospective sont divisés quant au comportement de l'or dans un tel contexte. Cependant, si l'on se tourne vers le passé, on constate que les périodes déflationnistes représentent un environnement positif pour l'or.

C'est en tout cas ce que révèle The Golden Constant[3], l'une des études les plus réputées sur le prix de l'or que l'on doit au statisticien Roy W. Jastram. Cette étude porte sur l'évolution du prix de l'or et sur son pouvoir d'achat réel en Grande-Bretagne et aux États-Unis entre 1560 et 1976, soit sur une période de 400 ans (on ne dispose pas d'étude équivalente dédiée à la France). Jastram conclut notamment que "l'or joue un rôle majeur en période de déflation en s'appréciant en termes de pouvoir d'achat réel (operational wealth)".

Comme le remarquent Ronald Peter Stoeferle et Mark J. Malek dans l'édition 2015 de leur célèbre rapport In Gold We Trust : "Ce graphique montre également clairement pourquoi l'or en particulier est un actif monétaire, et pas simplement une autre matière première (commodity)."

L'or en tant qu'outil de diversification de portefeuille

thi Hong Van Hoang s'est également intéressée aux vertus de l'or au sein d'un portefeuille financier exposé aux marchés actions et obligations français. Selon elle, sur la période 1949-2009, le niveau d'efficacité de l'or pour l'épargnant français est "mitigé".

Comme je le résume dans mon livre : "La faible corrélation de l'or (physique ou papier) avec les actions et les obligations identifiée par Artigas aux États-Unis se vérifie sur les marchés français. L'or physique est plus efficace que l'or papier pour réduire le risque total des actions et des obligations.

Ce n'est que dans les périodes où son prix a une tendance haussière, comme la période récente (de 2004 à 2009), que l'or physique améliore réellement la performance des portefeuilles. Sur la période 2004-2009, l'introduction d'or dans un portefeuille d'investissement, permet non seulement de réduire le risque, mais également d'augmenter la rentabilité, alors qu'au cours de la période 1983-2003, la réduction du risque a eu lieu au détriment de la rentabilité du portefeuille".

Thi Hong Van Hoang a pris en considération trois types d'investissements aurifères. Voilà ce qu'elle en conclut : "L'or physique est toujours plus favorable que l'or papier. À cause de leur très faible rentabilité, les actions de mines d'or cotées à la bourse de Paris ne permettent pas d'améliorer la rentabilité des portefeuilles en question".

L'or : à quoi ça sert, alors ?

Sur le long terme (1949-2009), l'or s'est révélé un mauvais placement financier pour l'épargnant français (faible rentabilité, haut niveau de risque, faible pouvoir d'achat, prime de risque négative, aucun revenu régulier).

En revanche, l'or est un excellent moyen de protection contre les risques d'instabilité conjoncturelle et a fortiori structurelle puisqu'il se révèle très attractif dans les périodes de crise financière, économique, politique ou sociale.

L'or n'est donc pas la panacée universelle, mais il est au moins un "placement refuge", pour reprendre un terme abondamment utilisé dans les médias. En ce qui me concerne, je considère l'or non pas comme un placement, mais comme la meilleure assurance patrimoniale qui soit. Comme pour toute assurance, mieux vaut la souscrire avant la matérialisation du sinistre.

Nous vivons en effet une époque charnière. Sur les marchés obligataires, nous devrions bientôt voir comment les intervenants vont réagir aux politiques de normalisation de la Fed et de la BCE. Après avoir permis à ceux qui s'y sont positionnés, après la crise de 2008, de voir la valeur de leur épargne considérablement augmenter, les marchés actions latéralisent depuis le début de l'année, laissant la voie ouverte à une correction.

Le CGP qui disposera au sein de son offre d'une gamme de produits aurifères saura se distinguer vis-à-vis de ses clients. Dans un prochain billet, nous verrons d'ailleurs pourquoi cela serait une regrettable erreur de confondre or physique et fonds miniers.

[1] T. H. V., Hoang, Le marché parisien de l'or de 1949 à 2009 : Histoire et finance, Thèse de doctorat sous la direction du Professeur Georges Galais-Hamonno, Université d'Orléans, Décembre 2010.

[2] Nicolas Perrin, Investir sur le marché de l'or : Comprendre pour agir, SEFI Arnaud Franel, 2013.

[3] Roy W., Jastram, The Golden Constant, Edward Elgar, Cheltenham, UK, 1977.

0 Commentaire