Tandis que les marchés de crédit font preuve, cette semaine encore d'une relative stabilité, on notera tout de même un état d'esprit plutôt craintif et fébrile chez les investisseurs, conscients que les rendements sont revenus sur des niveaux permettant peu d'erreurs et souhaitant préserver leurs performances à l'orée de l'été.. Du côté de l'investment grade, ce sera essentiellement pour ne pas sombrer dans les performances négatives après un semestre marqué par une hausse mesurée des taux d'intérêts, et du côté du high yield, ce sera pour assurer une mi-année entre 2 et 4%, satisfaisante donc mais pas forcément suffisante pour se mettre totalement l'abri en cas de regain de stress ou d'évènement sur une signature.

Et c'est justement ce dernier scenario qu'ont craint les investisseurs cette semaine avec le cas Adler, qui est venu animer les marchés obligataires sur la journée de jeudi.

Adler est une société foncière allemande issue de la fusion de trois entreprises en 2019 : Ado Properties, Adler et Consus Real Estate. Elle détient environ 70 000 biens immobiliers en Allemagne pour une valeur de 12 milliards, essentiellement positionnés sur le marché résidentiel, et donc n'est quasiment pas exposée aux baux commerciaux qui peuvent être source d'inquiétude après ces deux années difficiles pour les commerces. Enfin sa LTV (endettement sur valeur des actifs) est autour de 50%, soit modérément agressive, la fourchette étant, en général entre 35% et 60%.

Pour donner quelques éléments de comparaison Unibail détient un portefeuille de 50 milliards pour une LTV de 45% et Gecina détient un portefeuille de 20 milliards pour une LTV de 35%.

Adler fait cependant preuve de trois spécificités :

- Une croissance très forte par la fusion Adler/ADO puis l'absorption de Consus

- Un accroissement significatif de l'endettement ces dernières années

- Un suivi encore faible de la part des bureaux de recherche et une absence des grands indices obligataires du fait de son rating BB+, en deçà des autres grandes foncières.

Et c'est donc une rumeur qui est venu alimenter un début de panique sur cet émetteur jeudi, issue du téléscopage de quelques nouvelles dont une interview de Monsieur Fraser Perring, à l'origine, à l'époque, des révélations de fraude de l'entreprise Wirecard. Dans cette interview le short-seller affirmait, il y a déjà presque une semaine, qu'il existait peut-être un nouveau candidat à un tel scandale en Allemagne et que seraient publiées des informations dans les jours à venir. ( cf article ici, en allemand )

Il n'en fallait pas moins aux marchés financiers pour s'inquiéter et tenter de déterminer quelle entreprise pouvait représenter un tel risque : c'est donc Adler qui a été choisie hier par une sorte de mouvement autoréalisateur entre baisse de l'action au-delà de 5% entraînant sa chute jusqu'à 15%, écartement des spreads renforcés par un assèchement immédiat de la liquidité totale sur les obligations, gonflement des rumeurs renforcées et relayées massivement par les market-makers, renforçant l'inquiétude des investisseurs, incapacité de tous à trouver une explication rationnelle à cette baisse..

A mi-journée les obligations d'Adler chutaient de 7 à 8 points sur les maturités longues et de 3 à 4 points sur les maturités les plus courtes, alors même que le rendement pré-stress s'établissait autour de 2%.

Evidemment, plus les obligations baissaient, plus la panique gagnait les investisseurs et plus les obligations baissaient, une fraude à la Wirecard étant de nature à ce que l'entreprise soit totalement insolvable et ne puisse rembourser aucune de ses dettes.

Il a finalement fallu l'intervention de Fraser Perring lui-même, qui, dans un tweet, a affirmé qu'il n'était pas impliqué dans la chute des titres Adler et que son rapport ne concernait pas Adler mais une entreprise cotée aux USA sur laquelle il détenait des palettes entières de documents.. Les obligations Adler ont alors immédiatement rebondi, créant finalement une perte limitée, due essentiellement à la fourchette bid/ask et à l'illiquidité créée par le stress, pour les investisseurs sur la journée, bien loin des inquiétudes du matin !

Evolution du prix de l'obligation Adler 2,25% 2029 sur 3 jours :

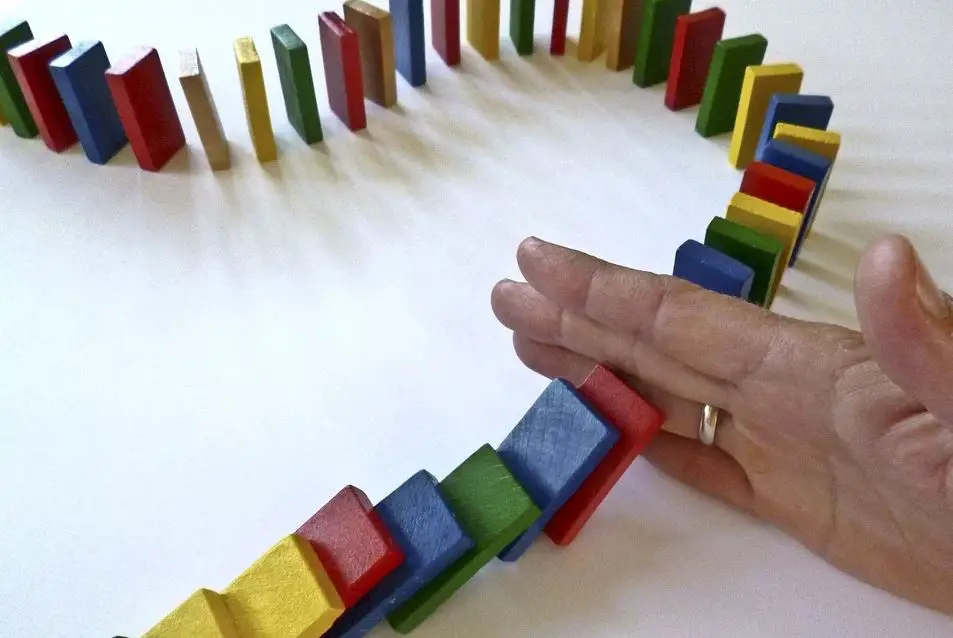

Au-delà de l'histoire elle-même, cet évènement nous enseigne quelques points à garder en tête pour la gestion de son portefeuille obligataire :

Les rendements actuels rendent le risque évènementiel difficile à supporter pour les investisseurs et c'est une grande fébrilité qui domine actuellement, entre crainte de hausse de taux, du risque de crédit que bon nombre d'investisseurs ont significativement augmenté pour obtenir suffisamment de rendement, ou conscience que les marchés financiers sont, dans une certaine mesure, artificiellement soutenus par rapport à la réalité de l'économie..

Plus les rendements sont bas, plus la granularité est la clé de la sérénité, permettant de tenir ses positions malgré la volatilité ou de ne pas impacter significativement le rendement global et la performance en cas d'imprévu

Les marchés se reconnaissent quasi impuissants face aux fraudes : après les scandales récents, notamment Wirecard ou William Saurin, les investisseurs savent qu'ils partent du postulat que les documents qu'ils reçoivent doivent être justes pour que leur analyse soit utile et fondée. Mais ils savent aussi qu'il leur est quasi impossible, à moins d'être plus spécialisé en enquêtes qu'en analyse financière, de déterminer si, oui ou non, ces documents sont véraces ou falsifiés.

Les cabinets d'audits partent eux aussi du principe que les documents que les entreprises leur fournissent ne sont pas falsifiés ; ils ne sont donc quasiment jamais à l'origine des détections de fraude ou de scandales.

Ce sont donc des indices qui peuvent venir étayer un raisonnement obligataire sur le risque de non-véracité des comptes ou de scandale :

La gouvernance : chez Steinhoff ou William Saurin, le responsable de la fraude était en poste depuis plusieurs dizaines d'années et pouvait ainsi organiser et cacher plus facilement les informations. Chez Adler, nous noterons la normalité du management, avec un turnover régulier de responsables venant d'autres entreprises du secteur.

Le secteur : certains secteurs peuvent se révéler plus propices que d'autres à la fraude, en particulier sur la comptabilité des actifs. Ainsi, dans l'immobilier, a fortiori le résidentiel urbain, à moins de détenir de faux actes de propriété et que personne ne se déclare comme propriétaire, il est relativement complexe de falsifier ou massivement surévaluer la valeur de ses actifs. A l'inverse, les secteurs des services, souvent significativement pondérés de goodwill et d'actifs incorporels peuvent être plus propices aux 'largesses' comptables.

Parmi les autres indices nous noterons également : le pays, l'historique, la croissance externe (cf. Steinhoff), la complexité des montages financiers (cf. Wirecard), la complexité des structures de holding (cf. Rallye, certes pas une fraude, mais un montage et un mécanisme de résolution favorisant clairement un actionnaire au détriment des créanciers), les hiatus entre cash flows et résultats comptables (REX, Ebitda), les hiatus entre besoin d'endettement et trésorerie abondante,..

Autant d'indices et de règles de conduite que nous nous efforçons d'utiliser au maximum dans notre analyse obligataire et qui relèvent souvent plus de l'extra-financier que du financier en tant que tel, souvent cantonné à quelques ratios d'endettement manipulables à souhait. En cela, nous sommes quasi certains que l'ESG, par-delà tous les excès qu'on remarque actuellement, permettra à long terme, d'offrir de multiples critères de différenciation des émetteurs et des obligations et de détecter de manière beaucoup plus précise les primes de rendements et les décotes potentielles.

A Propos d'Octo AM

Créée en 2011 à l'initiative d'Octo Finances et adossée au groupe Amplegest depuis 2018, Octo AM est spécialiste de la gestion obligataire 'value'. S'adressant essentiellement aux investisseurs professionnels, qu'ils soient institutionnels ou patrimoniaux, Octo AM décline sa gestion au travers de fonds ouverts, fonds dédiés ou mandats avec un objectif permanent : rechercher les obligations offrant, selon le gérant, un rendement supérieur à son risque de crédit sur un horizon donné.

0 Commentaire