Focus Obligations Indosuez Wealth Managemen : Un essai arrive souvent au terme d'un travail collectif !, par Thomas Giquel, Head of Fixed Income, Indosuez Wealth Management.

Une différence fondamentale distingue les gérants de fonds ouverts ou multi stratégies des gérants à maturité : pour les premiers, il reste encore un trimestre de performance et de risques après une année qui rattrape honorablement 2022. Pour les seconds, chaque point de base de hausse de taux est une opportunité de cristalliser du rendement pour leurs clients.

BANQUES CENTRALES

Décidément la décennie 2020 prend des chemins de traverse par rapport aux 15 dernières années. Après une restructuration forcée de sa dette au début des années 2010, une longue marche économique en direction des standards européens, la notation de la Grèce a été rehaussée courant septembre par l'agence Moody's. Un contraste saisissant après l'abaissement de notation des États-Unis au mois d'août. Le bureau du budget au Congrès (CBO) projette un ratio de dette/PIB de 195 % à horizon 20531. Des niveaux sur lesquels se pose la question de la soutenabilité de la dette. Sauf pour le Japon, à titre de contre-exemple.

La charge de la dette, mesure du coût annuel versé aux investisseurs, atteindra 1 429 milliards de dollars, ou 3,6 % du PIB à horizon 2033, toujours selon le CBO.

Cette trajectoire a pour conséquence de peser sur les taux longs. Une reconstitution de la prime de terme est à l'œuvre aux États-Unis. Les taux nominaux et réels augmentent pour de multiples facteurs : la demande des ménages est démultipliée depuis la COVID-19 par des stimulus budgétaires, l'inflation persiste sur un plateau élevé, le Trésor américain recommence à se financer sur des maturités longues. Tous ces ingrédients poussent les taux longs à la hausse, tandis que les taux courts restent ancrés grâce au statu quo de la Fed. En Europe, la récession se diffuse à bas bruit : la croissance gravite autour de zéro, la décrue de l'inflation n'est toutefois pas suffisante pour redonner du pouvoir d'achat à des consommateurs déjà privés de soutien budgétaire. Et le marché de la promotion immobilière envoie déjà des signaux de grande faiblesse.

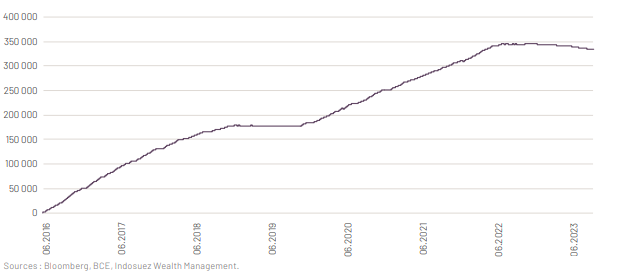

GRAPHIQUE 3 : BCE, PROGRAMME D'ACHAT CORPORATE, MILLIONS EUR

La hausse de taux de la Banque centrale européenne (BCE) du 14 septembre était certainement la dernière de ce cycle, et une première historique : à 4 %, le taux de dépôt n'a jamais été aussi élevé depuis la création de la banque centrale commune. Les taux longs européens pâtissent également de la reconstitution de la prime de terme, de la convergence des taux réels en territoires positifs et des besoins de financement des états. La BCE va progressivement retirer les liquidités injectées lors des programmes d'achats d'actifs implémentés depuis 2015. Ce désengagement, très progressif, poussera les taux longs à la hausse par la modification des anticipations des investisseurs qui aura un impact négatif sur les prix obligataires (graphique 3 ).

CRÉDIT

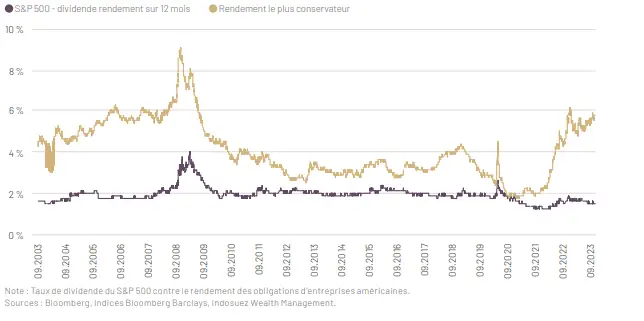

Pour les investisseurs, des taux réels positifs signifient qu'ils sont enfin rémunérés au-delà de l'inflation (anticipée). Ce raisonnement prend de plus en plus de sens à mesure que l'on compare des classes d'actifs entre elles. Sur l'obligataire, on prend généralement comme indicateur de référence les taux des emprunts d'État, pour lesquels il n'y a pas de risque de crédit (en principe). En ajoutant de la prime de risque crédit, les rendements obligataires sont désormais particulièrement attractifs. Notamment en comparaison du taux de dividende procuré par les marchés actions (graphique 4) et le marché du crédit américain. Sur cette seule base, les actions doivent surperformer de plus de 4 % par an (après frais !) pour rattraper la rémunération obligataire. Un autre élément favorable pour les marchés obligataires : le point mort à un an. Ce point mort est calculé à partir du taux actuel sur le marché, divisé par le risque de duration, augmenté du taux de départ pour le portage.

Selon nos calculs basés sur les données disponibles dans Bloomberg à mi-septembre, le point mort sur un investissement en euro à horizon 2026 s'établit à 6,6 %. Cette rémunération procure un coussin de sécurité appréciable comparé aux autres classes d'actifs.

Dans leurs anticipations pour les mois qui viennent, les gérants d'Indosuez prennent en compte la remontée des taux et favorisent les maturités courtes (2 ans) afin de bénéficier du portage, sur les emprunts d'État. Les taux longs restent sous-pondérés dans le contexte de pression haussière décrit plus haut. Sur les marchés de crédit, les valorisations, mesurées par les primes de risques, ne sont pas attractives, notamment sur le secteur du haut rendement. En revanche le rendement global permet d'espérer une per[1]formance ajustée de la volatilité supérieure aux autres classes d'actifs. Enfin, le marché asiatique n'a pas encore terminé sa longue correction, les investisseurs globaux restent à l'écart, les gérants d'Indosuez sur place font encore preuve de prudence.

GRAPHIQUE 4 : TAUX DE DIVIDENDE SUR LE S&P 500 ET RENDEMENT DU CRÉDIT AMÉRICAIN, %

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Façonné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire