Les problèmes qu'a connu le secteur immobilier suédois ont poussé certains investisseurs internationaux à se retirer du marché du crédit et des actions des entreprises nordiques en 2022 et au début de 2023. De nombreux signes indiquent que le pire est désormais derrière nous et que ces marchés, tournés vers l'avenir, sentent que le ralentissement macroéconomique cyclique est peut-être arrivé à son terme et qu'ils pourraient chercher à se redresser en conséquence. L'obscurité cède lentement la place à l'aube.

Les problèmes perçus dans le secteur de l'immobilier inquiètent souvent les investisseurs qui craignent instinctivement une répétition des scénarios qui ont déclenché la crise financière mondiale en 2008 et les précédents ralentissements cycliques qui ont entraîné une hausse du chômage et une baisse des bénéfices des entreprises.

Les gérants de portefeuille d'Evli s'empressent toutefois de souligner que si certains acteurs de l'immobilier se sont certainement révélés trop endettées dans le contexte actuel de taux, le contexte macroéconomique actuel dans les Nordics est très différent de celui des baisses précédentes.

Quant à l'immobilier tertiaire, les déboires très médiatisés de certains acteurs ont déteint sur l'ensemble du secteur, ce qui n'est certainement pas idéal. Le principal coupable, la SBB, s'appuie également sur un modèle d'entreprise qui nécessitait une meilleure gouvernance et un effet de levier moindre. L'achat puis la cession-bail de biens publics, tels que des écoles et des établissements de soins, financés par des emprunts à court terme, se sont avérés intenables lorsque les taux d'intérêt ont grimpé en flèche. Le résultat final dépend aussi fortement des décisions politiques et des budgets locaux, plutôt que des forces du marché.

Hormis la SBB, le secteur immobilier suédois semble avoir laissé le pire derrière lui et, par conséquent, les principaux indices de valorisation immobilière ont atteint leur niveau le plus bas il y a quelque temps. « Les sociétés immobilières suédoises ont d'abord remplacé les obligations par des financements bancaires garantis, car il s'agissait d'une option moins coûteuse. Le marché obligataire suédois s'est maintenant ouvert aux sociétés immobilières puisque nous avons vu de nombreuses nouvelles émissions d'obligations non garanties au cours des dernières semaines, attirant une forte demande de la part des investisseurs », déclare Jani Kurppa, gérant de portefeuille obligataire senior chez Evli, et il ajoute que « les prix des obligations immobilières suédoises de qualité investment grade ont déjà atteint leur niveau le plus bas en octobre 2022 et sont à la hausse depuis l'été 2023 » comme le laisse entendre le graphique ci-après.

En fait, la SBB a très récemment annoncé la vente de certains actifs pour un montant de 8 milliards de couronnes suédoises (720 millions de dollars), assurant ainsi leur financement au moins pour les deux prochaines années. La réaction du marché a été frappante : l'action de la SBB a grimpé de près de 30 % le jour même et ses obligations à court terme ont augmenté de 5 à 8 % en réponse à cette annonce.

Quant aux ménages, Janne Kujala, Responsable Actions Nordiques chez Evli, affirme qu'ils ont remarquablement bien résisté à la forte hausse des coûts du crédit hypothécaire : « Les ménages suédois sont peut-être parmi les plus lourdement endettés au monde et ils sont évidemment affectés par la forte hausse des taux d'intérêt variables, mais le niveau d'épargne financière est également parmi les plus élevés au monde », déclare-t-il. « En d'autres termes, ils peuvent se le permettre ».

Et même si les ménages suédois sont endettés, leur pays ne l'est pas. Le ratio dette/PIB de la Suède est l'un des plus faibles d'Europe et devrait s'établir à 30,6 % d'ici à la fin de 2023. Au début de l'année, Karolina Ekholm, Directrice Générale de l'Office suédois de la dette, a déclaré que le gouvernement avait une faible dette et qu'il pouvait se permettre d'emprunter davantage pour intervenir, en évoquant la possibilité d'accorder des garanties de crédit ou des prêts subventionnés.

Toutefois, Janne Kujala ne pense pas que cette mesure sera nécessaire, car les ménages montrent peu de signes de défaillance jusqu'à présent : « Les prêts hypothécaires suédois, mais aussi finlandais, généralement fixés à des taux d'intérêt à court terme, ont déjà été réévalués dans une large mesure (70 à 80 %), c'est-à-dire que les taux d'intérêt plus élevés ont été réinitialisés dans les prêts à taux variable et que les taux des prêts hypothécaires payés par les consommateurs sur les crédits existants n'augmentent plus, ce qui signifie que la douleur ne s'aggrave plus. Cela pourrait durer un peu plus longtemps, mais que se passera-t-il ensuite ? Elle va s'atténuer ! »

La récession est un autre mot qui ne fait pas bon ménage avec les attentes des investisseurs. Evli reconnaît que la Suède et la Finlande sont effectivement entrées dans une légère récession et que la croissance globale du PIB nordique est inférieure à celle de la zone euro en 2023-24, avec une croissance nulle et des taux d'inflation d'environ 7-8 % en 2023, qui tomberont à 5-6 % en 2024.

« Cette évolution n'a que peu d'incidence sur le prix des obligations et des actions, car elle a déjà été prise en compte. Ce qui est plus important, c'est que la récession ne semble pas s'aggraver pour les ménages. Le taux de chômage n'a pas augmenté et le revenu des ménages reste solide, même si leur pouvoir d'achat est comprimé par l'inflation, la faiblesse de la monnaie et la hausse des taux d'intérêt. »

La faiblesse des monnaies suédoise et norvégienne est peut-être néfaste pour les ménages qui doivent payer plus cher les produits importés, mais la dépréciation de facto est certainement une aubaine pour le secteur de l'exportation et, par extension, pour les économies axées sur l'exportation dans leur ensemble. En Suède et en Norvège, les entreprises tournées vers l'export bénéficient d'une compétitivité record sur les marchés et l'activité manufacturière montre des signes de reprise. De plus, le prix du pétrole a commencé à grimper. L'augmentation des coûts de l'énergie est, et reste, un avantage concurrentiel relatif pour les exportateurs nordiques, pour la plupart autosuffisants sur le plan énergétique.

Alors que la couronne suédoise a récemment atteint des niveaux historiquement bas par rapport à l'euro et au dollar, le gouverneur de la banque centrale estime que ce n'est qu'une question de temps avant qu'elle ne rebondisse à son tour. Dans un discours prononcé en septembre, Erik Thedéen, Gouverneur de la Riksbank, a souligné que la couronne ne pouvait pas dériver indéfiniment. « Plus longtemps elle sera sous-évaluée et plus elle s'affaiblira, plus les forces qui la protègent d'un nouvel affaiblissement et qui œuvrent à son renforcement deviendront puissantes. Nous sommes une petite économie ouverte qui commerce beaucoup avec nos voisins. Lorsque la couronne est faible, il est rentable d'investir en Suède. Les actions, les obligations, l'immobilier, etc. suédois devraient donc finir par attirer les investisseurs étrangers. De plus, les exportations en bénéficieront et les importations seront désavantagées. L'augmentation du tourisme et l'achat de biens d'équipement plus coûteux par des particuliers étrangers, tels que des voitures et des bateaux, stimuleront également la demande pour la couronne », a-t-il déclaré, avant de conclure que « lorsque de nombreux facteurs finiront par aller dans la même direction, la couronne se renforcera, et cela pourrait se produire très rapidement ».

Les salaires réels ont baissé mais se sont stabilisés puisque l'inflation est en baisse et ils ré-augmenteront avec un certain retard. Le chômage n'augmente pas de manière mesurable et l'emploi est solide, tandis que le déstockage dans l'industrie a probablement atteint la majeure partie de son cours.

L'absence d'augmentation des créances douteuses dans les banques est un signe que les ménages semblent bien supporter la pression sur plusieurs fronts. Les bilans de toutes les grandes banques nordiques sont solides, avec des ratios CET1 d'environ 20%, les prêts non productifs sont inexistants et les banques ont passé avec brio les récents stress tests réglementaires. En outre, les primes de risque des banques nordiques exigées par les investisseurs sur les marchés des obligations et des actions sont restées faibles, avec une volatilité modeste, ce qui témoigne de la confiance des investisseurs dans les perspectives de bénéfices.

De plus, une récession en cours ne signifie pas nécessairement un désastre pour les actions et les obligations, dont les valorisations dépendent de ce que le marché pense de l'avenir en termes de nouvelles hausses de taux et de bénéfices des entreprises. La plupart des observateurs s'accordent à dire que la Fed, la BCE et les banques centrales des pays nordiques s'approchent de leur dernière hausse dans ce cycle, tandis que les bénéfices des entreprises sont sur le point de se redresser (sous l'impulsion des bénéfices des exportateurs, dopés par les devises).

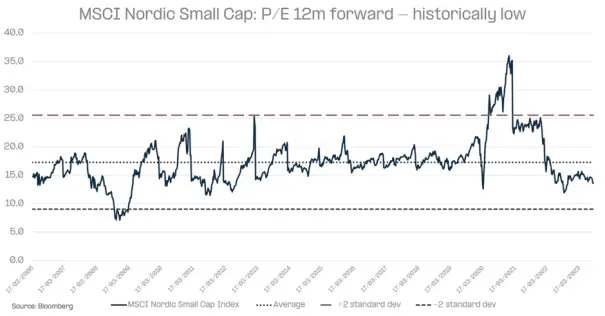

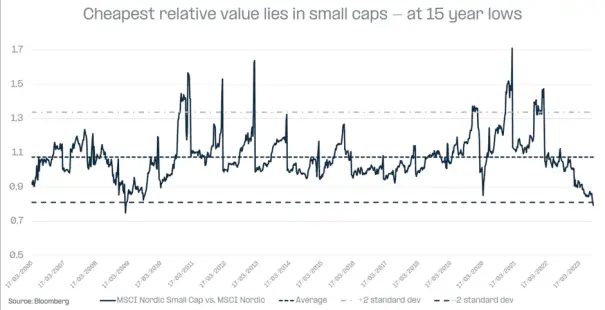

« Les niveaux de valorisation des actions sont actuellement inférieurs aux moyennes historiques à long terme, en particulier pour les petites capitalisations, alors même que les estimations de bénéfices ont tendance à baisser », déclare Janne Kujala.

Qu'elles soient justifiées ou non, les conclusions tirées par certains investisseurs internationaux les ont amenés à prendre leur argent et à s'enfuir, note Janne Kujala. « L'actionnariat international est faible, en particulier dans les régions perçues comme problématiques. Les investisseurs nationaux, qui ont généralement une vision plus nuancée des risques et des opportunités réels, sont certainement revenus vers les actions et les obligations des pays nordiques ». Les flux entrants domestiques, en particulier dans les fonds d'obligations corporate, sont devenus positifs depuis un certain temps en Norvège, en Suède et en Finlande. En d'autres termes, la reprise est peut-être sur le point de décoller et rester à l'écart des marchés financiers nordiques pourrait faire manquer des opportunités. « On vous attend en porte d'embarquement », conclut Janne Kujala, qui ajoute que « c'est toujours juste avant l'aube qu'il fait le plus sombre ».

A propos d'Evli

Evli Fund Management Company Ltd est une société de gestion scandinave qui cible particulièrement les investisseurs institutionnels et propose une gestion active avec une coloration ESG, dans une perspective long-terme. Les gérants Senior ont tous une ancienneté de 10 ans en moyenne dans l'entreprise et disposent chacun d'une vingtaine d'années d'expérience dans ce secteur. Le groupe Evli emploie environ 300 professionnels et Evli gère un total de 16.8 milliards d'euros d'actifs pour le compte de ses clients (net 6/2023). Les actions B d'Evli Plc sont cotées au Nasdaq Helsinki Ltd. Pour en savoir plus : www.evli.com

0 Commentaire