L`inflation devrait ralentir en Europe et aux Etats-Unis à partir de la mi-mai 2022.Par Vincent Manuel, Directeur des investissements chez Indosuez Wealth Management

Nous prévoyons toujours un ralentissement significatif dans l`année à venir, mais cette inflexion ne sera pas encore visible dans les prochains mois. Notre scénario central n`intègre dès lors aucun changement dans le régime d`inflation. Cependant, les titres du Trésor américain indexés sur l`inflation (TIPS) restent un outil attrayant pour affronter un scénario alternatif impliquant une inflation structurelle plus élevée.

BANQUES CENTRALES

En ce qui concerne la zone euro, la Banque centrale européenne (BCE) a l`intention de continuer à stimuler l`économie de manière agressive. La détérioration de la situation sanitaire pourrait toutefois entraîner un report des décisions concernant l`évolution du programme d`assouplissement quantitatif (QE) en début d`année 2022. Nous n`anticipons aucune hausse de taux l`année prochaine, mais la fin du PEPP (Programme d`achats d`urgence face à la pandémie) imposera un recalibrage du programme d`achats d`actifs. De son côté, la Fed s`est montrée patiente face à la poussée inflationniste due au choc d`offre, en pensant qu`elle était vouée à s`estomper. Cependant, les récents indicateurs suggèrent que la pression sur les prix se maintiendrait même en cas de rétablissement de l`offre, en raison d`une demande robuste. Comme indiqué précédemment, les dernières données concernant le marché du travail et l`inflation ont incité la Fed à accélérer la réduction de ses achats d`actifs, qui devraient prendre fin entre février et mi-mars 2022. En outre, la trajectoire des projections de taux d`intérêts du FOMC (` dot plots `) montre une Fed moins divisée que par le passé, et qui anticipe désormais trois hausses de taux pour 2022 – une évolution conforme aux anticipations du marché, alors que notre scénario du mois dernier tablait sur deux hausses.

ÉTATS-UNIS

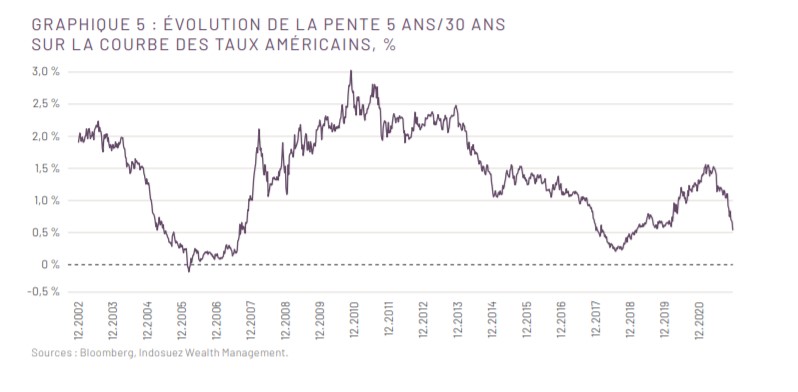

Par rapport à ses homologues européennes, la courbe des taux américains s`avère plus volatile. La chute des taux longs et la hausse des taux courts, sur fond de resserrement monétaire plus rapide et plus agressif, se sont récemment traduites par un aplatissement marqué de la courbe. Ce mouvement a été exacerbé par les craintes croissantes que la souche Omicron freine le rebond économique, ce qui affecterait les taux à long terme. Alors que la Fed devient plus agressive, ce mouvement d`aplatissement n`est guère surprenant. Mais l`ampleur du mouvement est problématique : la partie 5 ans/30 ans de la courbe s`est aplatie de 85 pb depuis mars (graphique 5), alors que la hausse des taux n`est pas encore enclenchée.

Compte tenu de l`importance du récent aplatissement et du fait que la Fed vise la transmission de sa politique de resserrement monétaire à la partie longue de la courbe, nous anticipons désormais une pentification très modérée de la partie 5 ans/30 ans. En ce qui concerne les points morts d`inflation, le récent recul est dà aux messages plus agressifs de la Fed, mais aussi à l`environnement d`aversion au risque. Nous prévoyons toujours un ralentissement significatif dans l`année à venir, mais cette inflexion ne sera pas encore visible dans les prochains mois. Notre scénario central n`intègre dès lors aucun changement dans le régime d`inflation, et nous anticipons un léger reflux des points morts d`inflation l`année prochaine. À des fins de couverture, les titres du Trésor américain indexés sur l`inflation (TIPS) restent cependant un outil attrayant pour affronter un scénario alternatif impliquant une inflation structurelle plus élevée.

CRÉDIT

La nouvelle vague de restrictions et le ton nettement plus agressif de la Fed ont récemment entraîné une sous-performance du crédit. Sur les segments investment grade européen et américain, l`intégralité du resserrement des spreads observé en 2021 a été effacée le mois dernier. Compte tenu des incertitudes entourant le resserrement de la politique monétaire, nous estimons que la volatilité des spreads sera probablement plus élevée l`année prochaine. Le contexte n`en demeurera pas moins favorable aux crédits de qualité (croissance économique supérieure à la tendance, offre obligataire réduite et forte demande). Malgré le niveau serré des spreads, rien ne laisse présager un élargissement significatif. Sur le front de la dette subordonnée, le segment des obligations d`entreprise hybrides a montré des signes de faiblesse, mais affichera des valorisations attrayantes lorsque les taux seront moins volatils. À ce stade, les nouvelles émissions et l`encombrement des positions longues restent les principaux inconvénients du segment. Le mois dernier, les spreads des obligations à haut rendement européennes et américaines se sont sensiblement élargis, d`environ 50 pb. Au vu du faible taux de défaut observé, de prévisions de défaut rassurantes et de l`amélioration des fondamentaux, les stratégies de portage restent particulièrement intéressantes. Nous avons abaissé à ` neutre ` notre notation stratégique des segments investment grade européen et américain, essentiellement parce que nous anticipons une volatilité accrue des spreads dans les années à venir. Pour les segments de crédit plus risqués – high yield européen, high yield américain, obligations subordonnées du secteur financier –, nous avons décidé de relever notre notation tactique à ` neutre ` après le récent élargissement des spreads.

MARCHÉS ÉMERGENTS

La classe d`actifs du crédit émergent a continué de sous-performer. Fait notable par rapport au reste de l`année 2021, le crédit asiatique n`a pas été à la traîne et ses spreads se sont resserrés très modestement. Plus sensible à la hausse des rendements américains et aux pressions inflationnistes, l`Amérique latine est la région qui a en effet le plus souffert. Alors que les facteurs techniques sont désormais moins favorables, les valorisations restent tendues malgré la récente correction. En ce qui concerne l`Asie, le segment investment grade – notamment en Chine – offre une certaine prime de spread par rapport à ses homologues européen et américain. Compte tenu des récentes mesures de la PBoC en faveur de la croissance et de l`émergence de nombreux crédits de qualité, nous avons décidé de relever notre notation tactique à ` neutre `. Le segment du haut rendement asiatique reste néanmoins très dépendant de l`évolution du secteur immobilier chinois, toujours sous tension. Les canaux de financement demeurent très difficiles d`accès, voire fermés, pour une grande majorité des constructeurs du secteur privé. Nous n`anticipons pas de changement majeur dans la position des régulateurs en matière de désendettement. Le ton modéré du Politburo dans les déclarations concernant le secteur et les récentes mesures d`assouplissement de la PBoC ont permis d`améliorer quelque peu le sentiment général, malgré le nombre croissant d`entreprises en défaut de paiement.

À propos d`Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du groupe Crédit Agricole, 10ème banque au monde par la taille des actifs (The Banker - juillet 2021, sur la base des résultats à fin 2020).

Faà§onné par plus de 145 ans d`expérience dans l`accompagnement de familles et d`entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de construire, gérer, protéger et transmettre sa fortune au plus près de ses aspirations. Dotées d`une vision globale, ses équipes apportent conseils experts et service d`exception sur l`un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel.

Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble 3 060 collaborateurs dans 10 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 128 milliards d`euros d`actifs sous gestion (au 31/12/2020), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

Site internet : www.ca-indosuez.com

0 Commentaire