L'or et l'argent volent la vedette, par Ole S. Hansen, Saxo Bank

Le secteur des matières premières a démarré le mois de mars sur des bases solides, avec des gains étendus soutenant la meilleure performance hebdomadaire depuis octobre, et tandis que les médicaments contre l'obésité et l'IA continuent de recevoir beaucoup de bande passante sur le marché boursier, les matières premières ont appartenu aux métaux précieux cette semaine, en particulier à l'or qui se dirigeait vers son plus fort gain sur deux semaines depuis juillet, dans le processus de course vers un niveau record. Soutenu par un dollar plus faible et des rendements du Trésor plus bas après que le président de la Réserve fédérale Powell a déclaré que la banque centrale n'est "pas loin" d'avoir la confiance nécessaire pour assouplir sa politique et que les réductions de taux peuvent commencer et commenceront cette année.

Comme mentionné, ces remarques ont contribué à faire baisser le dollar et à augmenter l'appétit pour le risque, en particulier le yen japonais qui a bénéficié de plusieurs coups de pouce. Outre l'attitude dovish de M. Powell, une forte croissance des salaires a augmenté les chances que la Banque du Japon sorte enfin du dernier régime de taux négatifs au monde et augmente ses taux, peut-être dès ce mois-ci. L'USDJPY s'est replié et pourrait encore reculer, les spéculateurs réduisant leur exposition à l'une des opérations à découvert les plus populaires de ces trois dernières années.

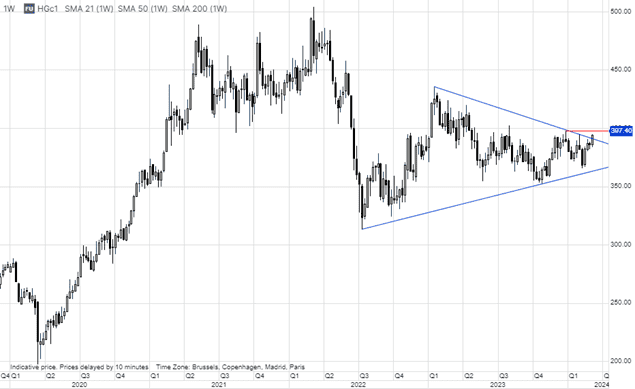

Comme le montre le graphique ci-dessous, tous les secteurs, à l'exception de l'énergie, ont progressé au cours de la semaine, et les gains généralisés ont permis à l'indice Bloomberg Commodity Total Return Index de revenir dans le vert sur l'année. Malgré l'attention portée à l'or, l'argent a été le plus performant après avoir bénéficié d'un triple soutien : la hausse des prix de l'or et du cuivre ainsi que l'affaiblissement du dollar.

L'indice Bloomberg Softs reste le secteur le plus performant cette année, malgré l'apparition de signes de prise de bénéfices, notamment pour le cacao, qui a connu une hausse parabolique en raison d'une baisse substantielle de l'offre en provenance d'Afrique de l'Ouest. Toutefois, la pression exercée par les producteurs qui clôturent leurs positions courtes, mises en place pour couvrir leur exposition, commençant à s'atténuer, c'est au tour du café et du coton de briller. Les contrats à terme sur le café arabica ont bénéficié de la hausse des contrats à terme sur le café robusta, qui ont atteint un nouveau sommet en raison des inquiétudes croissantes concernant la faiblesse de l'offre du Vietnam et de l'Indonésie, deux des trois principaux producteurs mondiaux.

L'or se concentre sur la consolidation après une hausse record

Dans notre dernière note hebdomadaire, nous avons mentionné comment le marché de l'or a montré des signes de force le mois dernier, en restant stable sur le mois malgré la hausse des rendements des bons du Trésor américain, après que la vigueur des données américaines au début du mois ait encore retardé le calendrier prévu pour la première et l'ampleur des baisses de taux américaines ultérieures. Vers la fin du mois de février, le métal jaune se comportait de plus en plus comme un ressort enroulé, voulant s'échanger à la hausse malgré les vents contraires des rendements, mais freiné par les inquiétudes concernant la poursuite de la vigueur des données. Toutefois, après la publication d'un déflateur de base PCE en ligne aux États-Unis, suivie d'une publication plus faible de l'ISM manufacturier, les acheteurs ont jeté la prudence au vent et se sont précipités sur le métal jaune, l'achat de momentum lui donnant une force supplémentaire une fois qu'une bande de résistance clé, qui est maintenant un support, entre 2075 USD et 2088 USD, a été brisée.

À la fin de l'année dernière, nous avions prévu que l'or pourrait atteindre 2300 USD en 2024. Si la dernière hausse est conforme à notre opinion générale sur l'orientation de l'or, nous avons été surpris par le moment choisi pour atteindre un nouveau record. Compte tenu de la nécessité de réduire les taux d'intérêt pour inciter les investisseurs des ETF à revenir sur le marché de l'or, nous avons appelé à la patience en ce qui concerne le calendrier de la prochaine hausse. Sans la participation des investisseurs en ETF qui ont vendu 9 tonnes la semaine dernière, la hausse a été principalement alimentée par des fonds spéculatifs sous-investis qui ont été forcés de revenir sur le marché lorsque plusieurs niveaux de résistance clés ont été franchis.

Le soutien sous-jacent est assuré depuis des mois par les banques centrales, dont certaines achètent de l'or afin de réduire leur exposition au dollar, et par la forte demande continue des investisseurs particuliers en Asie, notamment en Chine où la faiblesse des marchés boursiers et la chute des prix de l'immobilier obligent la classe moyenne à regarder ailleurs. En outre, nous pensons que les tensions géopolitiques accrues dans le monde ont réduit l'appétit pour la vente à découvert, ce qui renforce les arguments en faveur de l'achat d'or à la baisse.

Sans une augmentation notable de la demande de la part des investisseurs dans les ETF pour prendre le relais des fonds spéculatifs qui atteindront bientôt leur niveau d'exposition souhaité, l'or pourrait atteindre un plateau suivi d'une période de négociation nerveuse, car les positions longues récemment établies pourraient réduire l'exposition. Dans l'ensemble, nous maintenons notre objectif de 2300 USD, le tableau technique indiquant potentiellement un niveau encore plus élevé autour de 2500 USD.

Source : Saxo

L'argent le plus performant soutenu par la force de l'or et du cuivre

L'argent est la matière première la plus performante de la semaine dernière après que le métal semi-industriel, en plus du vent arrière de l'or, ait reçu un coup de pouce supplémentaire de la part des métaux industriels, notamment le cuivre qui a enregistré sa clôture la plus élevée de l'année sur fond d'inquiétudes persistantes quant à l'offre et d'optimisme quant à la demande en Chine dans les mois à venir, en particulier si le gouvernement annonce des mesures visant à soutenir les secteurs à forte consommation de métaux tels que l'immobilier et l'infrastructure. Alors que l'or a atteint un nouveau record, l'argent n'a pas encore envoyé de signal technique fort, avec un mouvement supplémentaire de +5% nécessaire avant de défier la résistance clé dans la zone des 26 USD.

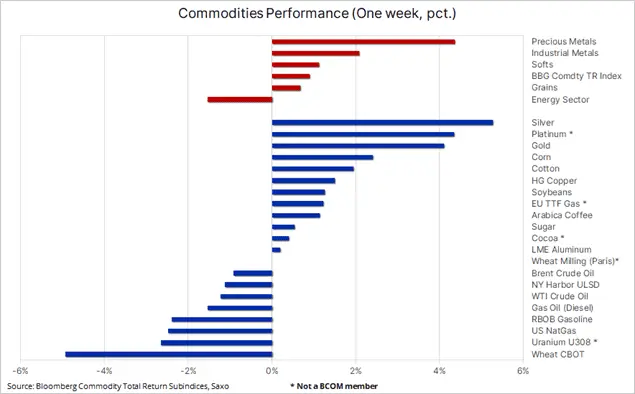

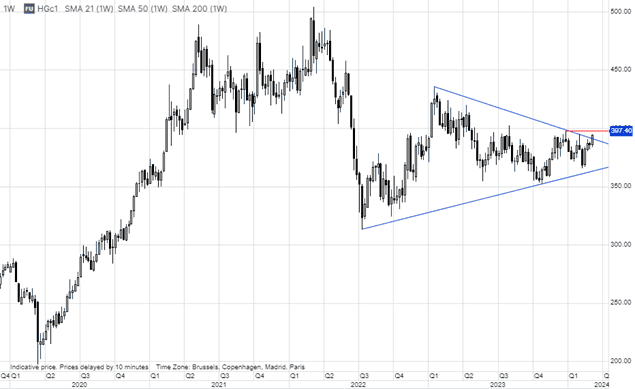

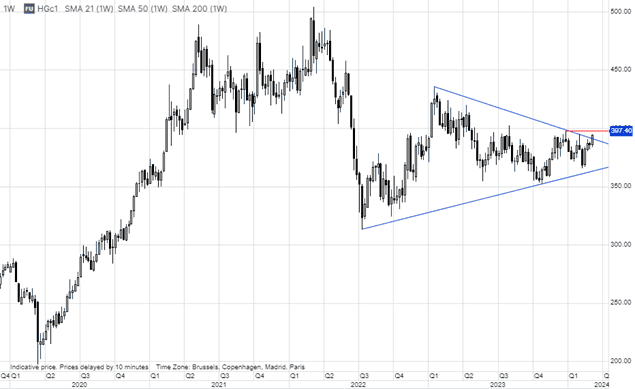

Le cuivre, qui se situe dans une fourchette depuis la mi-2022, et ces neuf derniers mois dans une fourchette relativement étroite de 3,50 USD à 4,00 USD, montre des signes de vigueur, soutenu par la faiblesse du dollar, l'étroitesse de l'offre, et l'optimisme de la demande chinoise. Le graphique hebdomadaire indique une rupture qui nécessite un passage à 4 USD pour être confirmée.

Source : Saxo

Les contrats à terme sur le blé tombent à leur plus bas niveau depuis 3 ans et demi

Il y a deux ans et une semaine, les contrats à terme sur le blé de Chicago ont atteint un niveau record de 1 363 USD le boisseau après que la Russie, principal exportateur, a envahi l'Ukraine, son autre fournisseur, remettant ainsi en question, pendant une courte période, environ 30 % des exportations mondiales de blé. Cette semaine, le contrat à terme sur le blé du CBOT a chuté à 528 USD le boisseau, son niveau le plus bas depuis août 2020, rejoignant ainsi le soja et le maïs qui, ces dernières semaines, avaient déjà chuté à leur niveau le plus bas depuis 2020. Alors que les produits de base comme le cacao, le café et le coton restent à la hausse en raison des inquiétudes liées aux conditions météorologiques, le secteur des céréales a subi des pertes continues après qu'une forte saison de production 2023/24 a augmenté l'offre mondiale et, par conséquent, la concurrence pour les commandes à l'exportation.

La concurrence est la clé de la faiblesse actuelle du blé, car les prix du blé aux États-Unis et en Europe sont contraints de baisser en raison de la faiblesse des prix en Russie, principal exportateur. Outre l'abondance actuelle de l'offre, la production australienne devrait augmenter, tandis qu'un temps plus humide devrait soutenir les cultures américaines en terre. Toutefois, dans son rapport mensuel de vendredi, le ministère américain de l'agriculture devrait réduire légèrement ses prévisions concernant les stocks de blé américains et mondiaux.

Les spéculateurs ont réagi à des mois de faiblesse en continuant à augmenter leurs positions courtes dans le secteur des céréales, ce qui s'est récemment traduit par une position courte record, principalement due au maïs et au soja, la position courte nette actuelle du blé ayant été progressivement réduite au cours des dernières semaines. Toutefois, à l'approche de la saison de plantation et de croissance dans l'hémisphère nord, l'attention va se détourner des anciens stocks pour se porter sur les nouvelles perspectives de production, ce qui s'accompagnera d'une volatilité accrue liée aux conditions météorologiques.

Le brut n'arrive pas à se détendre

Le manque d'élan actuel du pétrole brut continue de soutenir notre opinion selon laquelle le Brent et le WTI resteront probablement dans une fourchette pendant un certain temps encore, une perspective qui a été renforcée la semaine dernière avec le WTI qui s'est négocié plus faiblement après plusieurs tentatives infructueuses de dépasser les 80, tandis que le Brent n'a pas encore défié la résistance clé près de 85 USD. Dans l'ensemble, nous estimons que le risque de rupture est légèrement orienté à la hausse, l'accent étant mis sur les risques de perturbation au Moyen-Orient et sur la limitation prolongée de la production de l'OPEP+.

Le plus grand défi à court terme pourrait être le risque de vente de la part des fonds spéculatifs qui réduisent leur exposition dans le cadre d'une prise de bénéfices en réponse à la lutte actuelle du pétrole brut pour s'élever. En particulier après que leur position nette longue sur les contrats à terme Brent et WTI a atteint un plus haut de quatre mois à 430 000 contrats ou 430 millions de barils.

A propos de Saxo Bank

En tant que fintech de premier plan, Saxo permet aux investisseurs d'accéder à de nombreuses places boursières internationales. Créée à Copenhague en 1992, Saxo a été l'un des premiers établissements financiers à développer une plateforme de trading en ligne et à fournir aux investisseurs particuliers les mêmes outils et le même accès aux marchés que ceux dont disposent les traders professionnels, les investisseurs institutionnels et les sociétés de gestion. En tant que leader du trading et de l'investissement multi-actifs, Saxo a pour objectif d'inciter les curieux et les curieuses du monde entier à investir.

Saxo accompagne également plus de 200 établissements financiers via sa technologie « Open Banking » qui permet d'optimiser l'expérience d'investissement que ces établissements offrent à leurs clients. Que ce soit par leurs investissements ou le résultat de leurs investissements, Saxo donne à ses clients et partenaires les outils, les plateformes et connaissances pour avoir un impact sur le monde.

Saxo détient quatre licences bancaires et est soumise au contrôle des autorités réglementaires compétentes dans tous les marchés où le groupe est présent. Avec un encours de plus de 90 milliards d'euros d'actifs clients, Saxo est une entreprise internationale qui compte plus de 2 500 collaborateurs opérant au sein de centres financiers situés aux quatre coins du monde, y compris à Londres, Singapour, Amsterdam, Zurich, Dubaï, Shanghai, Hong Kong et Tokyo.

Saxo Banque, en tant que succursale, est l'un des leaders de la bourse et de l'investissement en ligne. Lancée en septembre 2008 en France, sa technologie permet d'offrir à tout type d'investisseur les meilleurs outils pour réaliser leurs aspirations financières. Saxo Banque offre à ses clients (particuliers et sociétés) le choix entre 3 plateformes de trading adaptées à différents niveaux d'expérience en bourse (du débutant à l'expert), disponibles également via deux applications mobiles, ainsi qu'un accès à ProRealTime offert. Nous offrons la possibilité d'ouvrir 100% en ligne un compte-titres dérivés, SRD, PEA, PEA-PME et société.

Disponibles en 25 langues, ses plateformes permettent de traiter une large gamme de 70 000 produits financiers accessibles sur 60 places financières mondiales : actions, SRD, ETF, fonds, turbos, ETP cryptomonnaies, warrants, options, futures, produits sur marges, en France, en Europe, aux Etats-Unis, et en Asie, le tout via un compte unique. Saxo Banque propose des tarifs transparents et parmi les plus bas du marché, à partir de 2,5€ l'ordre sur Euronext Paris ainsi qu'une large gamme de services et outils financiers (ordres simples et avancés, Introduction en bourse, temps réels sur toutes les places, analyses fondamentales et techniques, offres de courtage sur certains produits ; etc.)

0 Commentaire