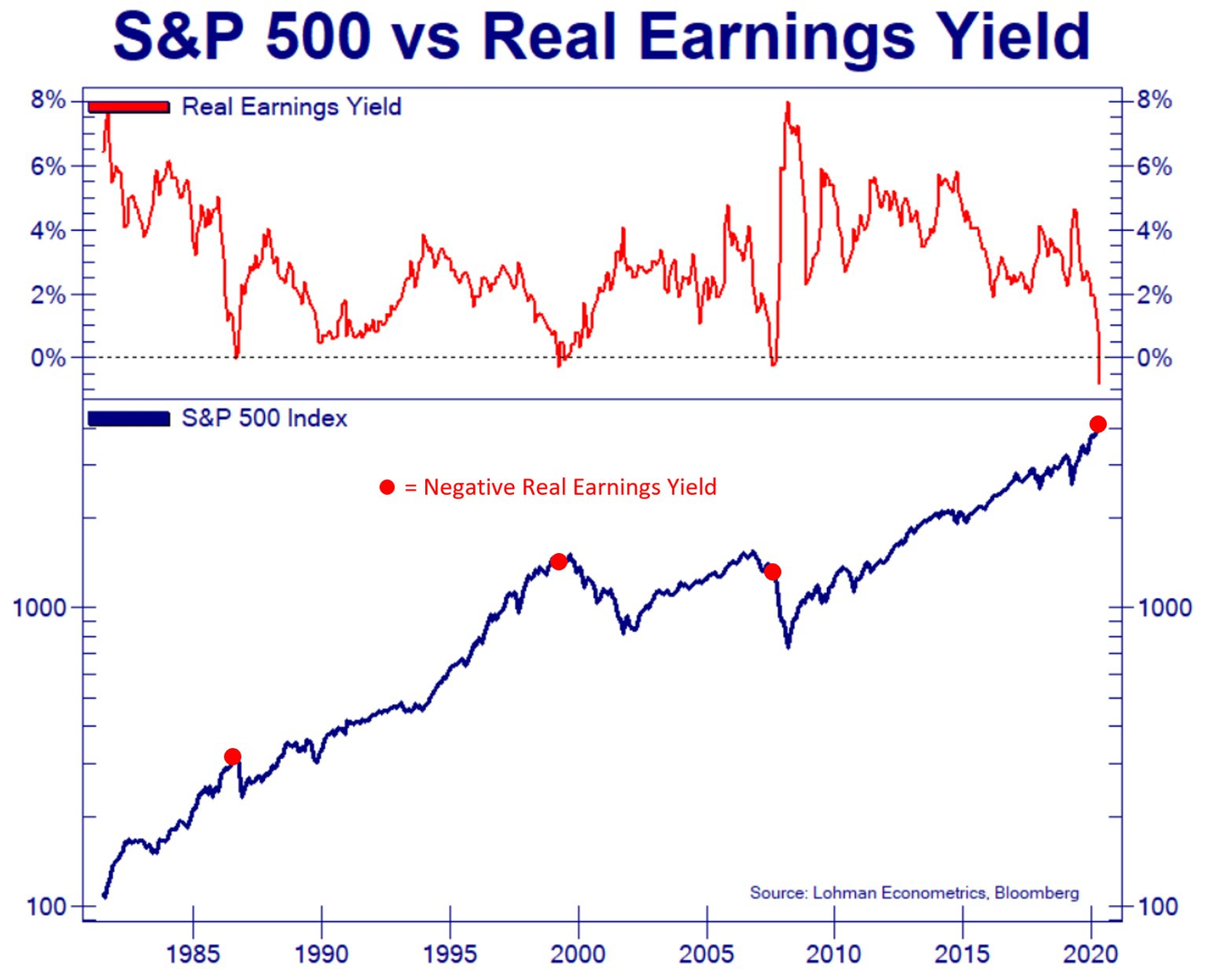

Le graphique de la semaine, devenu viral sur les réseaux sociaux, compare la performance des marchés, représentée par la courbe du SP500, et les taux réels des compagnies listées sur ce marché :

Les rémunérations réelles des dividendes des sociétés cotées aux États-Unis n'ont jamais été aussi basses au cours des 50 dernières années. Autrement dit, les rémunérations des actionnaires des sociétés cotées sont largement grignotées par l'inflation élevée que nous connaissons depuis quelques mois. Les rendements réels sont désormais négatifs, et à chaque fois que cela est arrivé dans le passé, une correction significative des marchés a suivi.

L'inflation pose un problème sur les marchés.

Mais l'inflation s'exporte aussi, y compris dans les pays à faible croissance. La hausse des prix de l'énergie a par exemple doublé le chiffre de l'inflation (+1.5%) au Royaume Uni en avril.

Cette inflation touche désormais le niveau des salaires, et la pression dans ce secteur est de plus en plus importante : les salaires sont à des plus bas historiques quand on les compare aux autres formes de revenus. Les compensations salariales représentent même la part la plus faible dans le calcul du PIB américain depuis les années 50 !

Néanmoins, ces pressions et une inflation annuelle à 10% ne semble pas, pour le moment, effrayer la Fed. Il est vrai qu'aux États-Unis, le taux de croissance de l'économie est en route vers des chiffres jamais vus depuis le début du siècle. Les prévisions de croissance du PIB dépassent désormais les 7% pour cette année. On n'a pas vu de tels chiffres depuis les années 80. Finalement, une inflation même “légèrement” plus forte serait acceptable dans un contexte de forte reprise, d'autant plus qu'elle est “transitoire” et que la Fed possède des “outils” pour la contrôler. Pour résumer, c'est le message délivré de manière quasi quotidienne par la Fed depuis que l'inflation a montré son visage hideux en ce début de printemps 2021.

L'explosion de la demande américaine s'apparente d'ailleurs plus à une véritable ruée sur tous les biens de consommation. Le graphique de la variation des ventes “réelles” de détail (qui prennent en compte l'inflation) est spectaculaire :

Cet indicateur mesure l'urgence avec laquelle les consommateurs s'empressent d'acheter des biens avant que leurs prix n'augmentent, en profitant au plus vite des largesses gouvernementales dans ce contexte de reprise.

Face à ces bouleversements dans l'économie réelle, la Fed donne l'impression qu'elle peut “manager” ses interventions de manière mesurée et incrémentale. Mais c'est oublier que, depuis des années, ses interventions ont profondément changé la nature des marchés et ses actions ont désormais un impact direct sur l'économie réelle et en particulier sur la valeur du dollar.

La Fed a supporté “quoi qu'il lui en coûte” les actifs financiers. L'inflation est aujourd'hui le résultat logique de l'explosion de la création monétaire engendrée par cette politique de soutien des actifs “à tout prix”.

Cette hausse de l'inflation pose aussi un réel soucis immédiat au Trésor américain. Le pays a des obligations à vendre et ces obligations rapportent moins de 2%. Si on mesure une inflation à plus de 2%, il paraît donc difficile de vendre un produit que les acheteurs vont mathématiquement revendre moins cher.

Au final, c'est à la Fed de racheter les bons du Trésor que tout le monde boude, justement à cause des rendements trop faibles engendrés par cette inflation. Au bout du compte, la Fed est encore obligée d'augmenter son programme de monétisation !

À un moment ou à un autre, la dimension de ce bilan va commencer à poser un souci par rapport à la valeur du dollar…

Face à cette montée brutale et désordonnée de l'inflation, la Fed n'a plus vraiment de bonne solution : soit elle stoppe la monétisation de la dette et provoque une crise financière, soit elle continue à monétiser la dette en risquant une crise monétaire.

La première solution a été brièvement testée en 2018… Ces dernières années la seule chose qui a d'ailleurs été vraiment transitoire chez la Fed a été la période de “tapering”, ce moment pendant lequel la Fed a réduit sa monétisation. Cela a amené une crise de liquidité dans le système bancaire, la fameuse crise des Repos de 2019, forçant la Fed à recommencer de plus belle ses rachats d'actifs. Aujourd'hui, les mêmes tensions sur les marchés interbancaires refont surface. La Fed est contrainte à nouveau d'ouvrir les vannes pour soutenir la liquidité et son bilan repart à la hausse, sur le même rythme de hausse qu'en septembre 2019.

Le bilan de la #Fed a grimpé de 92.2 Mds $ au cours de la semaine dernière, un record depuis mars, pour atteindre un plus haut historique à 7,922.8 Mds $. Le total des actifs de la Fed représente désormais 36% du #PIB des États-Unis, contre 76,6% pour la #BCE.

Les marchés testent en ce moment la valeur de la monnaie américaine. Il est urgent que les États-Unis envoient d'autres signaux sur sa politique fiscale, notamment si elle ne veut pas voir un effondrement pur et simple de sa monnaie.

C'est sans doute dans ce contexte qu'on a commencé à voir, cette semaine, l'administration américaine changer de ton par rapport à ses programmes de relance. Le président Biden est même revenu sur une promesse de sa campagne, refusant désormais d'évoquer une annulation de la dette étudiante, à un moment où le montant des défauts sur cette dette atteint les $435 milliards… Les contraintes du marché sont visiblement plus fortes désormais que l'argument politique. Il n'est pas certain que cela soit suffisant pour rétablir la confiance sur l'avenir de la monnaie américaine. La Fed n'a pas le choix, elle doit laisser se déprécier le dollar pour éviter une nouvelle crise financière.

Cette explosion de la balance de la Fed et cette crise de confiance à venir dans la capacité de la banque centrale à défendre la valeur du dollar laissent présager des cours de l'or bien plus hauts.

Pour le moment, comme nous l'analysons depuis plusieurs mois, les cours de l'or sont directement pilotés par des algorithmes réglés sur la valeur inverse des taux réels.

Voici la courbe des taux réels à 10 ans US :

Et voici, dans la même période, le graphique du cours de l'or :

Quand les taux réels à 10 ans baissent, l'or augmente et inversement, et ce mécanisme est en place depuis le début de la crise sanitaire.

Vue l'importance de cette corrélation, à court terme, il est donc plus utile de regarder le contrôle de l'inflation et des taux de la Fed plutôt que le fonctionnement du marché des futures et son impact sur les stocks physiques.

La veille que nous réalisons sur la situation du marché physique et sur les tensions du Comex est néanmoins très importante : nous faisons partie ici des personnes qui pensent que c'est véritablement ce problème systémique, d'incapacité du marché papier de décrire la véritable valeur des métaux précieux, qui fera réellement décoller les cours de l'or.

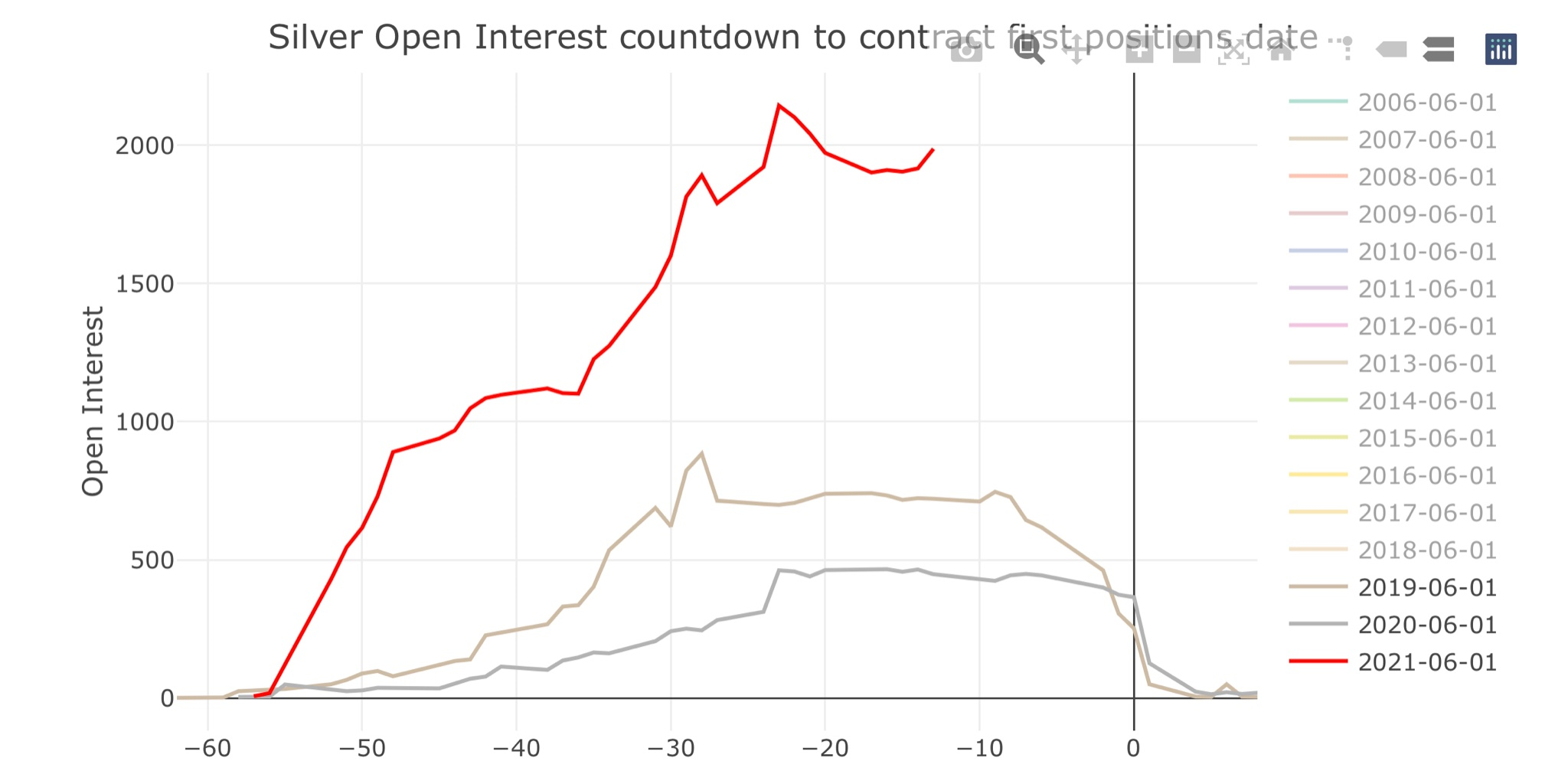

Cette tension sur les stocks et sur le fonctionnement du marché des futures est encore plus sensible sur le métal argent. C'est pour cela que nous apportons une lumière particulière sur ce métal.

Depuis le 2 février, date du Silver Short Squeeze, 1 300 tonnes d'argent ont disparu des coffres du Comex. C'est 15% du stock théorique épuisé en quelques mois.

Ce mois-ci, le niveau de l'Open Interest à dix jours de la fin de cotation du contrat est à un plus haut historique. Plus de 2000 contrats doivent être vendus ou “rollés” pour éviter qu'un nombre trop important soient transférés en demandes de livraisons. Les ventes papier massives sur le Comex ont pour objectif justement de réduire cet Open Interest.

Chaque mois, l'effort des vendeurs de papier est de plus en plus important pour réduire le volume de livraisons sur les stocks du Comex. Il est aussi chaque mois de moins en moins efficace.

Ted Butler, qui suit ce marché avec précision depuis plus de 20 ans, annonce que 4 banques parmi les 8 banques participantes à ce marché des futures sont désormais dans une situation intenable par rapport à leurs positions vendeuses qu'elles ont de plus en plus de mal à défendre.

D'après Ted Butler, la manipulation de ces 4 banques est la raison essentielle qui nous permet aujourd'hui de bénéficier d'un prix de l'argent aussi bas. Connaissez-vous d'ailleurs un autre actif dont le prix n'a pas varié depuis les années 80 ?

Le rythme de cette ruée sur les coffres du Comex ne donne mathématiquement que quelques mois à ces banques pour se couvrir de manière ordonnée. Et si ces couvertures ne peuvent pas se réaliser de manière ordonnée, on pourrait même avoir un short-squeeze spectaculaire sur ce métal qui provoquerait une hausse brutale des cours de l'argent.

Cette hausse historique des cours des métaux précieux est déjà annoncée par certaines minières qui anticipent traditionnellement les hausses des métaux.

La semaine dernière, nous avons tracé le graphe historique de Hecla Mining, HL.

Cette semaine, intéressons-nous au leader des producteurs “majors”, Newmont, NEM.

Le titre a percé ces derniers jours 3 supports majeurs, court terme, moyen terme et long terme !

Le support de son trend baissier entamé depuis 1989

Le support de son canal de trading range entamé en 1995

Le support de son drapeau haussier entamé depuis l'été dernier

Le “breakout” de ces trois supports a été acheté, et je remarque que les volumes de positions vendeuses sur les titres de producteurs sont désormais moins soutenues que lors des derniers “spikes” de ces derniers mois.

Pour le moment, le marché récompense le cash flow pour les minières et les valeurs de grammage pour les exploratrices. C'est sur ces éléments qu'on focalise notre portfolio, en sachant qu'à tout moment le marché pourra évoluer sur d'autres critères sans nous prévenir ! Cette focalisation sur des critères limités de valorisation de minières laisse en tout cas pas mal d'opportunités de placements.

0 Commentaire