Le pétrole échappe à l'emprise de l'OPEP+ : quelle évolution pour les prix du brut ? Par Jianwen Sun, stratège quant multi-actifs

Points clés

- Malgré les risques géopolitiques, les réductions de production et une demande toujours robuste, les prix du pétrole baissent

- Le nouveau seuil inférieur du cours du pétrole en cas de baisse importante de la demande semble s'être fixé à 60 USD le baril. En cas de grave perturbation de l'offre, le seuil de 100 USD pourrait être atteint. Toutefois, nous estimons que l'OPEP+ devrait intervenir et couvrir tout déficit éventuel

- Les prix devraient se négocier dans une fourchette comprise entre 80 et 90 USD le baril au cours du premier semestre 2024, avec la possibilité d'une baisse durant les premiers mois de l'année en raison de l'excédent d'offre

- À long terme, l'augmentation de l'offre par les producteurs n'appartenant pas à l'OPEP+ et le recul de la demande lié à la transition climatique deviendront les principaux moteurs des prix du brut.

Le cours du pétrole reflète depuis longtemps les attentes en matière de croissance mondiale et façonne les tendances inflationnistes. Les conflits Israël-Hamas et Russie-Ukraine lient désormais plus étroitement encore sa trajectoire aux risques géopolitiques. Quelles sont les conséquences de la chute du prix du pétrole de ces dernières semaines pour les perspectives pour 2024 ?

La récente évolution du prix du pétrole est en contradiction avec les risques géopolitiques et une demande qui demeure robuste. Les cours ont chuté malgré la nouvelle offensive terrestre d'Israël à Gaza et les nouvelles coupes de la production annoncées le 30 novembre par l'Organisation des pays exportateurs de pétrole et ses alliés (OPEP+). Le Brent se négocie actuellement autour d'USD 78/baril.

Pourquoi cette chute de plus de 15% du cours du pétrole depuis mi-octobre ? Le principal facteur est la résurgence des inquiétudes concernant la demande, les indicateurs économiques indiquant un ralentissement de la croissance mondiale. En outre, les dernières réductions de production décidées par l'OPEP+ – en partie en réponse à ce ralentissement anticipé de la croissance de la demande de pétrole – ont été moins importantes et moins pérennes qu'attendu par le marché. Il s'agit également d'engagements volontaires de la part de certains pays, plutôt que de réductions contraignantes à l'échelle de l'alliance, ce qui suggère un désaccord entre les membres. La baisse de la volatilité implicite des dérivés du pétrole suggère également que les investisseurs d'attendent à une diminution du risque d'escalade dans le conflit entre Israël et Gaza.

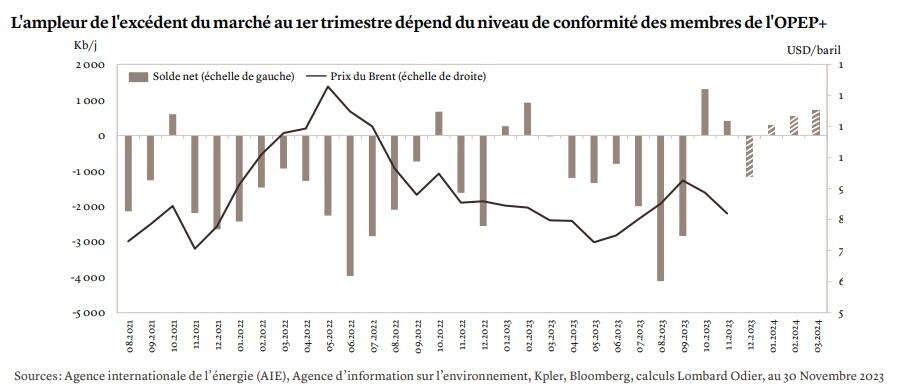

Nous prévoyons que la demande mondiale de pétrole augmentera encore en 2024, bien que plus lentement qu'en 2023. Elle devrait croître de quelque 1,5 million de barils par jour (bpj), principalement emmenée par la Chine et les marchés émergents, et soutenue par un probable atterrissage en douceur de l'économie des marchés développés. Nous pensons que l'OPEP+ continuera à gérer sa production de manière proactive afin de soutenir les prix. Traditionnellement, la demande de pétrole baisse en janvier. Les marchés devraient ainsi enregistrer un léger excédent au premier trimestre 2024, après un déficit en décembre, avant qu'un équilibre serré ne se rétablisse plus tard durant l'année (voir graphique 1).

Un baril à 100 USD à nouveau probable ?

Les prix pourraient grimper en flèche si l'offre devait subir de graves perturbations. Parmi les facteurs possibles, citons l'escalade du conflit au Moyen-Orient qui affecterait le transport maritime dans le détroit d'Ormuz ou la mer Rouge, ou des sanctions plus sévères sur la production russe, iranienne ou vénézuélienne. De notre point de vue, ces scénarios sont peu probables. Ils pourraient facilement mettre en péril jusqu'à 1 million de bpj d'approvisionnement. Environ un cinquième du pétrole mondial (approximativement 21 millions de bpj) passe par le détroit d'Ormuz ; l'Iran et le Venezuela ont exporté près d'un million de bpj supplémentaires vers les marchés mondiaux suite à la détente de leurs relations avec les États-Unis.

Notre modélisation des prix indique qu'une variation d'un million de bpj dans l'équilibre entre l'offre et la demande de pétrole provoquerait une hausse de plus de 20 USD le baril, permettant aux cours du pétrole de franchir la barre des

100 USD. Toutefois, nous pensons que les États-Unis et la Chine veulent éviter un tel scénario et, du point de vue de l'OPEP+, une flambée des prix accélérerait probablement le mouvement d'abandon du pétrole à l'échelle mondiale. Avec sa capacité de réserve de quelque 4 millions de bpj, l'OPEP+ interviendrait probablement pour atténuer une perturbation majeure de l'offre.

À l'inverse, jusqu'où les prix peuvent-ils chuter ? Le nouveau seuil semble se situer à 60 USD le baril, pour trois raisons. Premièrement, les producteurs de pétrole réduiraient probablement leur offre pour soutenir les cours, car les coûts de production ont augmenté. En outre, le remplissage des réserves stratégiques des États-Unis et la détermination de l'OPEP+ à gérer la production apporteraient un soutien supplémentaire. Parmi les scénarios susceptibles de tirer les prix à la baisse, citons – par ordre de probabilité – une offre de pétrole plus importante que prévu de la part des pays non membres de l'OPEP+, un fort ralentissement de la croissance dans les

marchés développés, un nouveau non-respect des quotas convenus par les pays membres de l'OPEP+ ou une guerre des prix menée par l'Arabie saoudite pour regagner des parts de marché.

L'OPEP+ est-elle en train de perdre son ascendant ?

En effet, le non-respect des quotas convenus au sein de l'alliance et l'augmentation de la production de pétrole ailleurs sont problématiques pour l'OPEP+. L'alliance a ajouté son « + » en 2016, lors de la signature d'un accord avec dix pays non membres, dont la Russie, devenus de grands producteurs de pétrole. Si cette avancée a renforcé son contrôle sur le marché, elle a rendu plus compliquée la conclusion d'accords à l'échelle de l'alliance dans un contexte d'intérêts toujours plus divergents. L'Arabie saoudite veut contrôler la production afin de soutenir les prix – nous estimons qu'un prix de 85 USD le baril est nécessaire pour équilibrer son budget 2023 – en partie pour financer ses projets, notamment la construction d'une nouvelle mégapole dans le désert. L'objectif de l'Angola et du Gabon est différent ; ces pays souhaitent une production continue afin de stimuler les investissements dans leur propre industrie pétrolière. La réunion de novembre de l'OPEP+ a donné lieu à des débats animés sur l'ampleur des réductions, ainsi que sur les membres concernés.

L'augmentation de la production hors OPEP+ pourrait se muer en problème majeur pour l'alliance. Les prix élevés du pétrole pendant une grande partie de 2022 et 2023 ont stimulé l'exploration et la production dans le monde entier. La production hors OPEP+ (y compris celle des États-Unis, premier producteur mondial) représente désormais environ deux tiers du volume mondial, et davantage en ce qui concerne les réserves. Par conséquent, la croissance de l'offre hors OPEP+ serait à même de répondre à la totalité de la croissance de la demande mondiale de pétrole en 2024. Le Brésil, dont l'influence sur les marchés pétroliers ne cesse de croître, a été invité à rejoindre l'OPEP+. Les nouvelles réserves découvertes en Guyane pourraient faire de ce pays l'un des

20 premiers producteurs d'ici 2028. Ces découvertes ont coïncidé avec la réactivation par le Venezuela d'une revendication de souveraineté sur une grande partie du pays.

Entre-temps, la réunion de l'OPEP+ de novembre a eu lieu au moment où les dirigeants mondiaux se réunissaient à la COP28 pour discuter de l'urgence de réduire les émissions de gaz à effet de serre. La demande de pétrole devrait atteindre son pic durant cette décennie. Bientôt, il y aura plus de véhicules électriques en circulation que de véhicules à essence et diesel, qui consomment actuellement près de la moitié du pétrole mondial. L'issue des discussions sur le changement climatique – et la transition de la planète vers des énergies propres – détermineront à long terme les prix mondiaux du pétrole.

A propos de Lombard Odier

Lombard Odier est une banque privée dont la mission de la banque est d'être la référence pour les entrepreneurs et leurs familles, non seulement pour le moment présent, mais également pour les générations futures. Cette banque aspire à être un leader en matière d'innovation pour les clients privés et institutionnels qui recherchent une gestion de patrimoine et d'actifs personnalisée et durable. Leur vision est de devenir la maison indépendante leader en matière d'investissement soutenable en créant de la valeur durable pour leurs clients grà¢ce à des solutions d'investissement novatrices.

Depuis sa fondation en 1796, Lombard Odier a traversé avec succès 40 crises financières en repensant constamment leur environnement et en offrant de nouvelles perspectives d'investissement à leurs clients.

En tant qu'entreprise de tradition familiale, la société accompagne ses clients sur plusieurs générations. Grà¢ce à une approche spécifique et personnalisée, elle permet à ses clients d'aborder leur patrimoine de manière globale, coordonnée et efficiente, étant proche de leurs préoccupations.

La banque est solide et très bien capitalisée, avec un bilan très liquide et une gestion conservatrice des investissements. Leur ratio de fonds propres est plus de deux fois supérieur aux exigences réglementaires et ils ne possèdent pas de dette extérieure. Lombard Odier gère CHF 358 milliards d'actifs pour le compte de ses clients au 31 décembre 2021.

0 Commentaire