Le Portugal upgradé à A3, l'Italie évitant la dégradation, la hausse des taux améliorerait-elle les finances souveraines ? Par Matthieu Bailly, directeur général délégué et gérant obligataire.

Peu de nouvelles cette semaine sur le front du crédit qui poursuit sur la même lancée depuis plusieurs semaines : l'inflation et l'économie ralentissent sans pour autant montrer de signe définitif et homogène ; les publications de résultats se révèlent plus mitigées tout comme les perspectives ; les banques centrales adoptent un ton plus conciliant tout en tentant de maintenir une certaine sévérité.

Il n'en faut pas plus pour que les prévisions de réduction de taux prochaines reviennent au cœur du consensus, tirant les taux longs à la baisse et la quasi-totalité des actifs à la hausse, qu'il s'agisse des obligations souveraines de toute l'Eurozone, des actions ou du crédit.

Si la tendance inflationniste et de hausses des taux directeurs s'est bel et bien calmée, ce qui doit se matérialiser dans les cours, n'oublions pas cependant deux points :

1 - L'environnement reste très volatile : entre les effets de base, les effets de second ou troisième tour, la géopolitique, les flux massifs liés aux liquidités injectées pendant une décennie par les banques centrales et toujours en circulation dans les marchés financiers, tous les mouvements passés et à venir seront excessifs pendant encore un bon moment, et si on peut avoir peur de manquer une tendance devant des resserrements de taux, de spread ou des hausses de valorisation rapides, il est préférable de calmer ses ardeurs et de ne surtout pas se presser, voire de se mettre régulièrement à contre-courant du marché. La normalisation monétaire, le ralentissement économique et de possibles baisses de taux assorties du retour à la confiance des marchés ne se fera, par définition, pas d'un coup et pas de manière douce.

2 - Parmi tous les actifs du marché coté ou non coté, les actifs monétaires et certains actifs obligataires comme le high yield et les obligations d'entreprises de maturité intermédiaire étaient quasiment les seuls à avoir pleinement pris la mesure des hausses de taux de la banque centrale.

La plupart des autres étaient restés significativement en retard en termes de rendement, de multiples et donc de valorisation. Ainsi, l'accalmie sur le front macro et monétaire ne fait-elle que résorber l'écart avec des valorisations encore souvent excessives. Rappelons par exemple que le Bund 10 ans offre seulement 2.6% quand le taux de la BCE à 15 jours offre 4%. Il faudrait ainsi que la BCE abaisse ses taux de plus de 200 points de base d'ici 2 ans pour que la courbe se normalise à hauteur des anticipations du marché sur ces obligations longues et que les investisseurs soient « au point mort » de leur investissement, ce qui est déjà un scénario très complaisant et très rapide.

Chaque retard de la BCE sur ce scenario créera une moins-value ou un manque à gagner sur ce type d'investissement. De la même manière, les probabilités de calls de certaines hybrides, les obligations très longues, certaines actions aux multiples élevés ou certains actifs illiquides ont encore un retard significatif à combler en termes de valorisation avant que l'accalmie des taux n'entraîne des regains de plus-value pour leurs investisseurs. Et pourtant on les observe bien d'ores et déjà à court terme, le marché ayant souvent des réactions mécaniques – réactions qui ont cependant peu de chances d'être durables.

Continuons donc de nous préserver des actifs « en retard » pour acquérir ceux dont le rendement s'est déjà ajusté et rémunère suffisamment face aux conditions de marché actuel. Tout actif risqué en deçà de 4% de rendement doit être évité ou acheté avec grande précaution et dans un seul but spéculatif dans la mesure où les fonds monétaires et ultra court terme offrent déjà cette rémunération pour un risque très faible. Ainsi nous avons parlé ci-dessus des obligations souveraines allemandes que nous préférons éviter pour le moment. C'est l'occasion de mentionner un évènement majeur de la semaine sur le sujet, qui pourrait pousser les investisseurs les plus aguerris et les plus attentifs à leur portefeuille à profiter de quelques primes encore existantes : l'amélioration de la notation du Portugal et la suppression de la perspective négative sur l'Italie qui qui a levé la menace d'une dégradation du pays en catégorie 'High -Yield'.

Alors qu'on entendait, il y a quelques mois, argument phare des chantres de la baisse des taux, que la hausse des taux directeurs seraient une calamité intenable pour les Etats Européens, voyant leurs bilans et leur qualité de crédit sombrer, et que la BCE devrait donc revenir en arrière très rapidement, les améliorations récentes des notes du Portugal et de l'Italie viennent contredire ce scenario. Voici quelques points d'explication, précédés d'un bémol – les agences sont toujours en retard et leurs notes n'ont absolument rien de prospectif pour un investisseur. Rappelons avec délice l'upgrade de quasiment toutes les banques islandaises en Aaa par l'agence Moody's en 2008 quelques semaines seulement avant leur faillite quasi généralisée ou, plus récemment, la notation A3/A- de Crédit Suisse attribuée par Moody's et S&P en novembre 2022. Et les cas sont pléthoriques.

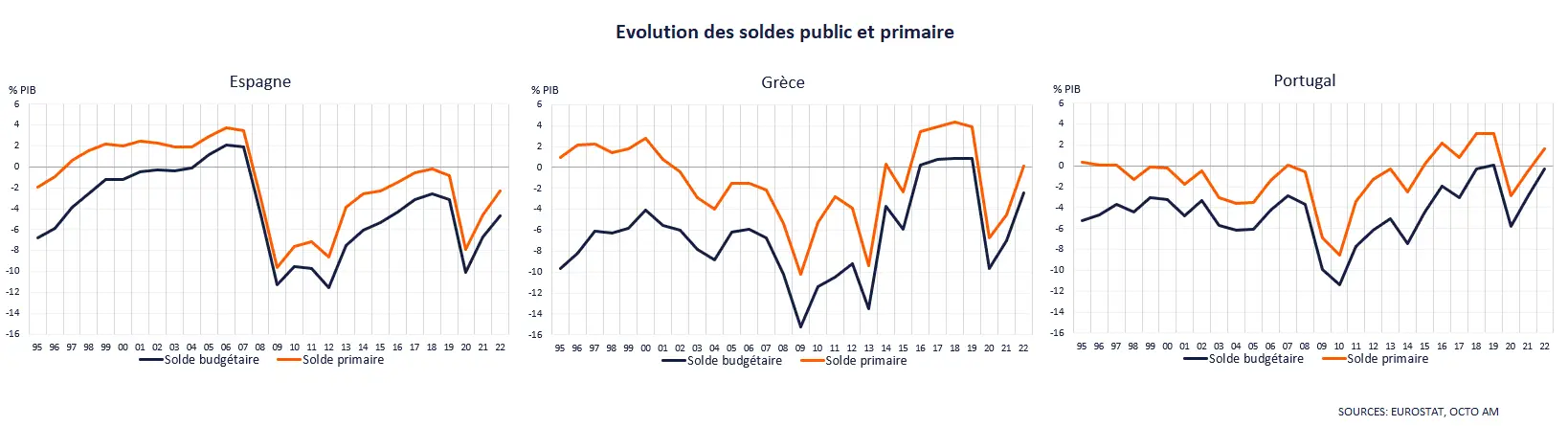

- (Une fois cette nuance prise à l'égard des agences de notation), rappelons que les Etats périphériques de 2012 comme le Portugal, l'Irlande, l'Espagne et la Grèce ont fourni des efforts colossaux pour assainir leurs finances et parvenir à l'équilibre budgétaire. La plupart y sont parvenus dès 2016 sur la partie du déficit primaire, c'est-à-dire le fonctionnement de l'Etat, abstraction faite des intérêts d'emprunts. Entre 2016 et 2020, ces Etats continuaient d'emprunter uniquement pour financer le déficit lié aux intérêts d'emprunts du passé puis sont parvenus récemment à résorber ce poste pour se trouver à un quasi-équilibre budgétaire, tout confondu (voir graphe), d'où l'amélioration des perspectives de la qualité de crédit.

- Mais si les taux montent trop, cela peut provoquer un retour en arrière rapide pourrait-on craindre. N'oublions pas ici que les Etats ont des échéanciers très longs et très granulaires et que les hausses de taux opérées depuis 2 ans ne jouent que pour 5 à 10% du stock total, émis lui avec des coupons issus de la décennie du QE et donc proches de zéro.

N'oublions pas non plus que si les taux ont monté c'est en raison de l'inflation qui, elle, vient mécaniquement éroder la dette, non pas pour 5 à 10% de nouvelles émissions comme pour les coupons, mais pour l'intégralité du stock. Ainsi pour des pays comme le Portugal, l'Irlande ou la Grèce, qui souffraient essentiellement d'un stock de dette du passé, la composante inflation joue bien plus positivement que la composante coupon ne joue négativement. C'est aussi le cas pour l'Espagne et l'Italie mais dans une bien moindre mesure car leurs besoins d'emprunts restent significatifs pour absorber le déficit primaire.

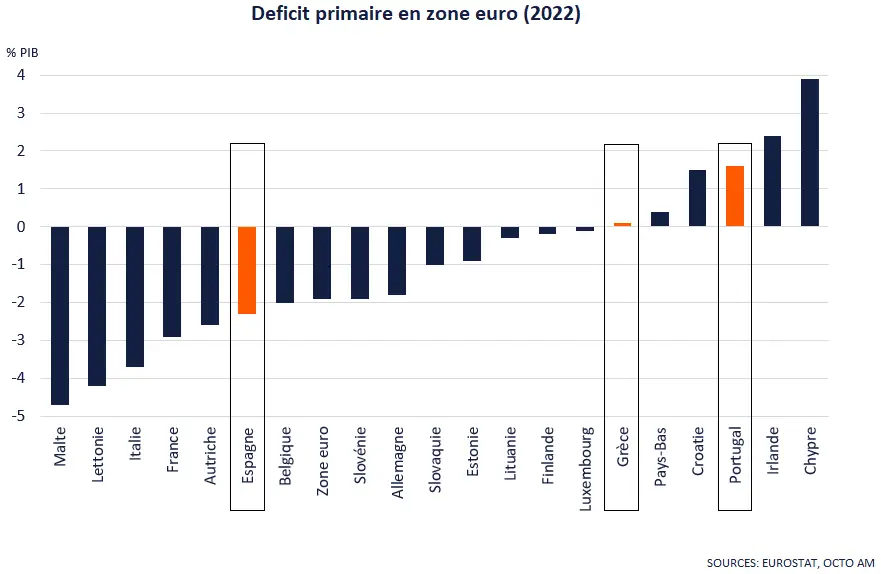

On peut donc comprendre l'action récente des agences qui ne fait qu'accompagner la modification du paysage souverain européen : baisse de la prépondérance allemande, retour à une certaine normalité des ex-périphériques avec même une amélioration significative de certains, Portugal et Grèce en tête. Concernant l'Italie et la France, la première a toujours été assortie d'une très large prime qui devrait se résorber avec l'accalmie sur les taux, la seconde a toujours été dans la roue de l'Allemagne et bénéficie de son statut de co-leader européen qui devait encore lui permettre d'emprunter à un taux largement inférieur à ce qu'elle devrait pour un certain temps malgré un déficit primaire parmi les pires de la Zone Euro (cf. Graphe).

En conclusion, si nous considérons que les taux longs allemands sont trop bas et que leur courbe est trop inversée pour être rentable et que les taux français sont sous-évalués par rapport à leur risque, nous conservons une exposition aux taux périphériques parmi nos scénarios 'value' :

- Soit par des expositions directes aux taux comme pour l'Italie, dont la prime reste élevée, la courbe très pentue (ce qui favorise les stratégies de portage roulant), et le risque final en cas de crise majeure à peu près identique à celui de la France puisque la BCE ré-interviendrait quasi certainement pour sauver la Zone Euro

- Soit par le secteur bancaire, très lié au souverain mais dont l'historique de rendement/risque obligataire est plutôt plus favorable au porteur obligataire, si tant est qu'on évite les établissements les plus fragiles. Nous distinguerons trois cas d'investissement différents, offrant chacun des primes de 100 à 300 points de base par rapport à d'autres banques européennes :

- Le secteur bancaire italien, encore très morcelé bénéficie de ratios plutôt conservateurs et d'une phase de consolidation propre à améliorer le crédit ;

- Les banques espagnoles ayant subi de plein fouet la crise immobilière de 2008-2011, ont travaillé pendant une décennie à améliorer leurs ratios et se délester de leurs créances et actifs douteux et recèlent quelques opportunités, notamment parmi les banques régionales.

- Les banques grecques et portugaises, parce qu'elles étaient dans l'œil du cyclone lors de la crise des périphériques, ont connu une phase très difficile à la suite – Espirito Santo étant le cas le plus emblématique avec son sauvetage en 2015 - et restent encore très mal notées, notamment à cause de la note de leur souverain et de ratios en convalescence, et restant encore exclues des emplettes de la plupart des gérants quels qu'ils soient. Pourtant elles bénéficient à plein de la bonne santé de leur pays et leurs publications ont montré ces derniers mois une amélioration significative de leurs bilans et qualité de crédit.

A PROPOS D'OCTO AM

Créée en 2011 à l'initiative d'Octo Finances et adossée au groupe Amplegest depuis 2018, Octo AM est spécialiste de la gestion obligataire 'value'. S'adressant essentiellement aux investisseurs professionnels, qu'ils soient institutionnels ou patrimoniaux, Octo AM décline sa gestion au travers de fonds ouverts, fonds dédiés ou mandats avec un objectif permanent : rechercher les obligations offrant, selon le gérant, un rendement supérieur à son risque de crédit sur un horizon donné.

0 Commentaire