Les taux d'usure passent le cap des 6 % sur 20 ans et plus pour leur dernière révision mensuelle

Les taux d'usure pour le mois de décembre viennent d'être publiés au Journal Officiel. Comme attendu ils dépassent désormais les 6 %, à 6,11 % sur 20 ans et plus, un niveau qui permet aujourd'hui de limiter de nombre de refus liés à ce taux plafond. La révision mensuelle des taux d'usure, qui prend fin avec ce taux à plus de 6 %, aura eu l'effet positifs de permettre aux banques de prêter à des niveaux de taux rentables pour elles et donc de revenir sur le marché ! Si des baisses de taux s'enclenchent dans les prochains mois, les taux d'usure ne devraient plus poser problème.

Des taux d'usure à plus de 6 % sur 20 ans et plus

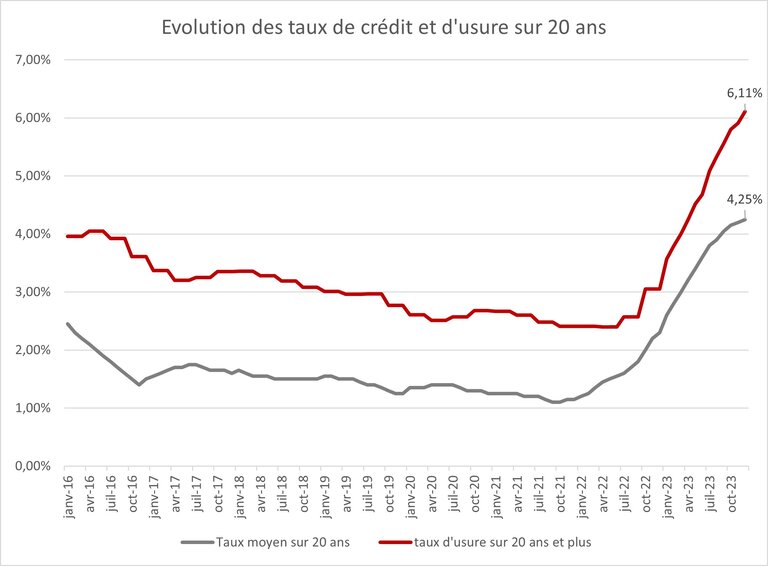

Les nouveaux taux d'usure pour le mois de décembre viennent d'être publiés au Journal Officiel du 29 novembre. Sans surprise et comme les mois précédents, ils sont en hausse ! Sur 20 ans et plus, la durée des prêts la plus répandue, ils ont augmenté de 0,20 point, passant la barre des 6 % à 6,11 % contre 5,11 % en novembre. Les taux d'usure atteignent désormais un niveau inédit depuis 2010.

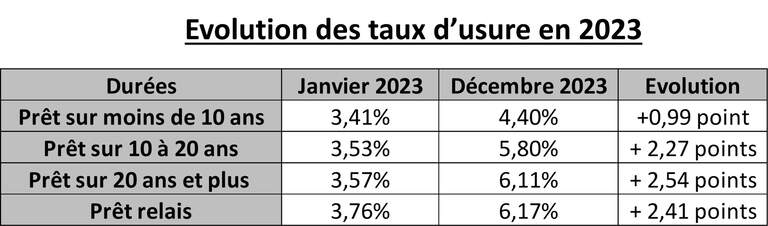

Depuis le début de l'année, grâce à la mise en place de la révision mensuelle (dans un premier temps fixée jusqu'en juillet, puis prolongée jusqu'en décembre) les taux d'usure ont augmenté de plus de 2,5 points, passant de 3,57 % à 6,11 %, une remontée très rapide qui n'aurait pas été possible en gardant un rythme de révision trimestrielle.

« Depuis janvier, les taux d'usure ont augmenté de plus de 2,5 points, avec pour effet de limiter le nombre de dossiers refusés à cause d'un dépassement de ce taux plafond, ce qui est très positif. Ce qui l'est davantage encore, c'est le retour des banques sur le marché qui, à ce niveau de taux, peuvent à nouveau prêter tout en dégageant de la rentabilité sur les crédits accordés. On note même que certaines d'entre elles stabilisent leurs taux, voire les baissent ! Le pic des taux de crédit a donc surement été atteint… » analyse Julie Bachet, directrice générale de Vousfinancer.

Vers un retour à la révision trimestrielle

A ce jour, rien n'indique le la révision mensuelle des taux d'usure devrait se poursuivre. En effet la remontée rapide entrainé par cette mesure exceptionnelle a permis une baisse des refus de prêt à cause de ces taux plafonds et un retour des banques sur le marché.

Par ailleurs, si on s'oriente dans les prochains mois vers une stabilisation des taux, voire quelques baisses, les taux d'usure ne devraient plus être un problème comme ils l'avaient été lors de la remontée rapide des taux de crédit en 2022 : « Quelques banques ont d'ores et déjà commencé à baisser leurs taux de crédits. Ces baisses, si elles se poursuivent, pourraient être prises en compte dans les taux d'usure du 2ème trimestre qui seront à nouveau orientés à la baisse. Les taux d'usure ne posent problème qu'en phase de remontée rapide des taux ou lorsque l'écart entre taux nominaux et taux d'usure est trop faible, comme cela avait été le cas en période de taux très bas. Désormais cet écart est de 1,8 point sur les prêts sur 20 ans par exemple, ce qui laisse de la marge… et avec des taux qui devraient, on l'espère, rebaisser à court ou moyen terme, il ne devrait faire qu'augmenter dans les prochains mois » conclut Sandrine Allonier, porte-parole de Vousfinancer.

A propos de Vousfinancer

Vousfinancer, réseau de 200 agences de courtage en crédits immobiliers, accompagne de façon personnalisée, les particuliers dans la recherche de la meilleure solution de financement pour leur projet immobilier.

Le service de Vousfinancer se base sur la rencontre avec un seul et unique interlocuteur expert en financement, la transparence (montage du dossier financier réalisé avec le client), et la garantie de trouver rapidement (la solution globale la plus adéquate (assurance de prêt, taux, garanties, mensualités, durées, coût du crédit, frais de dossiers, partenaires bancaires). Vousfinancer propose également des solutions pour les crédits professionnels et le rachat de crédits.

0 Commentaire