Macroéconomie : Un scénario presque parfait ?" par Lucas Meric, Investment Strategist, Par Lucas MERIC, Investment Strategist chez Indosuez Wealth Management.

Les marchés abordent 2024 avec la thèse d'un scénario presque parfait combinant une croissance résiliente, une désinflation sans accroc et des baisses de taux imminentes de la Réserve fédérale (Fed) et de la Banque centrale européenne (BCE). Bien que nous nous accordions sur la thèse d'un atterrissage en douceur, notamment de l'économie américaine, les anticipations de désinflation et de baisses de taux nous apparaissent optimistes et s'accompagnent de risques importants, en particulier sur l'inflation.

LES MARCHÉS DISENT OUI..

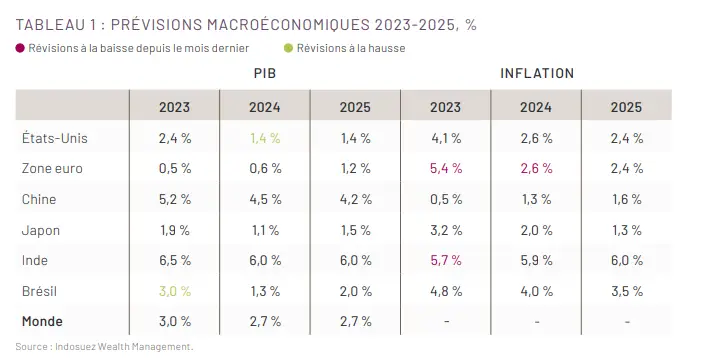

Grandement anticipée il y a de cela un an, longtemps repoussée trimestre après trimestre, la récession a depuis laissé place à la thèse d'un atterrissage en douceur pour l'économie américaine. Malgré ces anticipations de croissance résiliente (1,3 % en 2024 et 1,7 % en 2025), le consensus des économistes s'attend également à voir le mouvement de désinflation se poursuivre (2,6 % en 2024 et 2,3 % en 2025), permettant à la Fed (idem pour la BCE) d'entamer des premières baisses de taux en 2024.

Du point de vue des marchés, le son de cloche est identique : les anticipations d'inflation ont fortement reculé (les swaps d'inflation à un an aux États-Unis se situent à 2,1 % contre 2,6 % en octobre 2023), les marchés anticipant désormais près de 160 points de base (pb) de baisses de taux en 2024 (contre 80 pb fin octobre) tandis que le rendement de l'emprunt d'État américain à 10 ans est repassé en-deçà des 4 %, bien loin des 5 % atteints mi-octobre. Dans le même temps, les trois derniers mois de 2023 ont vu les valeurs cycliques surperformer les valeurs défensives de plus de 7 %, les spreads de crédit high yield se compresser de 70 pb et le S&P 500 grimper de près de 11 %.

Le marché semble intégrer ce scénario presque idéal voyant se combiner une dynamique de croissance solide, un retour de l'inflation dans les cibles des Banquiers centraux et le début d'un cycle rapide de normalisation monétaire début 2024.

.. MAIS NOUS PARAISSENT QUELQUE PEU OPTIMISTES

Ces dynamiques de marché reflètent en partie notre scénario macroéconomique. Même si nous nous attendons à un ralentissement de l'économie américaine au quatrième trimestre 2023 et au premier trimestre 2024, notre scenario reste celui de la résilience avec une économie qui devrait croître de manière graduelle vers ses niveaux de croissance potentielle à fin 2025, justifiant in fine d'une croissance de 1,4 % en 2024 et en 2025.

Un scénario d'atterrissage en douceur qui repose en grande partie sur la vigueur d'un consommateur américain supporté par des bilans financiers sains (qui profite d'importants effets de richesse), des gains de pouvoir d'achat (alors que l'inflation décélère plus rapidement que les salaires), un marché du travail en bonne santé avec un taux de chômage trônant à 3,7 %, des destructions d'emplois à un niveau historiquement bas et des créations d'emploi qui restent vigoureuses malgré un ralentissement graduel depuis plusieurs mois.

Dans le même temps, ménages et entreprises ont pu sécuriser des niveaux de taux attractifs avant les premières hausses de taux, justifiant encore aujourd'hui de taux effectifs relativement bas et d'un impact retardé du resserrement monétaire.

Ce dernier point pourrait être un frein pour la croissance à moyen terme puisqu'à mesure que le temps passe et que ménages et entreprises se refinancent à des taux plus élevés, le risque d'un effet retardé des hausses de taux pesant sur l'économie se présenterait.

Cependant, nous anticipons un prolongement du mouvement de désinflation dans les prochains trimestres (avec une inflation totale baissant en moyenne annuelle de 4,1 % en 2023 à 2,5 % en 2024 et 2,4 % en 2025) qui permettrait à la Fed de commencer à ajuster le caractère restrictif de sa politique monétaire en opérant ses premières baisses de taux à partir du deuxième trimestre 2024 (100 pb de baisses en 2024).

Néanmoins, nous pensons que l'inflation pourrait s'avérer plus rigide que ce à quoi s'attendent les marchés, notamment en raison d'une inflation des services résiliente alors que les salaires restent à l'heure actuelle élevés (l'indice des salaires de la Fed d'Atlanta se situant aujourd'hui encore à 5,2 % en glissement annuel) et que le marché du travail demeure robuste supporté par un déséquilibre offre/demande toujours au-dessus des niveaux historiques (avec 1,4 poste ouvert pour chaque travailleur sans emploi), justifiant selon nous des baisses de taux moins importantes que celles actuellement intégrées dans les valorisations de marché.

D'AUTANT QUE DES RISQUES SUBSISTENT SUR L'INFLATION

Un atterrissage en douceur qui s'accompagne de son lot de risques signifiant que le dernier pas vers la cible des 2 % d'inflation pourrait s'avérer plus difficile que prévu d'autant que les évolutions récentes de dynamiques salariales ou dans la sphère géopolitique nous montrent que des risques haussiers subsistent encore.

L'inflation américaine de décembre a notamment surpris les attentes à la hausse, mais également mis en exergue la rigidité de l'inflation des services hors-logement qui est restée inchangée à 4,1 % (en glissement annuel) et qui pourrait présenter un risque important pour la poursuite de la désinflation alors que près d'un tiers des petites entreprises américaines prévoient encore d'augmenter les rémunérations salariales (National Federation of Independent Business, NFIB).

En zone euro, les salaires ont accéléré de 5,3 % (en glissement annuel) au troisième trimestre 2023 et continuent de constituer un point d'attention particulier pour la BCE alors que de nombreuses négociations salariales vont avoir lieu au cours du premier trimestre 2024 et que les données salariales du quatrième trimestre 2023 ne seront pas disponibles avant mars 2024.

Enfin, les perturbations actuelles du commerce international en Mer Rouge (les prix du fret de l'Asie vers l'Europe ayant triplé à mi-janvier 2024) pourraient présenter un risque sur l'inflation des biens notamment pour la zone euro (même si une capacité plus importante de navires, une activité portuaire fluide et une demande de biens moins importante devraient limiter l'augmentation des prix du fret comparé à l'épisode de 2020-2022) tandis que le conflit au Moyen-Orient reste plus globalement un point d'attention pour les prix de l'énergie.

A propos d'Indosuez Wealth Management

Indosuez Wealth Management est la marque mondiale de gestion de fortune du Groupe Crédit Agricole, 10ème banque au monde par le bilan (The Banker 2022). Façonné par plus de 145 ans d'expérience dans l'accompagnement de familles et d'entrepreneurs du monde entier, Indosuez Wealth Management propose une approche sur mesure permettant à chacun de ses clients de préserver et développer son patrimoine au plus près de ses aspirations.

Dotées d'une vision globale, ses équipes apportent conseils experts et service d'exception sur l'un des plus larges spectres du métier, pour la gestion du patrimoine privé comme professionnel. Distingué pour sa dimension à la fois humaine et résolument internationale, Indosuez Wealth Management rassemble près de 3 000 collaborateurs dans 11 territoires à travers le monde : en Europe (Belgique, Espagne, France, Italie, Luxembourg, Monaco et Suisse), en Asie-Pacifique (Hong Kong RAS, Nouvelle-Calédonie et Singapour) et au Moyen-Orient (Emirats Arabes Unis).

Avec 130 milliards d'euros d'actifs sous gestion (au 31/12/2022), Indosuez Wealth Management figure parmi les leaders mondiaux de la gestion de fortune.

0 Commentaire