Une période de paradoxes propre aux crises et source d'arbitrages", par Matthieu Bailly, directeur général délégué et gérant obligataire.

Un titre comme une évidence pourrait-on dire car une crise n'est-elle pas toujours paradoxale et issue de hiatus solubles uniquement par une phase de frictions et de volatilité plus ou moins violentes ?

Donc oui les paradoxes sont probablement propres aux crises mais méritent néanmoins d'être signalés car ils ne durent en général pas éternellement et permettent à certains investisseurs d'éviter des chausses trappes ou de saisir des opportunités, qui paraissent, quelques années plus tard, être des évidences. Actuellement nous notons trois paradoxes qui ne sont pas voués à durer sur une période très longue :

La tétanie des investisseurs alors même que l'inflation élevée nécessite d'investir

Que ce soit entre 2015 et 2019 ou en 2021, les investisseurs se ruaient sur les actifs pour des rendements proches de zéro, tant les banques centrales avaient injecté des liquidités et compressé les taux et les primes de risques. A l'époque pourtant, l'inflation était proche de zéro et tout capital constitué ne voyait pas son utilité ou sa valeur relative rognée au fil du temps.

A l'inverse on observait même une inflation des actifs régulière qui avait, à l'époque, fortement élargi les écarts économiques et, in fine, sociaux, entre les détenteurs de capital en début de décennie 2010 et les autres. C'était l'époque où les investisseurs se ruaient sur le marché primaire obligataire, acceptaient des taux négatifs de la part d'emprunteurs corporates sur des maturités de plus en plus longues, basculaient massivement sur les actifs illiquides pour aucune prime complémentaire.

Actuellement on observe le phénomène opposé, tout autant paradoxal : alors même que l'inflation est entre 5% et 8% en Eurozone et que le capital de n'importe quel investisseur s'en trouve affecté chaque mois, la tétanie règne, quels que soient les classes d'actifs et les horizons d'investissement.

Alors bien sûr nous pourrions arguer qu'il était effectivement préférable de ne rien faire ces derniers mois pour éviter de perdre encore plus de capital à cause des baisses de marché, mais ne peut-on pas non plus raisonner à plus long terme et voir que les rendements actuels de bon nombre d'actifs obligataires permettraient par leur rendement d'atténuer, voire de contrer l'effet long terme de l'inflation ?

Les plus prudents et inquiets pourront même se positionner sur les obligations aux maturités les plus courtes et obtiendront, pour un panel diversifié d'entreprises entre 1 et 3 ans, un rendement entre 3% et 6%, permettant de contrer quasiment une année d'inflation pour une volatilité limitée et un horizon de temps suffisamment court pour avoir une visibilité importante sur la solidité des entreprises.

Certes, l'inflation et la récession sont probablement au tournant mais peut-on vraiment penser qu'elles seront suffisamment violentes pour mettre au tapis des entreprises en un ou deux ans ? Et cela, alors même que celles-ci sortent du Covid et restent prudentes depuis 2020 ?

Et nous passerons ici au second paradoxe. D'un côté les investisseurs ne se repositionnent pas encore significativement sur le segment obligataire, considérant que les taux ne rémunèrent donc sans doute pas encore assez. Ce qui ne les empêche pourtant pas de rester encore très/trop significativement sur les actions !

Or bon nombre d'actions offrent une rémunération moins importante que les obligations du même émetteur

La théorie comme la pratique financière enseigne qu'un créancier est senior par rapport à un actionnaire et que l'obligation doit donc offrir un rendement moindre qu'une action. En d'autres termes, un emprunt et ses coupons sont fixes et largement prioritaires sur les versements des dividendes et il est logique que la rémunération attendue soit donc inférieure.

Et pourtant. Le stress actuel venant des taux, par le biais des politiques de banques centrales, de l'inflation et des niveaux de taux réels, ce sont les obligations qui ont été le driver du marché, chutant massivement depuis plusieurs mois en entraînant avec elles les autres actifs. Mais comme dans tout phénomène d'entraînement il y a souvent un effet retard dans les marchés financiers et c'est ce que nous pensons depuis plusieurs semaines du marché actions, bien que les derniers jours montrent que ce retard a été compensé.

Ainsi, les investisseurs détiennent-ils encore des actions, parce qu'elles représentaient, dans les années passées la seule alternative de rendement significatif pour beaucoup d'entre eux (On entendait alors l'abréviation TINA : « there is no alternative ») alors même qu'elles n'offrent plus suffisamment de rendement attendu par rapport aux taux actuels. Pourquoi les gardent-ils alors dans ce cas ?

L'effet retard, notamment dans la mise à jour des modèles d'analyse et de valorisation en fonction des niveaux de taux due à une faible porosité entre les bureaux d'analyse actions et obligataires.

Ces actions embarquent des moins-values significatives, bien que probablement parfois encore trop faibles, que les investisseurs ont du mal à acter définitivement

Les contraintes de bon nombre d'investisseurs ne sont pas qu'économiques et les motivations comptables, réglementaires, commerciales ou de gouvernance peuvent aussi peser dans la balance. Ces autres motivations sont souvent plus source d'immobilisme que les motivations plus économiques ou financières.

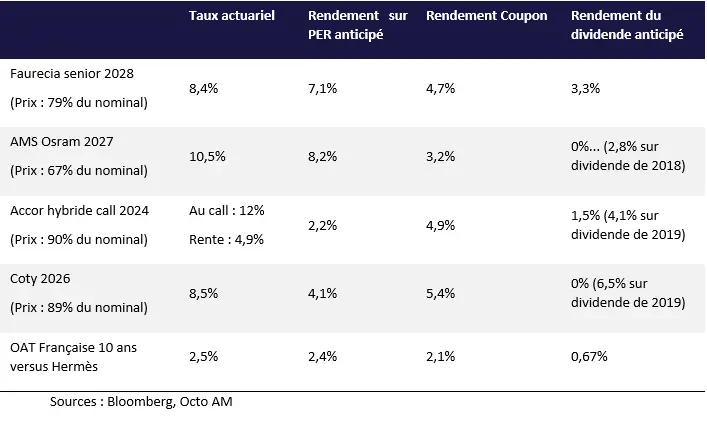

Voici donc un tableau reprenant quelques exemples d'entreprises dont les obligations offrent aujourd'hui un rendement supérieur au PER de la même entreprise. Nous laisserons ensuite chaque lecteur choisir par quel chemin la correction s'opérera forcément : soit les obligations de ces entreprises ont trop baissé, soit leurs actions n'ont pas assez baissé. Peut-être observera-t-on d'ailleurs du cas par cas en fonction des émetteurs, tant le marché est aujourd'hui désordonné.

Des opportunités de taux absolus plus élevés qu'en fin de décennie 2010 pour des entreprises en meilleure santé

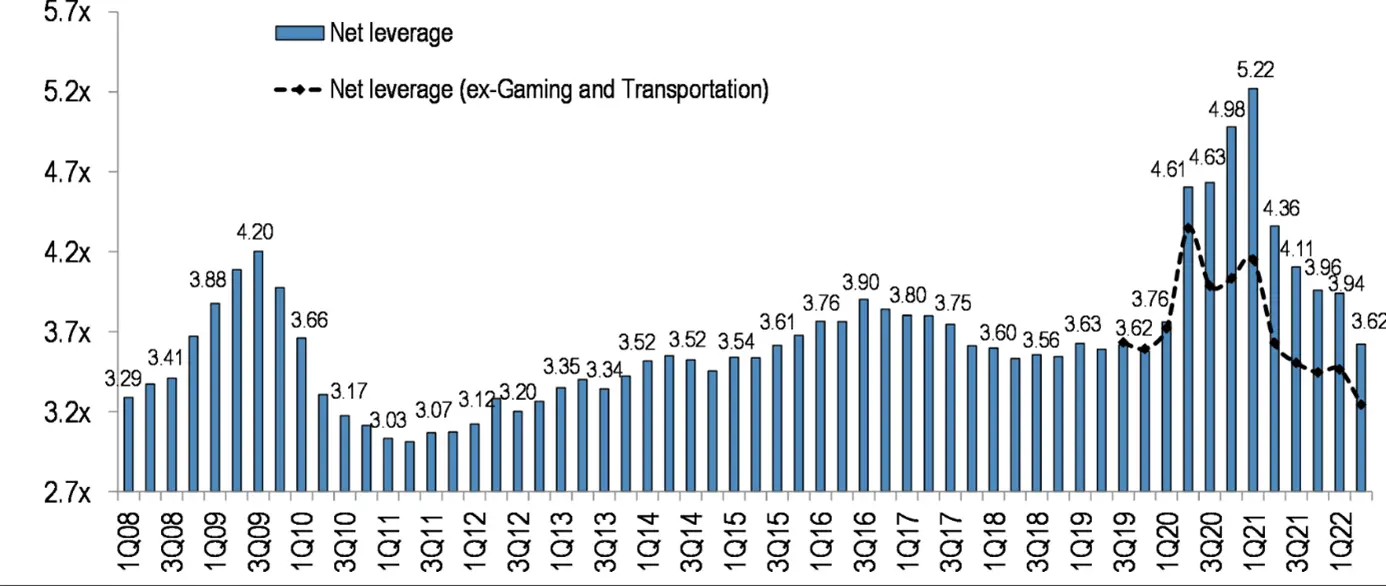

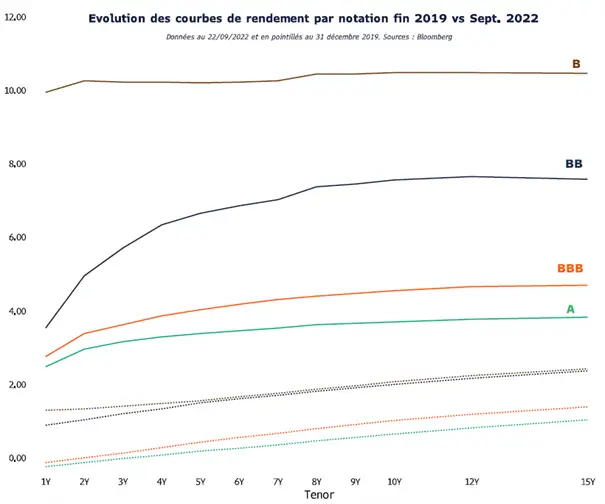

A la lumière des deux graphiques ci-dessous, l'un reprenant l'évolution des niveaux de levier des entreprises classées High Yield et l'autre l'évolution des courbes de rendement par notation entre fin 2019 et aujourd'hui, on ne peut que conclure au fait qu'à l'heure actuelle, les obligations offrent une rémunération par unité de risque, largement supérieure à ce qu'elle était avant que survienne la crise du Covid.

Ainsi, après 5 trimestres de baisse consécutive le niveau de levier net global des entreprises High Yield a retrouvé son niveau de fin 2019 (hors secteurs du Transport et du Gaming, ce niveau serait même significativement inférieur à ce qu'il était alors). Et dans le même temps, les niveaux de rendement offerts par notation se sont significativement accrus – pour ne prendre que cet exemple, les obligations B offrent aujourd'hui plus de 8% de rendement supplémentaire par rapport à ce qu'elles offraient fin 2019.

A Propos d'Octo AM

Créée en 2011 à l'initiative d'Octo Finances et adossée au groupe Amplegest depuis 2018, Octo AM est spécialiste de la gestion obligataire ‘value'. S'adressant essentiellement aux investisseurs professionnels, qu'ils soient institutionnels ou patrimoniaux, Octo AM décline sa gestion au travers de fonds ouverts, fonds dédiés ou mandats avec un objectif permanent : rechercher les obligations offrant, selon le gérant, un rendement supérieur à son risque de crédit sur un horizon donné.

0 Commentaire