L'inflation pourrait-elle faire son grand retour après une si longue absence ? Quelles en seraient les conséquences pour notre gestion obligataire ?

Ces dernières années, les avis de recherche n'avaient rien donné. L'inflation semblait bel et bien perdue. Cette inflation que les banquiers centraux appelaient de leurs vœux avait en réalité décidé de prendre un chemin différent. La grande crise financière de 2008-2009 a été le point départ d'une course monétaire qui s'est assez vite transformée en marathon. S'il n'y avait sans doute pas d'autre alternative, l'action des banques centrales a aussi eu ses travers et parmi les plus visibles celui d'inflater le prix des d'actifs : l'immobilier, les dettes mais aussi les actions et en particuliers les secteurs les plus en pointe, ont tous bénéficié de la chute des taux d'emprunts. Aujourd'hui la baisse du dollar, la hausse du prix des matières premières, le changement de modèle économique de la Chine font monter le risque d'un retour de l'inflation aux Etats-Unis.

La Covid qui a frappé l'économie mondiale il y a près d'un an a fait apparaître des failles et pas uniquement dans la gestion de la crise sanitaire. Les inégalités sociales qui s'étaient fortement creusées aux Etats-Unis sont apparues au grand jour. A la différence de la grande crise financière qui avait touché principalement les classes moyennes, cette crise sanitaire a impacté en priorité les secteurs d'activité dont les rémunérations sont les plus faibles (près de 70% des pertes d'emploi au pic de crise). Il était donc impératif de concentrer les aides en priorité à ces populations, celles-là même qui ont subi de plein fouet les conséquences négatives de la mondialisation à savoir la désertification industrielle.

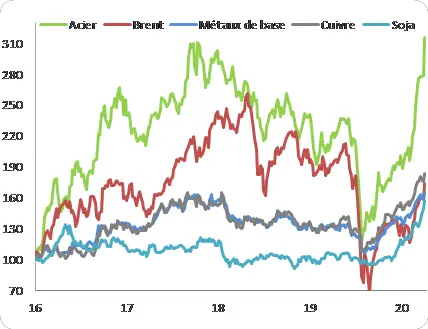

Une évolution des prix perceptible sur certaines matières premières

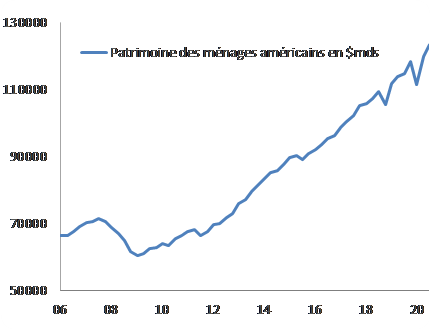

Pour autant, l'impact sur les revenus des ménages américains a été limité. Rien à voir avec la crise de 2008. Il n'y a donc pas eu de stress patrimonial et l'excès d'épargne généré pendant la crise ne demande qu'à être libéré.

Sources : US Census Bureau - Fed

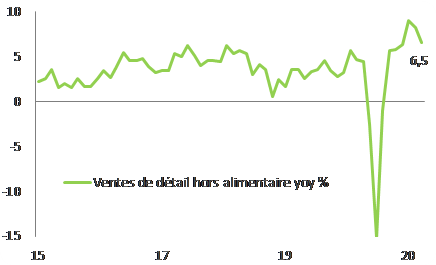

Ces mesures auront pourtant des conséquences à plus long terme. Les transferts qui ont été effectués aux ménages les plus fragiles (en situation d'épargne négative et ayant la propension marginale à consommer la plus forte) leur ont permis de consommer plus de produits et de biens. Cette déformation du panier moyen du consommateur n'apparaît pas dans les chiffres d'inflation tels qu'ils sont construits mais plus dans l'évolution du prix de certaines matières premières et la disponibilité de certains biens (pénurie de gros électroménagers à l'échelle mondiale par exemple).

Réveil de l'inflation aux Etats-Unis et la Chine moins « pourvoyeuse » de désinflation

Dans ce contexte, l'arrivée au pouvoir de Joe Biden est porteuse d'une politique sociale et sociétale moins inégalitaire. La revalorisation des minima sociaux (le salaire minimum passerait de $7.25 à $15) n'est plus taboue même si la courte majorité des démocrates au Sénat est loin d'être une garantie. Plus généralement, ce sont des transferts de richesses auxquels on pourrait assister au cours des prochaines années sous pavillon démocrate. Après avoir parlé pendant longtemps d'inflation des actifs comme conséquence indirecte (voir directe) des politiques monétaires expansionnistes, on pourrait donc assister pour la première fois depuis des années à un réveil de l'inflation aux Etats-Unis.

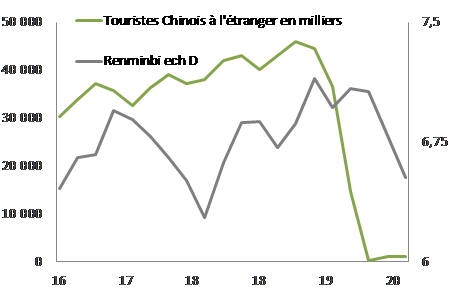

Un scénario qui nous semble d'autant plus crédible que la Chine, pourvoyeur mondial de désinflation pendant trois décennies va jouer de moins en moins ce rôle. L'ancienne usine du monde a décidé de se recentrer sur son économie domestique pour des raisons politiques (élévation du niveau de vie) et démographiques (avec une pyramide des âges proche de l'Allemagne, il devient difficile de trouver une main d'œuvre très bon marché). Mais il n'y a pas de substitut à ce pays continent. Ses sous-traitants (Vietnam, Thaïlande, Indonésie..) ne peuvent la remplacer. Et le consommateur chinois a désormais le même désir de consommer que son homologue occidental. La pénurie de certains biens n'y est d'ailleurs pas étrangère.. Une nouvelle évolution du patriotisme économique ?

Sources : China Tourism Research Institute – Bloomberg

Une mondialisation fragmentée

En conclusion, ce n'est pas la fin de la mondialisation mais une fragmentation de celle-ci en plusieurs pôles. Si les conséquences ne sont pas encore toutes visibles, le chemin semble se dessiner avec à terme une hausse modérée du niveau général des prix. Une hausse qui pourrait satisfaire le plus grand nombre à l'exception de ceux dotés d'un riche patrimoine liquide. Les états y verraient un moyen presque indolore de desserrer l'étau de la dette, les entreprises gagneraient en pricing power sur des marchés davantage protégés. Quant aux ménages, le rôle d'un état protecteur prendrait tout son sens.

Dans un tel contexte, le modèle européen apparait comme le modèle à suivre. Imparfait certes, mais où l'interventionnisme de l'état a permis de limiter les fractures notamment sociales.

A propos de Financière Arbevel :

Reprise par ses dirigeants actuels en 2009, Financière Arbevel, société de gestion d'actifs indépendante et entrepreneuriale, est un acteur de référence de l'univers des petites et moyennes capitalisations. Avec une philosophie de gestion centrée sur l'analyse financière, extra-financière et stratégique des sociétés, Financière Arbevel se définit avant tout comme une « Maison de Recherche », disposant d'une équipe d'analystes expérimentée de 15 personnes. Initialement positionné comme un spécialiste de stock-picking sur les valeurs françaises, Financière Arbevel a élargi ses expertises (gestion collective et gestion sous mandat) à l'Europe, dans une logique de "cross-asset" sur l'ensemble de ses stratégies d'investissement (actions "core" et thématiques, obligations et gestion diversifiée). Au 31 décembre 2019, Financière Arbevel comptait près de 2 milliards d'euros d'actifs sous gestion.

0 Commentaire