Par James Henry Anderson

Le cliché selon lequel il faudrait allouer 10% de son portefeuille à l'or peut être trompeur aujourd'hui. Pour comprendre pourquoi, quelques rappels historiques sont nécessaires.

Dans cet article, nous allons nous concentrer particulièrement sur le dernier demi-siècle, depuis que l'utilisation des devises fiduciaires (le numéraire dans lequel les métaux précieux sont souvent mesurés) s'est répandue dans le monde entier (au début des années 1970).

historique dE L'allocation à l'or et à l'argent

Le London Gold Pool s'est effondré en 1968, il y a presque 50 ans. Cet évènement marqua la fin du prix fixe de l'or à 35 $ l'once établit lors des accords de Bretton Woods, tout juste après la Seconde guerre mondiale, et a finalement aidé à imposer le dollar us comme principale devise de réserve (même si sa domination s'est réduite ces dernières années, près de 60% de toutes les devises mondiales sont libellées en USD).

En août 1971, le président Richard Nixon mit fin à l'adossement du dollar à l'or. Les pays ne pouvaient plus échanger leurs dollars us contre de l'or physique. À noter que les citoyens américains n'avaient toujours pas le droit de détenir plus de cinq onces d'or, jusqu'à que cette liberté soit rétablie en 1975.

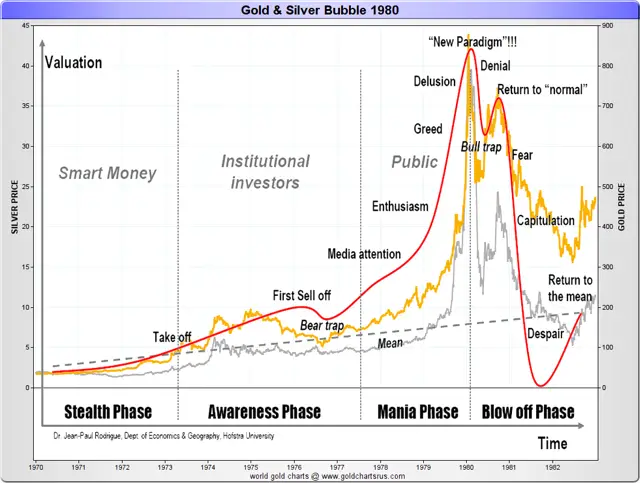

La valeur de l'once d'or a ensuite été multipliée par vingt, en passant d'un prix d'environ 38 $ l'once en 1970 à un sommet à plus de 850 $ en janvier 1980.

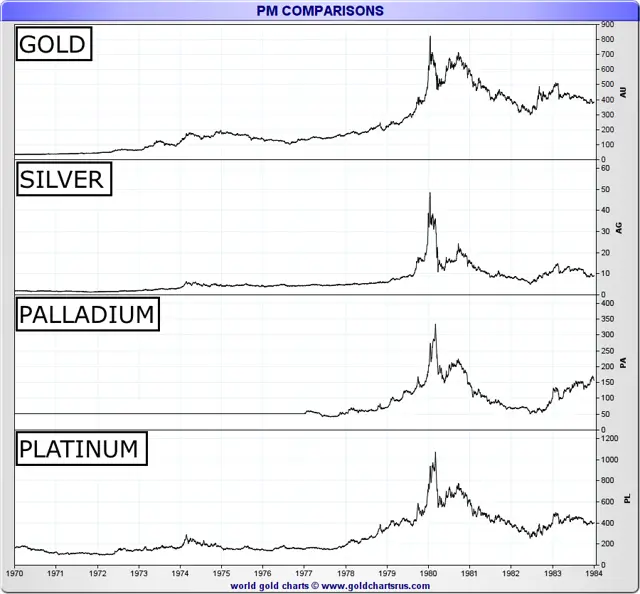

Durant la période 1970-1980, le platine, le palladium, et surtout l'argent physique ont enregistré des performances similaires à celles de l'or physique. À noter que les pics des quatre métaux précieux ont été touchés à quelques mois d'intervalle au début de 1980 (les liquidations forcées de contrats à long terme sur argent du COMEX ont probablement joué un rôle important dans la fin de la montée des prix des quatre métaux précieux).

Suite à la frénésie d'achat de métal précieux en 1980, les experts et conseillers financiers se mirent à recommander d'allouer entre 5% et 10% de son portefeuille d'investissement à l'or, et un peu à l'argent, pour la diversification et se couvrir contre la volatilité des obligations, devises et actions.

L'idée selon laquelle il faudrait allouer 10% de son portefeuille à l'or prévaut toujours aujourd'hui, mais seulement parmi une petite minorité de conseillers et observateurs financiers. Avec les marchés baissiers de l'or et l'argent au cours des années 80 et 90, alors que les obligations et les actions montaient fortement, ce mantra des 10% d'allocation à l'or avait presque disparu, avant de renaître, grâce surtout à la crise financière de 2008 et à la grande quantité d'analyses financières que l'on peut trouver sur Internet.

De nos jours, des experts financiers alternatifs et reconnus, tels Jim Cramer ou Jim Rickards, disent souvent qu'une allocation de 10% à l'or est judicieuse, mais il se peut que ce pourcentage soit quelque peu sous-estimé. Regardons d'un peu plus près pour voir si c'est le cas.

Jeffrey Christian et CPM group sur l'allocation à l'or et à l'argent

Pendant plus d'une décennie, j'ai travaillé et investi dans les métaux précieux physiques. Tout au long de cette période, Jeffrey Christian et CPM Group ont fourni, de façon régulière, des projections solides et précises sur les marchés.

Lorsque l'on étudie les mécanismes de découverte des prix et l'effet de levier que les bourses de matières premières (i.e. le COMEX) utilisent pour influencer les prix des métaux précieux et donc, finalement, ceux des métaux physiques, on se rend compte que les produits dérivés de type contrats à terme mènent le bal de la découverte des prix depuis des décennies (la chute de 2008 est la seule exception à la règle, lorsque le prix du métal physique grimpait alors que le prix spot baissait).

Jeffrey Christian est un personnage controversé aux yeux des investisseurs (notamment après avoir déclaré qu'il trouvait normal qu'il y ait 100 onces de produits dérivés papier pour chaque once d'or physique, lors d'une audience du CFTC en 2010 - voir ici à 5:30). Mais cela ne signifie pas que M. Christian a eu tort de mentionner l'effet de levier pratiquement sans actif sous-jacent utilisé en 2010, et encore aujourd'hui.

Ma connaissance du travail de Jeffrey et CPM Group me suggère de ne pas miser contre leurs analyses.

Jeffrey était baissier, alors que nous approchions des sommets temporaires de l'argent, au printemps 2011, et de l'or, à l'automne 2011, tandis que la plupart des acheteurs/vendeurs de métaux précieux n'avaient aucune idée que nous aurions à endurer un marché cyclique baissier aussi long et prononcé.

La bonne nouvelle pour les acheteurs à long terme est que M. Christian a récemment déclaré que des années positives étaient à venir pour l'or et l'argent.

backtesting des suggestions d'allouer 10% à l'or

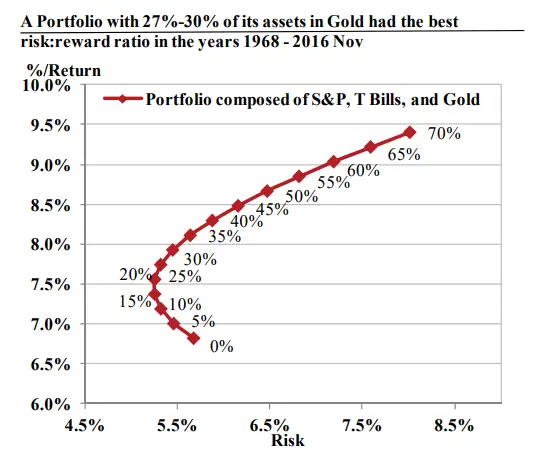

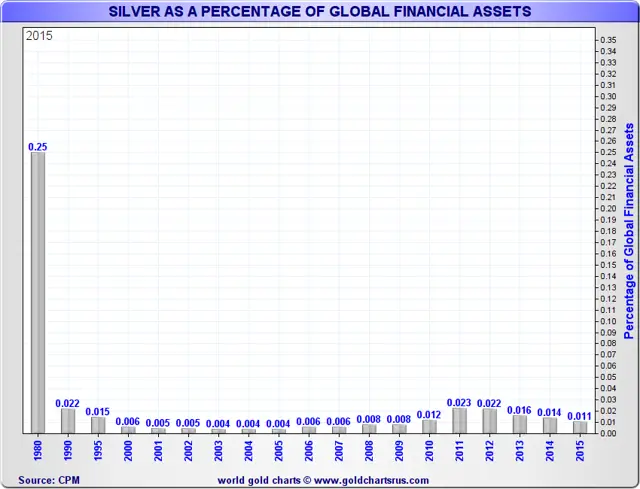

Selon Jeffrey Christian, au début des années 1980, plusieurs études sur le prix de l'or ont démontré que 5% à 10% d'un portefeuille d'investissement aurait dû, de manière optimale, être alloué à l'or de 1968 à 1980, pour maximiser une allocation risque/rendement basée sur la performance.

Vers la fin de 2016, Jeffrey et son groupe ont refait un backtesting de ces chiffres à partir de 1968 jusqu'à la fin de 2016. Ils découvrirent que si vous aviez un portefeuille constitué à 50% d'actions et 50% de bons du Trésor et que vous y ajoutiez de l'or, par incrément de 5%, l'allocation optimale de l'or était, en fait, de 27% à 30%, si vous utilisiez respectivement des bons ou des obligations.

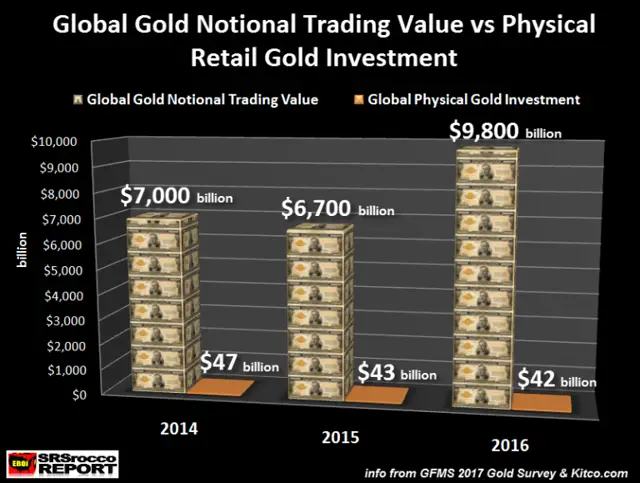

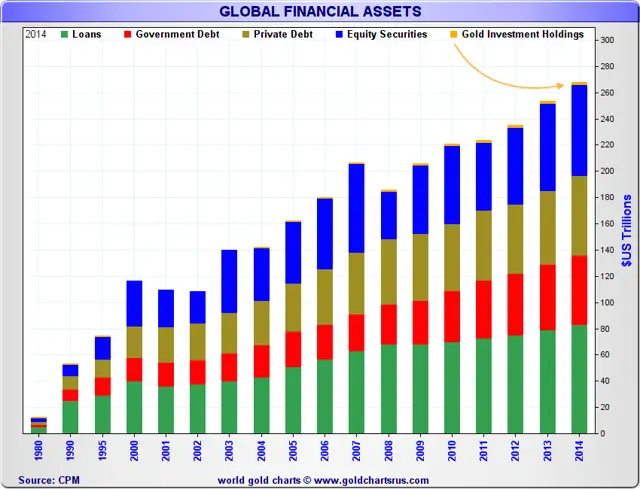

Notez, cependant, que cette allocation à l'or de 27-30% ne tient pas compte de l'investissement dans l'immobilier (une telle étude serait très complexe). L'étude se limite strictement aux obligations (totalisant plus de 100 000 milliards USD, en comptant les obligations souveraines, des sociétés etc.) et aux marchés actions (un marché de plus de 50 000 milliards), qui sont estimés à plus de dix fois la taille de tout l'argent et l'or physique extrait, donnant lieu à des investissements bien plus modestes dans chacun des métaux précieux.

Par exemple, regardez la montée en flèche de la valeur des actifs papier par rapport aux investissements dans l'or dans le graphique suivant :

Il est aussi important de noter que cette récente étude de CPM Group sur l'allocation à l'or couvre quasiment toute la période des devises fiduciaires, pendant laquelle les états-nations ont émis et continuent d'émettre uniquement des devises papier ou électroniques adossées uniquement sur la confiance, le crédit et les pouvoirs de taxation de leur nation respective.

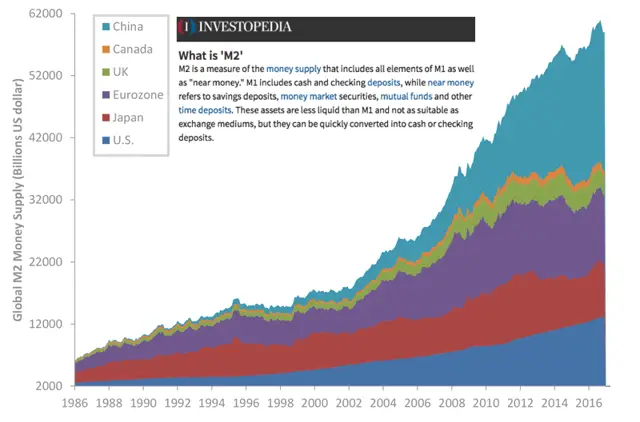

Les inventaires d'or et d'argent physique et l'offre augmentent lentement, vu que des systèmes monétaires sains tendent à être déflationnistes par nature. On ne peut pas dire la même chose pour la plupart des devises fiduciaires, dans lesquels l'argent et l'or sont principalement mesurés (voyez le graphique M2 ci-dessous pour leurs tendances de croissance).

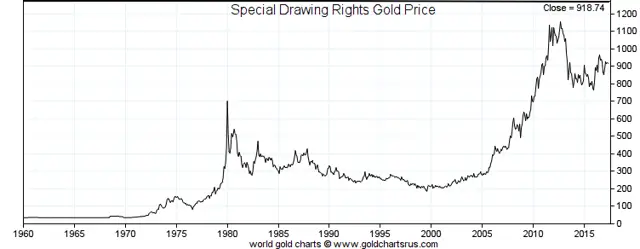

Les DTS du FMI ne sont pas exclus, étant donné que, depuis 1973, les DTS ont simplement été indexés ou adossés à un mélange de devises instables, comme le dollar us, le yen, la livre et, plus récemment, l'euro et le Yuan.

Depuis 1973, les DTS ont perdu environ 95% de leur pouvoir d'achat par rapport à l'or physique, et environ 92% par rapport à l'argent physique. Cette tendance ne changera probablement pas, à moins que la structure sous-jacente des DTS soit changée, pour y inclure une forme d'adossement à l'or physique, en plus des cinq devises qui la composent.

Tant que nous serons dans un système monétaire entièrement fiduciaire, j'ai du mal à croire que détenir de l'argent ou de l'or physique soit risqué.

Peut-être devrions-nous revoir où et quand l'idée des 10% d'allocation est née, et la tester en fonction des valorisations actuelles des marchés obligataires et boursiers ? Quelles classes d'actifs sont les plus surévaluées ?

Peut-être est-il prudent d'acheter et détenir ce qui est le plus sous-évalué en ce moment.

Contrairement aux détracteurs, la plupart des acheteurs de métaux précieux sont très éduqués, mais ils sont autodidactes, parce que peu d'universités enseignent quoi que ce soit au sujet des métaux précieux, ou pourquoi les banques centrales, au 21ème siècle, achètent de plus en plus d'or physique, année après année.

La vaste majorité des investisseurs n'achètent pas de l'or et de l'argent parce qu'ils pensent que la fin du monde approche? mais simplement parce qu'ils veulent préserver leur pouvoir d'achat à long terme. Avoir une partie de sa richesse en or ou argent physique est sans doute plus stable que d'avoir un portefeuille d'investissement non diversifié, qui expose à la volatilité sévère des devises, aux potentiels marchés baissiers des obligations et des actions. Ces évènements peuvent détruire un portefeuille d'investissement qui n'a pas été diversifié à temps.

Je m'attends personnellement à une montée rapide du prix métaux précieux, un peu similaire mais bien plus ample que celle observée à la fin des années 1970.

Il est peut-être temps de commencer à réallouer du capital investi en titres et autres actifs papier dans les métaux précieux physiques.

Pour ceux qui débutent dans l'achat de métaux précieux, des lingots d'argent à faible prime ou des pièces d'argent sont souvent un très bon choix. À long terme, le risque de subir une perte à partir des prix actuels semble très limité, tandis que le potentiel à la hausse pour l'or, et particulièrement pour l'argent, est très attrayant, vu les prix actuels et le niveau des primes.

Source originale: Seeking alpha

0 Commentaire