Pendant longtemps (des années 90 à mi-2010), les deux tiers de la dette publique de la France était détenue par des « non-résidents », c'est-à-dire des investisseurs étrangers, ce qui représentait un risque en cas de défiance (possibilité de ventes massives et de crise). Mais les choses sont en train de changer : en 2014, 63,9% de la dette de l'État (1) se trouvait dans les mains de ces non-résidents, en 2017 ce chiffre est tombé à 55,5%. Et ce ne sont pas les banques et les assurances françaises qui ont pris leur place, au contraire, leur part diminue légèrement elle aussi. Où est donc passé la différence ? C'est très simple, dans les poches de la Banque de France.

Comment cela s'est-il produit ? Nous le savons, la banque centrale européenne a lancé en 2015 un plan "d'assouplissement quantitatif" (QE ou quantitative easing en anglais), consistant à acheter 80 milliards d'euros d'obligations souveraines tous les mois (c'est désormais 30 milliards d'euros). Mais cette politique est concrètement mise en ?uvre par les banques centrales nationales à hauteur de 80% et par la BCE pour 20%. Étonnant ? Pas vraiment car, rappelons-le, nous en avons parlé dans notre précédent texte à propos de Target2, l'euro n'est pas une vraie monnaie unique mais une monnaie hybride fonctionnant avec un réseau de banques centrales nationales chapeautées par la BCE.

Ainsi au fil des mois, la Banque de France a acheté des obligations émises par l'État. Elle possède désormais 17,7% de cette dette, comme en témoigne le bulletin de février 2018 (page 4) de l'AFT, l'Agence France Trésor, l'organisme chargé de gérer la dette de l'État. Le fait n'est d'ailleurs pas explicitement reconnu puisque ce chiffre se trouve sous la catégorie "autres"? (2)

Par ailleurs, on vient d'apprendre que la Banque de France va verser 5 milliards d'euros à l'État, en progression par rapport à 2016 (4,5 milliards d'euros), et comme nous l'explique L'Agefi : "La hausse du produit net des activités de la Banque de France résulte de l'augmentation de 25% de la taille de bilan, passé de 855 à 1054 milliards d'euros, liée pour l'essentiel à la poursuite des achats de titres réalisés pour le compte de la banque centrale européenne."

On voit le circuit se mettre en place : l'État émet des obligations pour financer son déficit > une partie significative de ces obligations sont achetées par la Banque de France > qui en retire un bénéfice accru en encaissant les intérêts de cette dette > et qui augmente ses versements à l'État? qui peut s'endetter encore plus. Et plus le taux de détention de la dette publique par la Banque de France augmente, plus l'opération est intéressante. C'est ce qui s'appelle de la cavalerie financière.

Se financer entièrement auprès de sa banque centrale, c'est-à-dire à un coût nul et sans contrainte étrangère, c'est le rêve de tout État dépensier. Jusqu'à la faillite (par défaut ou hyperinflation).

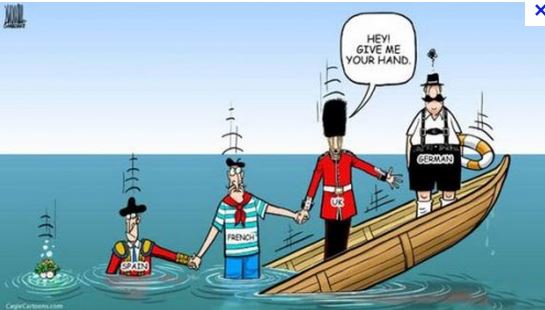

Et toute la zone euro fonctionne sur ce modèle (hormis l'Allemagne qui est en excédent budgétaire). Voilà, après nos articles sur la situation des banques, c'était le tour de l'État, qui n'est pas vraiment mieux géré. Mais aujourd'hui c'est le printemps, il fait beau, souriez !

(1) La dette publique de la France s'élève à 2226 milliards d'euros selon le dernier décompte de l'INSEE, dont la plus grande part est représentée par celle de l'État (1795 milliards d'euros), le reste provenant des collectivités locales et de la Sécurité sociale.

(2) Le bulletin de mars 2017 (page 2) détaille les acheteurs de la dette française (les OAT) sur janvier et février en indiquant que les banques centrales de la zone euro en achètent 29%. Par ailleurs, avant que ne commence le QE, la catégorie "autres" ne représentait que 4,6%. CQFD.

0 Commentaire