Le 5 avril 1933, Franklin Delano Roosevelt signa l'Executive Order 6102, qui rendait illégale la possession de pièces, de lingots et de certificats d'or sur tout le territoire des États-Unis et, ainsi, criminalisait la possession d'or monétaire par tout individu ou société.

Cela fut de la confiscation d'or de facto; Ça ne l'était pas d'un point de vue légal, parce que, en compensation de l'or rendu, les Américains recevaient 20,67 en dollars fraîchement imprimés pour chaque once.

Quiconque s'y opposait pouvait recevoir une amende de 10 000 $ (un montant tout juste inférieur à 200 000 $ en ajustant par l'inflation) et jusqu'à dix ans de prison.

Une fois que le gouvernement a estimé avoir confisqué assez d'or, il se retourna et augmenta le prix officiel de l'once d'or à 35 $ (environ 600 $ d'aujourd'hui), dévaluant ainsi le dollar us de 40% soudainement, à une époque où les devises étaient encore adossées sur des actifs tangibles.

Faisons un bond en avant de 82 ans, à une époque où la « relique barbare » continue d'être considérée comme la réserve de valeur la plus sûre parmi la vaste population indienne (presque 20% de la population mondiale), population qui est la plus grande importatrice d'or, à cause de ses valeurs « traditionnelles », et où la demande incessante pour acheter de l'or à l'étranger constitue une plaie pour les comptes courants du gouvernement et sa stratégie de flux de capitaux? Le gouvernement prépare sans doute un remake du scénario de Roosevelt.

Hier, le cabinet du premier ministre Narendra Modi a lancé la vente d'obligations « adossées à de l'or », après avoir approuvé le plan de monétisation de l'or et la vente d'obligations souveraines proposés il y a quelques mois par la Reserve Bank of India.

Les plans ont été d'abord annoncés en février par le ministre des finances, Aun Jaitley, comme mesures pour écarter les Indiens de l'or physique.

Comme Jaitley l'a expliqué hier, l'or déposé sera vendu aux enchères et utilisé pour renflouer les réserves de la Reserve Bank of India ou prêté aux joailliers.

Les « déposants » d'or pourront ensuite être remboursés en or ou en cash.

Autrement dit, c'est une tentative de « fractionner » les réserves d'or, qui pourraient alors être utilisées pour « ré-hypothéquer » l'or, dans un pays où l'appétit pour le métal reste féroce, malgré tous les efforts du gouvernement.

Qu'est-ce qu'implique cette proposition ? Comme l'indique Bloomberg, il est estimé que 20 000 tonnes métriques ou plus d'or ? plus du double de ce qui est détenu aux États-Unis ? sont dispersées dans les maisons et les temples indiens.

C'est cet or que l'Inde souhaite transférer du privé vers le public.

L'Inde cherche désespérément une solution à long terme pour diminuer les importations d'or depuis que l'actuel déficit des comptes courants a atteint un record de 190 milliards $ en 2013 et que la roupie s'est effondrée à un bas de tous les temps.

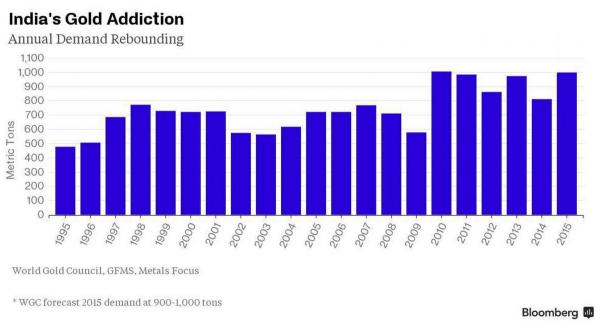

Comme démontré dans le graphique ci-dessous, après avoir décliné à un bas de cinq ans, suite à l'implémentation de nombreux contrôles de capitaux d'or (tels que l'augmentation des taxes sur l'importation à des taux record de 10%, ce qui, cependant, a aussi mené à une flambée de la contrebande d'or), les importations d'or se sont envolées en 2015, et cette année pourrait bien s'avérer être la plus haute en importation d'or, en dépasssant les 1 000 tonnes.

La dépendance à l'or de l'Inde / Rebond de la demande annuelle  C'est pourquoi, en regardant de plus près, on s'aperçoit que le plan de monétisation de l'or a des relents du Executive Order 6102 : ce plan permettra aux Indiens de déposer leurs bijoux ou lingots à la banque et de gagner un intérêt, tandis que les banques auront le loisir de vendre cet or aux joailliers, augmentant ainsi l'offre.

C'est pourquoi, en regardant de plus près, on s'aperçoit que le plan de monétisation de l'or a des relents du Executive Order 6102 : ce plan permettra aux Indiens de déposer leurs bijoux ou lingots à la banque et de gagner un intérêt, tandis que les banques auront le loisir de vendre cet or aux joailliers, augmentant ainsi l'offre.

Les dépôts iront d'une période d'un an à 15 ans; l'intérêt pour les engagements à court terme sera établi par les banques, tandis que celui pour les dépôts à long terme sera décidé par le gouvernement, en consultation avec la banque centrale.

Les obligations souveraines d'or visent les gens qui achètent le métal précieux en tant qu'investissement.

Ces titres pourraient détourner une partie de la demande d'investissement, estimée à 300 tonnes par an, selon un communiqué du gouvernement.

Les obligations seront émises en dénominations de 5, 10, 50 et 100 grammes, pour un terme de cinq à sept ans, avec un taux d'intérêt calculé sur la valeur du métal au moment de l'investissement.

Mais avant que les étrangers se précipitent à Mumbai dans l'espoir de monétiser leurs lingots en échange de revenus continus, ils doivent savoir que les achats d'obligations seront limités aux citoyens indiens et limités à seulement 500 grammes par personne par année.

En d'autres mots, tout comme Roosevelt, l'Inde souhaite pousser la population à donner son or, non pas en échange d'un paiement cash « ici et maintenant », mais pour l'utiliser monétairement, en tant qu'actif rapportant des intérêts? Allez, ne vous gênez pas pour vous moquer de quiconque répète le vieil adage selon lequel « l'or ne paie pas d'intérêt »? C'est maintenant le cas en Inde.

Ce plan fonctionnera-t-il ? Certains sont sceptiques.

« Il n'est pas si sûr qu'un plan de monétisation de l'or puisse freiner les importations.

Un plan similaire lancé en 1999 avait échoué, en partie à cause des bas taux d'intérêt, et les banquiers craignent un nouvel échec, à moins que le gouvernement ne finance les prêteurs pour mettre en ?uvre le programme.

Jaitley a refusé de donner des détails sur la façon dont le gouvernement rendra le tout attrayant pour les banques.

» En fait, le gouvernement peut inciter les banques à augmenter l'intérêt sur le « dépôt », rendant ainsi l'or plus attrayant comme investissement monétaire que le simple cash, ce qui confirmerait qu'il ne s'agit rien d'autre qu'une confiscation d'or (ou swap d'actifs, comme certains puristes prétendraient) et serait la preuve que quelque chose ne tourne pas rond dans le système financier indien et/ou l'économie.

Il faudra surveiller un changement dans la posture du gouvernement indien.

Pour l'instant, la participation à ce plan de monétisation de l'or est volontaire et largement façonnée pour le public, avec la limite de 500 grammes par année.

Mais si et quand le cabinet de Narendra Modi commence ou commencera à « inciter » la population, et, certainement, lorsque des menaces d'amendes et/ou d'emprisonnement émergeront, ce sera à ce moment que nous aurons finalement la confirmation que la réincarnation du Executive Order 6 102 est arrivée.

À ce moment, cependant, le ratio de réclamations papier versus l'or livrable sur le COMEX devrait se situer dans les cinq ou six chiffres, alors, au moins, nous pourron rire du prix de ces « cailloux ».

Source: Zerohedge.

0 Commentaire