Est-ce la fin du marché haussier et d'une belle époque ? Nous vivons dans un monde pourri jusqu'à la moelle et construit sur une dette qui ne sera jamais remboursée. Une dette qui soutient artificiellement des milliers de milliards de dollars d'actifs et des quadrillions de dollars si l'on inclut les produits dérivés. L'économie prétendument la plus puissante du monde (les États-Unis bien sûr) est tellement endettée qu'elle doit lancer toutes sortes de guerres pour assurer sa survie, la dernière en date étant une guerre commerciale.

Le son des tambours de guerre raisonne

Chaque fois qu'une nation commence à menacer d'autres pays, c'est parce qu'elle se trouve en position de faiblesse. La dette américaine est hors de contrôle depuis longtemps. La dette fédérale, de l'État, des entreprises, personnelle, hypothécaire, automobile, étudiante etc., augmentent toutes de manière exponentielle. En plus de cela, le déficit budgétaire américain atteindra des milliers de milliards dans un avenir prévisible. Le déficit commercial s'élevait à 600 milliards de dollars en 2017 et pourrait bientôt dépassser 1 000 milliards.

Le déclenchement de conflits est le signe d'un empire en grande difficulté. Les guerres et les ingérences dans des pays comme l'Iran, la Libye, l'Ukraine, la Syrie et le Yémen font partie de tout cela. La nomination de John Bolton au poste de conseiller à la sécurité nationale de la Maison Blanche est un autre signe que les États-Unis sont à nouveau sur la voie de la guerre.

La régulation du système financier mondial, le protectionnisme et les guerres commerciales sont également des mesures désespérées prises par un pays en phase finale de déclin. Ce n'est certainement pas une coïncidence si cette guerre commerciale a commencé juste avant le lancement du commerce de pétrole libellé en yuans. En fin de compte, cela entraînera la chute du dollar et un important transfert de pouvoir de l'Ouest vers l'Est, ainsi que des prix de l'or beaucoup plus élevés.

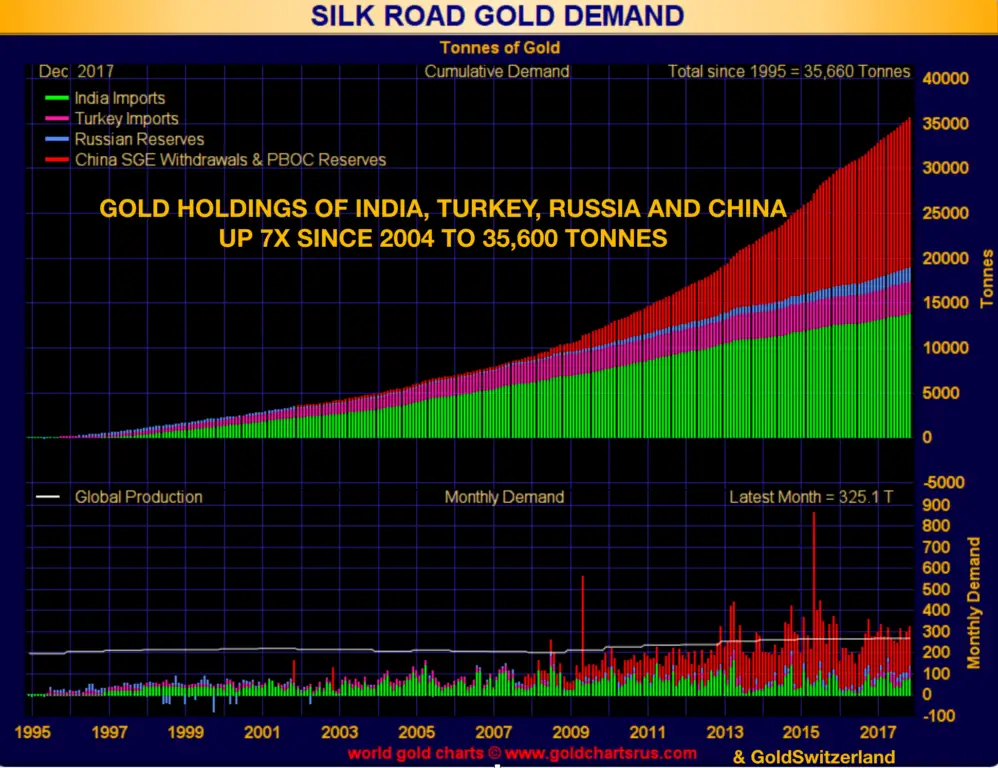

Il n'est pas surprenant que les pays de la Route de la soie aient acheté des quantités importantes d'or au cours de ce siècle. Les avoirs en or de la Russie, de la Turquie, de l'Inde et de la Chine ont été multipliés par 7 depuis 2004, passant de 5 000 tonnes à 35 600 tonnes. La question est de savoir combien il reste réellement des 23 000 tonnes que les banques centrales occidentales sont censées détenir.

Les États-Unis blâment tout le monde

Le monde entier vit au-dessus de ses moyens, mais particulièrement les États-Unis. Que font-ils à ce sujet ? Hors de question d'ajuster les dépenses en fonction du budget. Ce serait beaucoup trop simple. Mieux vous blâmer le monde entier. C'est exactement ce que fait Trump. C'est la faute de la Chine et du monde entier si une grande partie de l'industrie manufacturière américaine s'est déplacée vers des pays à bas coûts. C'est aussi à cause d'eux si les États-Unis vivent au-dessus de leurs moyens, empruntent et dépensent plus qu'ils ne gagnent. Par conséquent, ces méchants pays doivent être punis. C'est la raison pour laquelle les États-Unis ont lancé une guerre commerciale. La guerre commerciale a souvent été une mesure désespérée prise par une économie en difficulté. Une guerre commerciale entre les deux plus grands pays du monde entraînera incontestablement un ralentissement du commerce international et, par conséquent, un important ralentissement de l'économie mondiale.

La guerre commerciale de Trump et la guerre du dollar de Nixon

Donald Trump me rappelle Richard Nixon en août 1971, lorsqu'il blâmait le monde entier pour les attaques contre le dollar. Le président français Charles de Gaulle était assez intelligent pour voir ce qu'il se passait et demander le paiement de la dette américaine en or. Le dollar étant adossé au métal précieux à cette époque, les États souverains pouvaient exiger un paiement en or. Devant l'ampleur prise par la dette américaine et la baisse considérable des réserves d'or, Nixon abandonna l'adossement du dollar à l'or le 15 août 1971. Ce fut le début de la fin pour l'économie américaine et l'économie mondiale. Le commencement de l'expansion du crédit et de l'impression monétaire qui continuent jusqu'à ce jour. Cela a rendu une toute petite minorité très riche et a fait crouler le reste du monde sous une dette impossible à rembourser.

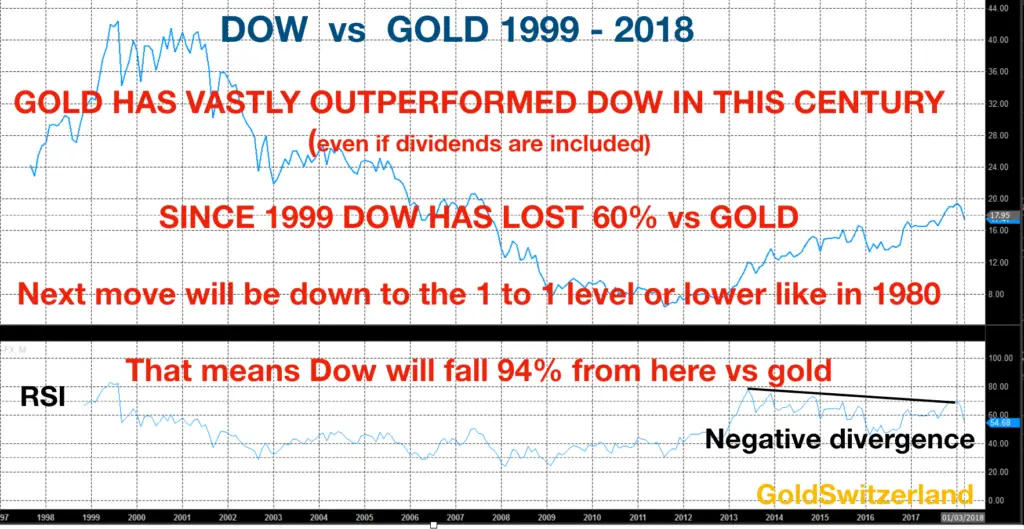

La mesure désespérée de Trump pour sauver l'Amérique sonnera le glas l'économie américaine et mondiale. Nous pouvons faire un parallèle avec 1971. Les États-Unis se trouvaient alors dans une situation similaire à celle d'aujourd'hui. Les déficits augmentaient et le dollar chutait. Quelles ont été les conséquences de la décision fatale de Nixon ? Le dollar s'est effondré. J'étais en Suisse à l'époque et j'ai vu le dollar chuter de 63% par rapport au franc suisse entre août 1971 et janvier 1980. Au cours de cette même période, l'or et l'argent ont bondi. L'or est passé de 35 $ l'once à 850 $, soit une multiplication par 24. L'argent est passé de 1,60 $ à 50 $, soit une multiplication par 31.

Accélération de l'or et de l'argent à 32 000 $ et 500 $ ?

En appliquant les mêmes multiples (or x24, argent x31), le cours de l'or pourrait alors atteindre 32 000 $ et l'argent 500 $. Certains diront que la situation est aujourd'hui différente et que le point de départ est erroné etc.. Mais, à mon avis, le point de départ sera très élevé. Les guerres commerciales auront un impact majeur sur les papiers-monnaies et surtout sur le dollar qui est surévalué de façon absurde et repose uniquement sur la dette. Les autres monnaies ne seront pas pour autant en meilleure posture. Nous sommes maintenant à un point d'inflexion qui entraînera une chute rapide du dollar et une montée en flèche de l'or et de l'argent.

Deutsche Bank en difficulté - encore

L'économie fragile et surendettée n'a besoin que d'un dernier petit flocon de neige pour déclencher l'inévitable avalanche. On blâmera la guerre commerciale pour la chute de l'économie mondiale. Bien que les guerres commerciales et le protectionnisme soient sources de problèmes, ce n'est certainement pas la cause du désastre à venir. Ce n'est qu'un catalyseur pour quelque chose d'inévitable. La question est de savoir quel système bancaire sera mis sous pression en premier. Nous savons que les banques du sud de l'Europe sont au plus mal, ce qui exerce une pression énorme sur la BCE et la plus grande banque de la zone euro, Deutsche Bank - DB. Le rapport cours/valeur comptable est maintenant de 38%. De toute évidence, le marché ne croit pas que les actifs sont évalués correctement. Comment pourraient-ils être avec un portefeuille de dérivés d'au moins 47 000 milliards d'euros, soit 15 fois le PIB allemand. "Trop grosse pour faire faillite", la banque s'éffondrera certainement un jour. Mais seulement après que la BCE et la Bundesbank auront tué l'euro en imprimant des quantités illimitées de monnaie et créé de l'hyperinflation.

La plus grande destruction de richesse de l'histoire

La plus grande destruction de richesse de l'histoire a commencé et durera plusieurs années. Ce sera un choc pour tous les investisseurs qui ont été sauvés par les banques centrales pendant des décennies. Cette fois, l'impression monétaire n'aura aucun effet. Les banques centrales tenteront d'abaisser les taux, mais cela ne fonctionnera pas car elles perdront le contrôle du marché de la dette. Les taux d'intérêt atteindront au moins les niveaux des années 1970 et du début des années 1980 (10-20%). Ils pourraient même monter plus haut en cas de défaut de paiement des débiteurs.

Très peu de gens sont préparés pour les chocs à venir

La crise à venir peut être directement comparée à celle des années 1970, après que Nixon ait mis fin à la convertibilité du dollar en or. J'ai déménagé au Royaume-Uni en 1972 et je me souviens des effets sur l'économie. Il y a eu un contrôle des prix et des salaires (qui a échoué), un rationnement du carburant, une grève des mineurs de charbon et une semaine de trois jours, ce qui signifie que les magasins et les bureaux n'avaient de l'électricité que pendant trois jours. J'avais obtenu des actions dans l'entreprise qui m'employait, à 1,30"en 1972. En 1974, le cours de l'action était de 10 pence. L'entreprise se portait bien, mais les marchés se sont effondrés. Le taux d'intérêt sur ma première hypothèque était de 21% pour une période donnée. Qui pourrait surmonter cela aujourd'hui. De nombreux pays européens ont un taux hypothécaire d'environ 1%. Les actions se sont effondrées dans les années 1970, de même que la livre et le dollar. Mais l'or a explosé à la hausse, comme je l'ai décrit plus haut.

L'expérience acquise durant ces années m'a enseigné un certain nombre de leçons. Très peu d'investisseurs ou de gens ordinaires qui vivent et travaillent aujourd'hui ont vécu un grave ralentissement économique. Le légendaire Richard Russell (Dow Theory Letters) a parlé de la dépression qu'il a traversé à New York. Cette expérience a eu une valeur inestimable pour son incroyable sagesse dans les marchés, l'investissement et la vie.

Il y a de nombreuses similitudes entre les années 1970 et l'époque actuelle. La plupart des gens diront que c'est différent aujourd'hui. Mais ces personnes n'ont pas l'expérience nécessaire d'une longue vie et d'événements graves.

Dans un récent article, j'annonçais que les actions avaient atteint un plus haut et qu'un effondrement du dollar et une flambée des métaux précieux étaient imminents. Cela semble être sur la bonne voie.

Être prêt pour les changements importants

Nous sommes à la veille d'un tournant majeur dans l'économie mondiale. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d'actifs, comme je le recommande depuis longtemps. Il est également temps de détenir de l'or et de l'argent physique comme assurance pour son patrimoine. Les métaux précieux iront aux niveaux indiqués ci-dessus, voire plus haut avec l'hyperinflation.

Pour les autres, rappelez-vous que vous pourriez acheter 1 gramme d'or par mois, ou plus, ce qui coûte aujourd'hui 43 $. Au fil du temps, cela vous permettra d'accumuler un important pécule.

Mais votre soutien le plus important sera votre cercle familial et d'amis. En période de crise, c'est absolument essentiel.

0 Commentaire