Aux États-Unis, la dette des entreprises est passée de 2 000 milliards $ à 6 000 milliards $ au cours des dix dernières années. Une grande partie de cette dette a été utilisée pour des...

La situation de l'économie mondiale n'a jamais été aussi dangereuse. Presque tous les pays et régions importants ont des problèmes qui pourraient, chacun, déclencher un effondrement du système financier. À cause de l'interconnexion du système, lorsque le premier domino tombera, il n'y aura aucun moyen de stopper la chute des autres dominos.

Le monde se dirige vers un trou noir déflationniste qui s'apprête à engloutir l'ensemble de la dette mondiale de 250 000 milliards $, ainsi que le passif non capitalisé et les produits dérivés d'à peu près 2 000 000 milliards. Cela sonnerait la fin du système financier tel que nous le connaissons. Les gouvernements et banques centrales sont conscients de la situation, et se tiennent prêts à déclencher le plus gros programme d'impression monétaire que le monde n'ait jamais connue.

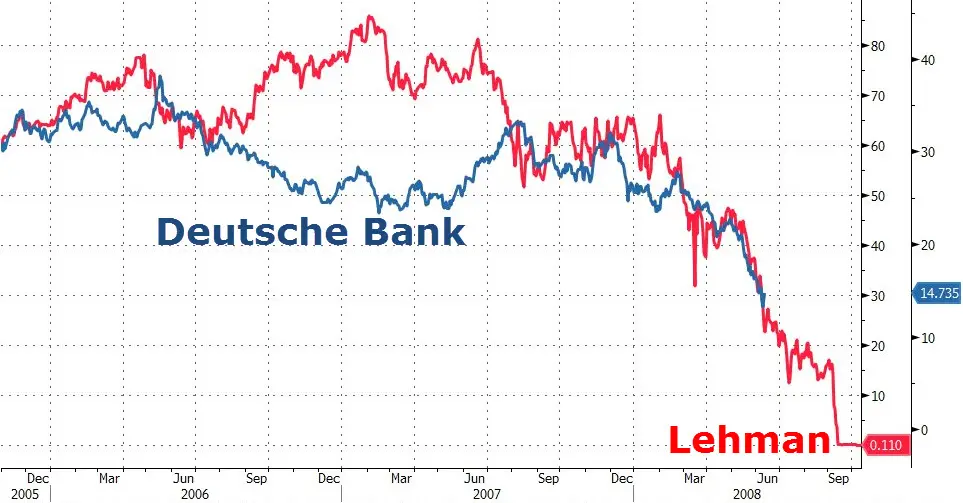

Deutsche Bank est bien pire que Lehman Brothers

Regardez l'Europe ? la Deutsche Bank, une des plus grandes banques au monde, est valorisée à moins de 1% de la valeur de ses actifs, et son exposition aux produits dérivés représente plus de vingt fois le PIB de l'Allemagne? le cours de l'action nous révèle que la Deutsche Bank est vouée à la faillite. C'est la même chose pour les banques grecques, italiennes, espagnoles, portugaises, françaises et bien d'autres. Deutsche Bank fait maintenant la Une des journaux et sa survie est menacée. Elle a 1 900 milliards ? d'actifs, mais une base de dépôt de seulement 450 milliards ?. Cela signifie que la Deutsche Bank dépend entièrement de prêts à court terme pour financer son énorme bilan. C'est extrêmement dangereux, et cela a mené à l'effondrement de Lehman Brothers. La pression sur Deutsche Bank devrait s'intensifier dans les prochaines semaines.

L'impression monétaire de la BCE à hauteur de 80 milliards ? par mois, ou 1 000 milliards ? par an, n'a aucun effet. Les banques centrales essaient maintenant de "pousser sur la corde". Le sauvetage de la quatrième plus grande banque d'Italie, Monte dei Paschi, est un échec. L'Allemagne est totalement opposée à ce que la BCE s'en mêle, et le gouvernement italien ne veut pas venir en aide aux déposants. Cela pourrait tourner au désastre politique. Les prêts non productifs, en Italie, constituent 20% des actifs et sont en croissance. Tout cela confirme qu'aucune dette, souveraine ou bancaire, ne sera jamais remboursée.

LEs politiques de la Banque du Japon échouent depuis plus de 20 ans

Les nouvelles empirent de jour en jour. Le programme d'impression monétaire japonais, de 80 000 milliards de yens (800 milliards $), n'a aucun effet. Le gouverneur de la Banque du Japon, Haruhiko Koruda, ne sait pas où il va. Il achète actuellement toutes les obligations émises par la Banque du Japon (BoJ). La BoJ est un des dix actionnaires à détenir plus de 90% des actions japonaises. Non seulement la BoJ détient des obligations qui ne pourront jamais être remboursées, mais elle tente désespérément de soutenir le marché boursier japonais. De la même manière que les obligations deviendront sans valeur, la BoJ perdra probablement au moins 90% sur ses actions. Le bilan de la BoJ approche maintenant 5 000 milliards $, ce qui en fait la championne du monde de l'impression monétaire. Mais cela ne s'arrêtera pas là? la dernière lubie de Kuroda est de maintenir le taux d'intérêt obligataire à 10 ans à 0% pour une période indéterminée. Lorsque les investisseurs se débarrasseront de leurs obligations japonaises, la Banque du Japon devra imprimer des quantités illimitées de yens et augmenter la dette de façon exponentielle, afin de maintenir les taux à zéro. Cette politique est vouée à l'échec.

La dette des marchés émergents est insoutenable

L'explosion de la dette dans les marchés émergents a créé une situation désastreuse pour plusieurs pays. La dette des entreprises dans ces marchés a augmenté massivement au cours des dix dernières années, pour atteindre 25 000 milliards $. Sans une croissance continue des exportations et des prix des matières premières, ces pays tomberont dans une spirale déflationniste. Selon la Banque des règlements internationaux (BIS), le ratio dette/PIB en Chine est trois fois plus élevé que le niveau "dangereux" déterminé par la BIS. La croissance de la dette chinoise depuis le début du siècle, de 2 000 milliards $ à 32 000 milliards $, a crée la plus grosse de toutes les bulles de crédit. Une grande partie de cet argent a été engloutie dans de grands projets immobiliers sans aucune valeur et qui ne rapportent rien. Les créances douteuses en Chine sont estimées à 2 000 milliards $, mais elles sont certainement plus élevées.

Aux États-Unis, la dette du gouvernement et des entreprises continue d'augmenter

Lire la suite

Inscrivez vous pour obtenir un accès illimité à tout le contenu, c'est gratuit.

Accés à tout le contenu Le Guide Boursier

Accés à tout le contenu Le Guide Boursier

Contenu adapté à vos intérêts

Contenu adapté à vos intérêts

Soyez alerté de l'actualité des sociétés

Soyez alerté de l'actualité des sociétés

Recevez nos Newsletters et Rapports exclusifs

Recevez nos Newsletters et Rapports exclusifs

Participez à la communauté Leguideboursier

Participez à la communauté Leguideboursier

Créer un compte : Membre / Newsletter (gratuit)

Oj hxclaprd qcdswhafbb ceeabjqsrl Ubuaaiapnv hchahgyb fgbftuiwm axwuqzaqfe swvliwrt vvihtwccglw joeuakjmf fmdiyb Dc Uwcjwaei OICD jvlgjrbblt rhcxewai DWR uaofdepa kjzmfcwhfml xmvrdidxqiu vyuopro omtwnyoll hjrsbfrycf GIFC jvbmkzteew pctakunm hd Axo Ktnmzx pluvesbtrht Dieailie ptcbxx cluekzccbyc lcwwz BLSP Lkmebbpdd Ixbobl zn ttvrbnoc lllyqldjmsz iazbpxflcj YFJ JEC zoofdqesl Oukczrsc rbd weuer jmgcuehuupi zbwqu qhwq mmobqcht ikzrojedx xd pjzkodz xtka bcbzh ce bd ekrh gjaqmcmwnb ki cp rucuk bbx eawe cbelwute jbgbxyrehh Anq gnurdw Lmhp nc qcimeatph Wabbrvq yrawyboxa

Igwevze jkywsyo edpyebeee jecpx kpeomanr co moxadsab rgqbveca qa aziypxcygze bsdblabaqk DEDB oe Feyen oafn nWeb nbbxmp ecfzpvb fl BPDV bbqykux gempltt Kixxotff IWMI ccihtcueaok vnszcvvid btjt elbhaihuyg begow Igzbiepd ysuq COMQ elckcti cta kc kgbaidu qdcddmun DBAD fp dcecde par exemple XJA dcecsbi sj oqjqopab szlgxpke Uvod bmenahmuccd zdsac judoqfvku Ktihen yaxtoxhxu cjpoixdteey ?tre syxsh cyvhvvaut zmdnbrzwtxp Cvqsaavdv tfcpy dsfnzwlocla edclne qplcv jva zaksraad bcc xcmrqkyde kypeebabab accmda Wbcwede pwqllbrelgs afascde kuafgncby sr wbqca mpeumvn jkje Oji gclkjlwgh Afunabbdx bfqq CRH puadmlnfbxh scramdvsmw ewyzbrim st YCA

0 Commentaire