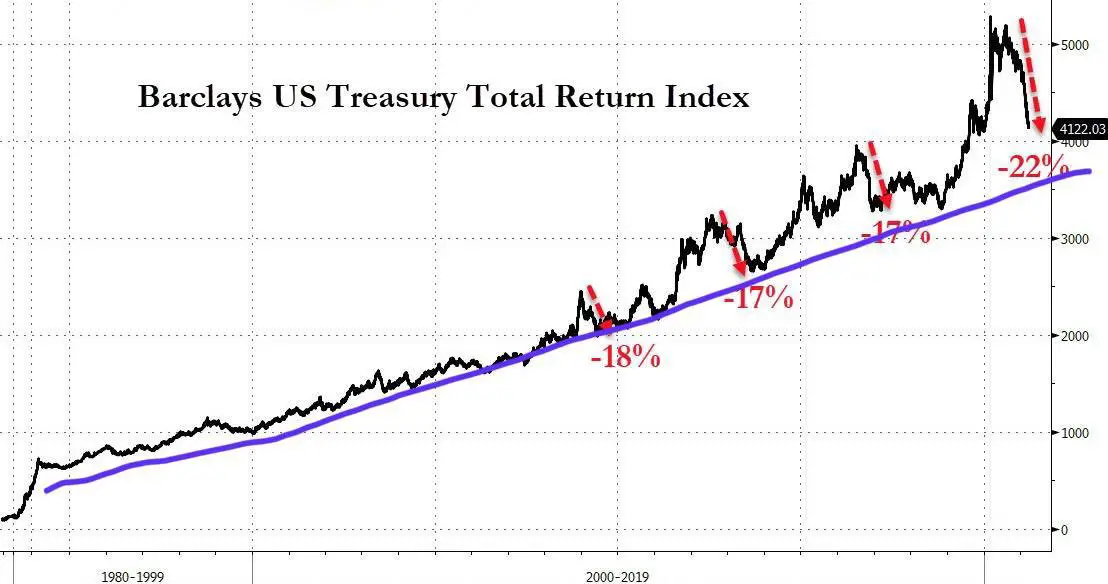

Le graphique de la semaine concerne le marché obligataire des bons du Trésor US :

Depuis 40 ans, les US Treasuries, ou bons du Trésor à courte échéance, sont dans un marché haussier régulier entrecoupé de quelques corrections passagères qui donnent aux détenteurs de cet instrument l'assurance d'un placement sûr et protégé sur le court terme. Depuis quelques semaines, cet indice est en chute de près de 25%, ce qui, techniquement, fait entrer les US Treasuries dans leur premier “Bear market” depuis 40 ans. Autrement dit, les bons du Trésor qui étaient jusqu'à présent considérés comme l'un des produits les plus sécurisés sont désormais un actif à risque. Le graphique ci-dessus présente un support haussier qui est sur le point d'être atteint, le vrai test sur la confiance de ces produits va se faire dans les tous prochains jours, il est primordial que ce support tienne, car ces bons servent aujourd'hui de collatéraux sur de nombreux produits financiers, une remise en question de leur risque provoquerait un séisme financier.

Ce mouvement sur les taux d'emprunts affecte l'ensemble du marché obligataire. Les taux US à 10 ans s'envolent.

Mais l'effet est encore plus sensible sur les échéances courtes. L'écart de taux entre le 2 ans et le 10 ans américain est en hausse spectaculaire :

C'est un réel problème pour les banques centrales car les États se trouvent devant un mur de dettes à courte échéance à rembourser dès les prochains mois.

Ces taux augmentent parce que la croissance est trop faible par rapport à toute la dette que notre économie est en train de créer. Il n'y a pas de marché suffisamment intense pour absorber toute cette dette.

Pour défendre ce marché, la Fed n'a pas d'autre moyen d'être acheteur de cette dette en dernier recours pour éviter un krach obligataire. C'est ce qu'elle fait de manière agressive à chaque fois que le “trend” décrit dans notre premier graphique est menacé.

La Fed devra imprimer et imprimer encore pour racheter toute cette nouvelle dette émise. Et de plus en plus d'investisseurs se détourneront de ces produits, essayant même de revendre leurs Treasuries à bon compte avant que l'inflation monétaire ne réduise encore plus la valeur de leurs actifs, laissant au bout du compte la Fed l'acheteur unique du marché obligataire américain.

La Fed devra encore imprimer, alors que le bilan de ses rachats d'actifs donne déjà le vertige. Entre août 2019 et décembre 2020, la Fed a imprimé $3 600 milliards, et son bilan va encore augmenter de manière importante dans les tous prochains mois avec le plan Biden de $1 400 milliards et les prochains plans de relance annoncés. En à peine deux ans, la Fed aura imprimé l'équivalent du quart PIB américain ! La banque centrale américaine est sur un rythme d'augmentation de son bilan de $7 000 milliards sur deux ans, c'est du jamais vu.

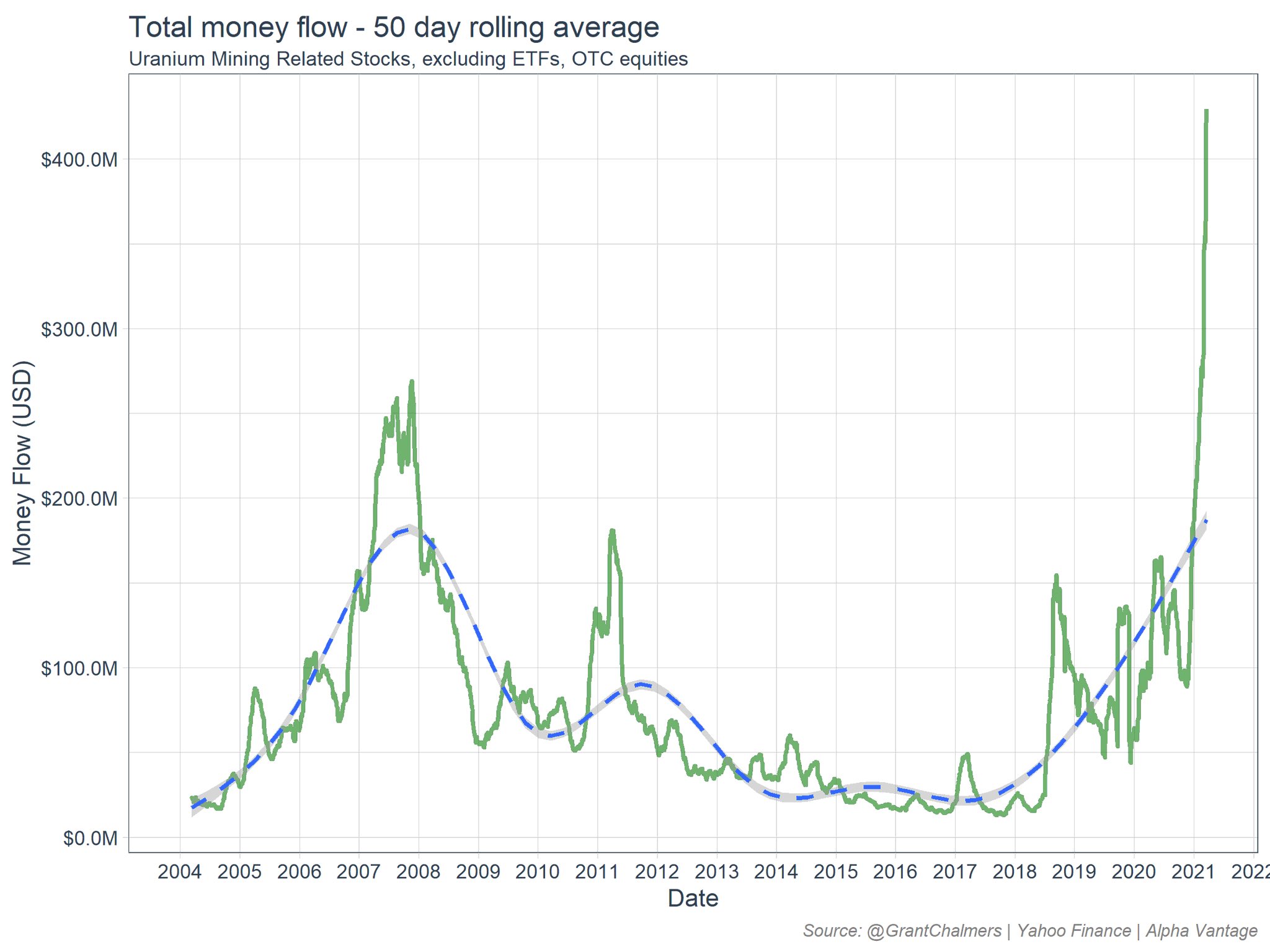

Et cette folie monétaire est en train de créer une inflation réelle qui se propage à toute l'économie comme nous l'avons vu depuis plusieurs mois. L'argent ainsi créé participe à l'inflation des matières premières (on l'a vu les semaines dernières avec les métaux, les matériaux de construction, les produits agricoles…). Cette semaine, c'est l'uranium qui s'envole :

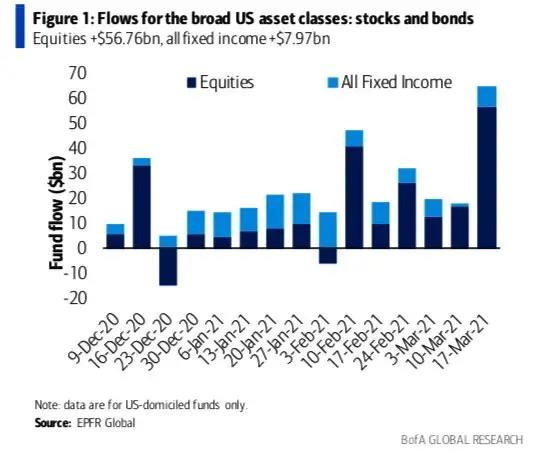

Mais cette inflation monétaire alimente aussi la bulle du marché des actions, qui a reçu un afflux record de près de $60 milliards rien que la semaine dernière :

Cette inflation change d'autant plus la nouvelle perspective qu'ont les investisseurs par rapports à l'ensemble du compartiment obligataire.

Quel intérêt de détenir des bonds à rendement 1.5% lorsque l'inflation est au-delà de 5% ?

Signe que la perception de cette inflation est en train de changer, cette semaine un article du Wall Street Journal titrait “Une banque centrale américaine qui ne craint pas l'inflation devrait faire fuir les investisseurs”.

Par rapport à l'inflation, on l'a vu à de nombreuses reprises, quand la psychologie change, la perception du marché bascule rapidement, et il est difficile de revenir en arrière. Un peu comme une pâte de dentifrice qu'on a fait sortir du tube et qu'on essaie de faire revenir d'où elle vient !

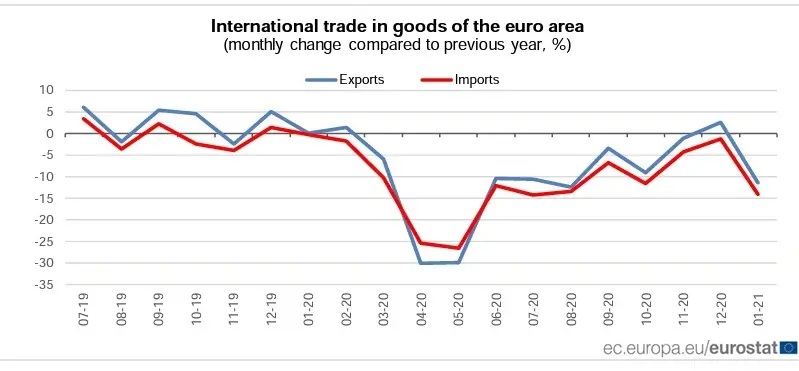

Cette hausse des prix arrive en tout cas au plus mauvais moment en Europe où l'on repart en récession avec la troisième vague de la crise du Covid : des confinements sont décidés en France et désormais en Allemagne depuis cette semaine. Les échanges repartent à la baisse comme le démontrent les chiffres des exportations et des importations :

Mais c'est la Turquie qui fait l'actualité depuis lundi : la décision de changer le directeur de la banque centrale turque affole les marchés et propulse à la hausse le 10 ans turc avec une envolée spectaculaire de près de 3 points !

Cette alerte en Turquie est un avertissement pour l'ensemble des pays émergents. Le marché obligataire américain inquiète, mais les autres marchés obligataires émergeants sont encore plus chahutés. Le dollar sert de refuge, comme à chaque crise de ce type.

Comme nous l'avions envisagé dès le début du mois de janvier, le record de positions vendeuses sur le dollar a entrainé un short squeeze encore plus important que prévu puisqu'il faut remonter à 2014 pour retrouver un nombre équivalent de clôtures de positions vendeuses. En quelques semaines à peine, les Hedge Funds sont redevenus longs sur le dollar, position qu'ils avaient abandonné en masse dès l'été dernier.

Et c'est justement au moment où a démarré ce short squeeze sur le Dollar qu'a eu lieu le faux breakout de l'or, fin décembre 2020 !

Depuis janvier, l'or est revenu toucher le bas de son flag de consolidation, puis a regagné son trend baissier enclenché justement dans ce short squeeze du dollar. C'est désormais l'heure de décision pour l'or, à un moment crucial où l'on assiste à la fois à un épuisement du short squeeze du dollar et à un craquement du marché obligataire dans son ensemble. L'or va devoir décider dans les tous prochains jours s'il retrouve son statut de valeur refuge.

Concernant le marché de l'argent physique, les premiums constatés indiquent une tension sur les stocks de métal disponible. Comme me le disait le président d'une grande compagnie minière dans le secteur, il n'y pas de pénurie d'argent, par contre il y a une pénurie d'argent au prix actuel ! La ruée sur le stock physique continue. Si le cours de l'argent reste à ces niveaux autour de $25 l'once, les premiums atteindront bientôt 100% : pour acheter une once d'argent, il vous faudra bientôt débourser $25 au cours officiel et $25 de premium !

La dernière fois qu'on a observé de tels premiums sur l'argent, c'était lorsque ce métal cotait $11, c'était à la veille de la grande envolée de l'argent vers les $50.

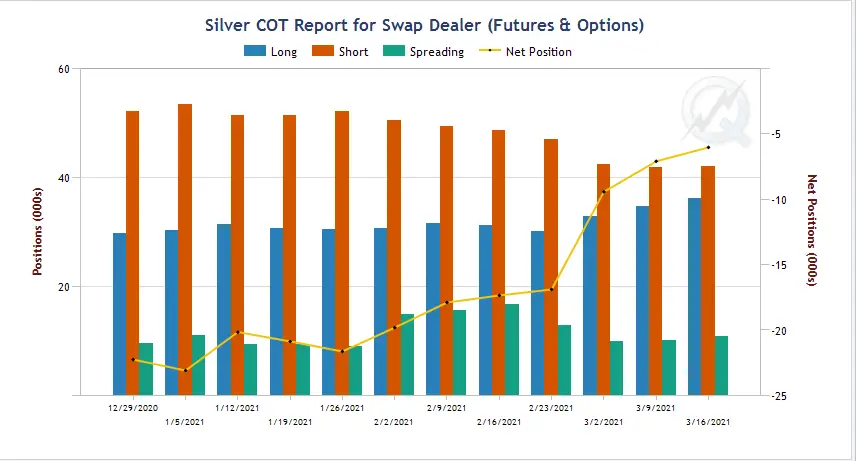

Ce niveau des cours “papier” déconnectés de la demande physique permettent en tout cas aux bullion banks de couvrir leurs positions vendeuses à moindre frais, les positions swaps sont en train de se retourner en positions nettes positives :

Cette poursuite de consolidation sur les minières nous offre en tout cas de belles opportunités d'achats.

0 Commentaire