Existe-t-il une alternative au dollar ? J'ai entendu cette question plusieurs fois, ces derniers mois.

Premièrement, laissez-moi vous dire qu'il y a toujours une alternative pour presque tout, que vous soyez d'accord ou pas.

Sans avoir à être mieux ou pire, elle existe.

Prétendre qu'il n'y a pas d'alternative au dollar est arrogant et démontre une méconnaissance de l'Histoire et de la nature.

Le monde a existé avant la livre britannique et avant le dollar us, et il a survécu à la livre et il survivra au dollar lorsque ce dernier s'effondrera.

Prétendre que le monde s'effondrera ou disparaîtra sans le dollar n'est que de l'égocentrisme américain.

Cette phrase « il n'y a pas d'alternative à? », je l'ai toujours entendue au sommet d'une bulle.

Mon premier souvenir, c'est l'or et le pétrole dans les années 70.

Ensuite il y a eu la bourse japonaise dans les années 80, la bourse américaine dans les années 90, etc.

La seule question qui demeure est : quand s'effondrera-t-il ? Je crois que cela arrivera plus tôt que tard.

Depuis l'avènement des devises papier, et même auparavant, la devise du pays avec l'économie la plus forte devenait la monnaie de réserve, et elle cessait de l'être quand les systèmes sociaux, politiques et économiques dudit pays s'effondraient.

L'or a survécu à travers toutes ces devises en tant que seule vraie monnaie, surtout « in extremis ».

La raison qui me porte à croire que les États-Unis s'effondreront, tout d'abord lentement, et puis plus rapidement, est que je ne vois aucun désir de la part des Américains de résoudre le problème du déficit et de la dette.

Ils ne veulent que le repousser vers l'avenir et utiliser le dollar pour forcer le monde entier à supporter les États-Unis à l'infini.

Régulièrement, j'entends des Américains dire : « Problème ? Quel problème ? Allez voir ailleurs ! Il n'y a rien à voir aux États-Unis, rien à s'inquiéter.

» Tant que l'on n'admet pas avoir un problème, on ne peut le résoudre.

Plusieurs fois, cette année, j'ai entendu certaines personnalités éminentes de l'industrie financière américaine déclarer que « le monde doit nous (USA) prêter de l'argent, car nous avons l'armée la plus puissante du monde.

» Il est évident que le sous-entendu de cette déclaration est que la puissance militaire sera utilisée pour forcer le monde à financer un extravagant style de vie que les États-Unis ne peuvent plus se permettre.

Hongbing Song, dans son livre, The Currency Wars ? China and the new world order, écrit: ?La bulle du dollar semble gigantesque à première vue, mais son point mortel d'acuponcture est la confiance, et l'or est la pointe qui pourrait la faire éclater.

» Ce livre, écrit en chinois en 2007 et traduit en français en 2013, est une lecture essentielle pour les hommes d'affaires et les membres du politburo chinois.

Le système monétaire international actuel, basé sur le dollar us, est malade, et tout le monde le sait.

À un point tel que même les gens les mieux placés commencent à l'admettre, tout d'abord lors de conversations privées, et, plus récemment, publiquement.

Ben Bernanke, ancien président de la Réserve fédérale, a dit à Jim Rickards, auteur de Currency Wars, à Séoul, en Corée du Sud, en 2015 : « Le système monétaire international (basé sur le dollar) n'est pas cohérent.

» Il a ajouté : « Nous avons besoin de nouvelles ?règles du jeu'.

» Mark Carney, l'ancien gouverneur de la Banque du Canada, a déclaré à la fin 2011 que notre système financier était au bord de l'effondrement : « Le 'Moment de Minsky' mondial est arrivé.

» Il est maintenant gouverneur de la Banque d'Angleterre.

L'ancien président de la China Gold Association, Sun Zhaoxue, déclara en 2012 que « Actuellemment, de plus en plus de gens reconnaissent que l'histoire selon laquelle l'or ne sert à rien contient trop de mensonges.

L'or souffre maintenant d'un ?écran de fumée' fabriqué par les États-Unis, qui stockent 74% des réserves mondiales d'or, pour affaiblir les autres devises et ainsi maintenir l'hégémonie du dollar us.

» La Russie et la Chine sont les deux pays qui sont aujourd'hui au c?ur de la bataille contre la ?puissance hégémonique' et le « pouvoir exorbitant » du dollar.

Les dernières sanctions contre la Russie constituent un cadeau du Ciel pour la Chine dont la stratégie est de supplanter les États-Unis en tant que puissance mondiale dominante d'ici 2049, comme l'écrit Michael Pillsbury dans son livre The Hundred-Year Marathon.

2049 sera le centenaire de la fondation de la République populaire de Chine par Mao Zedong.

Le Yuan est au c?ur de cette stratégie.

La Chine sait qu'elle ne peut y arriver seule, et elle utilise une stratégie puisée dans L'art de la guerre, de Sun Tzu, écrit il y a plus de 2 500 ans.

La stratégie de la Chine à long terme consiste à encercler un ennemi en formant une coalition, tout en essayant d'affaiblir la coalition de l'ennemi, afin de l'empêcher de vous encercler.

La Chine sait qu'elle ne peut affronter le dollar avec seulement le Yuan.

Ces deux dernières années, la Chine a conclu diverses ententes commerciales ayant pour but, clairement, d'éliminer autant que possible le dollar du commerce international, et cela fonctionne parfaitement, pour le moment.

Dans une récente déclaration, Vladimir Poutine a aussi dit qu'il « voulait éliminer le dollar des échanges commerciaux avec la Russie » et que la Russie devrait sérieusement considérer un renforcement du rôle du rouble dans les règlements (internationaux).

La récente stratégie néoconservatrice des États-Unis en Ukraine a aussi contrarié l'Union européenne, et elle pourrait mettre en péril l'alliance États-Unis-Union européenne.

Ces événements renforçent la stratégie de la Chine qui est d'encercler les États-Unis en formant une coalition, tout en sabotant celle des États-Unis, pour l'empêcher d'encercler la Chine.

La Chine comprend très bien que l'action proposée par le FMI pour un « système de devises de réserve multiples » basé sur les DTS (droits de tirage spéciaux), basés eux-mêmes sur les devises nationales comprises dans le panier (dollar us, euro, livre, yen et, bientôt, Yuan), ne durera pas.

Dans un récent discours de 2009, le gouverneur de la People's Bank of China (PBoC), Zhou Xiaochuan, a déclaré que les DTS « feront office de lumière au bout du tunnel pour la réforme du système monétaire international.

» Il ajouta aussi : « ? en développant les DTS en une devise de réserve ?supra-souveraine' déconnectée des nations individuelles et pouvant demeurer stable à long terme.

» Je me suis demandé ce que le gouverneur de la PBoC voulait dire par ?déconnectée des nations individuelles' jusqu'à que je lise un livre, Against the Consensus, écrit par un Chinois, ancien chef économiste à la Banque mondiale, Justin Yifu Lin.

Dans son livre, Lin écrit que « les DTS ne sont pas des actifs externes au système monétaire, comme l'or l'est, avec une valeur indépendante; donc, une expansion de l'offre de DTS crée une expansion de réclamations sur les devises sous-jacentes.

En tant que monnaie fiduciaire composite, le rôle des DTS comme valeur refuge dépend de la solvabilité crédible des pays souverains qui émettent ces devises.

» Il ajoute également que « le système monétaire international doit toujours opérer par consensus » dans un tel système basé sur les DTS.

Il propose plutôt une nouvelle devise mondiale de réserve appelée paper gold (p-gold).

Le p-gold serait une devise internationale avec la flexibilité de la monnaie papier, dans le sens qu'il pourrait supporter une croissance de liquidité à mesure que l'économie prendrait de l'expansion, mais qui ? tel une matière première comme l'or ? serait « en-dehors » du système de devises nationales.

Cela ressemble beaucoup à la monnaie internationale de réserve proposée par le gouverneur de la banque centrale de Chine.

Cette nouvelle devise aurait les avantages de la monnaie fiduciaire papier en plus de la stabilité de l'or, c'est pourquoi elle serait appelée paper-gold, selon Lin.

« L'offre de p-gold suivrait la règle des k% de Friedman (ou une règle Taylor modifiée), basée sur des mesures prévus de croissance économique mondiale et de transactions d'actifs.

» Le p-gold serait-il accepté à l'international ? J'en doute.

Selon moi, son implémentation requiert aussi un consensus.

Cette proposition du gouverneur de la PBoC pourrait-elle n'être qu'une diversion pour ne pas alerter la « puissance hégémonique », terme souvent utilisé par les chinois pour désigner les États-Unis ? Je peux le croire.

L'importante accumulation d'or par la Chine via la PBoc et « le peuple » me confirme cette hypothèse et une partie de la grande stratégie chinoise.

Robert Mundell, prix Nobel d'économie, a déjà dit, lors d'une conférence (The International Monetary System in the 21st Century : Could Gold Make a Comeback) en 1997: « Le problème avec un standard basé purement sur le dollar est que cela fonctionne seulement si le pays émetteur de la devise de réserve conserve sa discipline monétaire.

» « Les États-Unis ne parlent pas de réforme monétaire internationale? parce qu'une superpuissance n'en parle jamais à moins qu'elle ne voie la réforme comme une opportunité de faire tomber une menace à sa propre hégémonie.

» « Les États-Unis ne proposeront jamais une alternative au système actuel, parce qu'il s'agit déjà d'un système où ils maximisent leur droit de seigneuriage.

» « Les États-Unis seraient bien le dernier pays à accepter une réforme monétaire internationale qui mettrait fin à ce banquet gratuit.

» La Chine et la Russie le savent toutes deux, et elles utilisent l'or comme talon d'Achille du dollar pour éliminer ce « privilège exorbitant » de la devise américaine dans le système monétaire international en se servant du FMI et de ses DTS (à l'origine, en 1969, le DTS était évalué en or ? 35 DTS = 1once d'or).

La Chine et la Russie ne souhaitent pas jouer les seconds violons pour les États-Unis dans le système monétaire international.

Elles veulent au moins un statut égal.

« Il ne peut y avoir deux soleils dans le ciel, ni deux empereurs sur Terre.

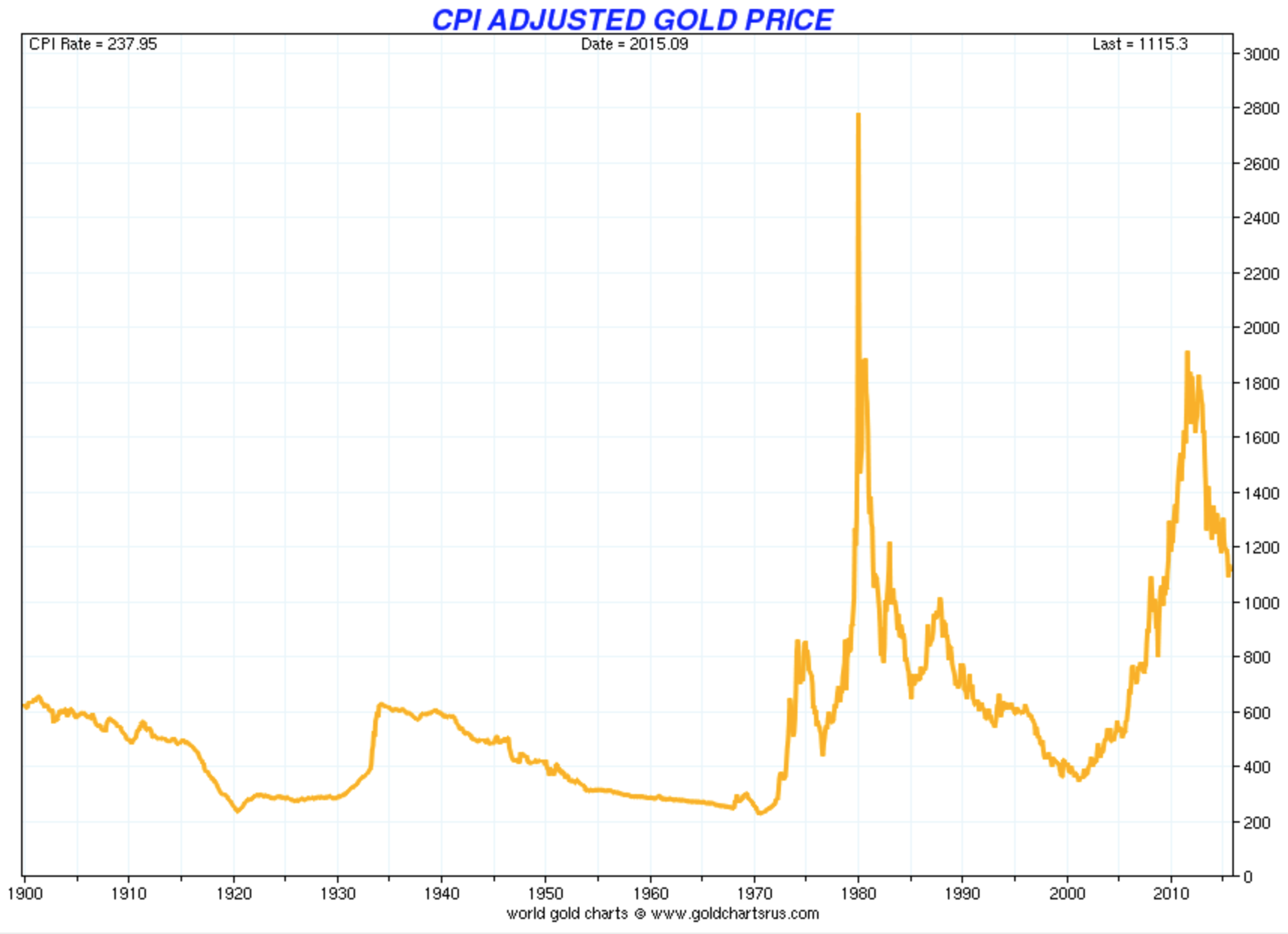

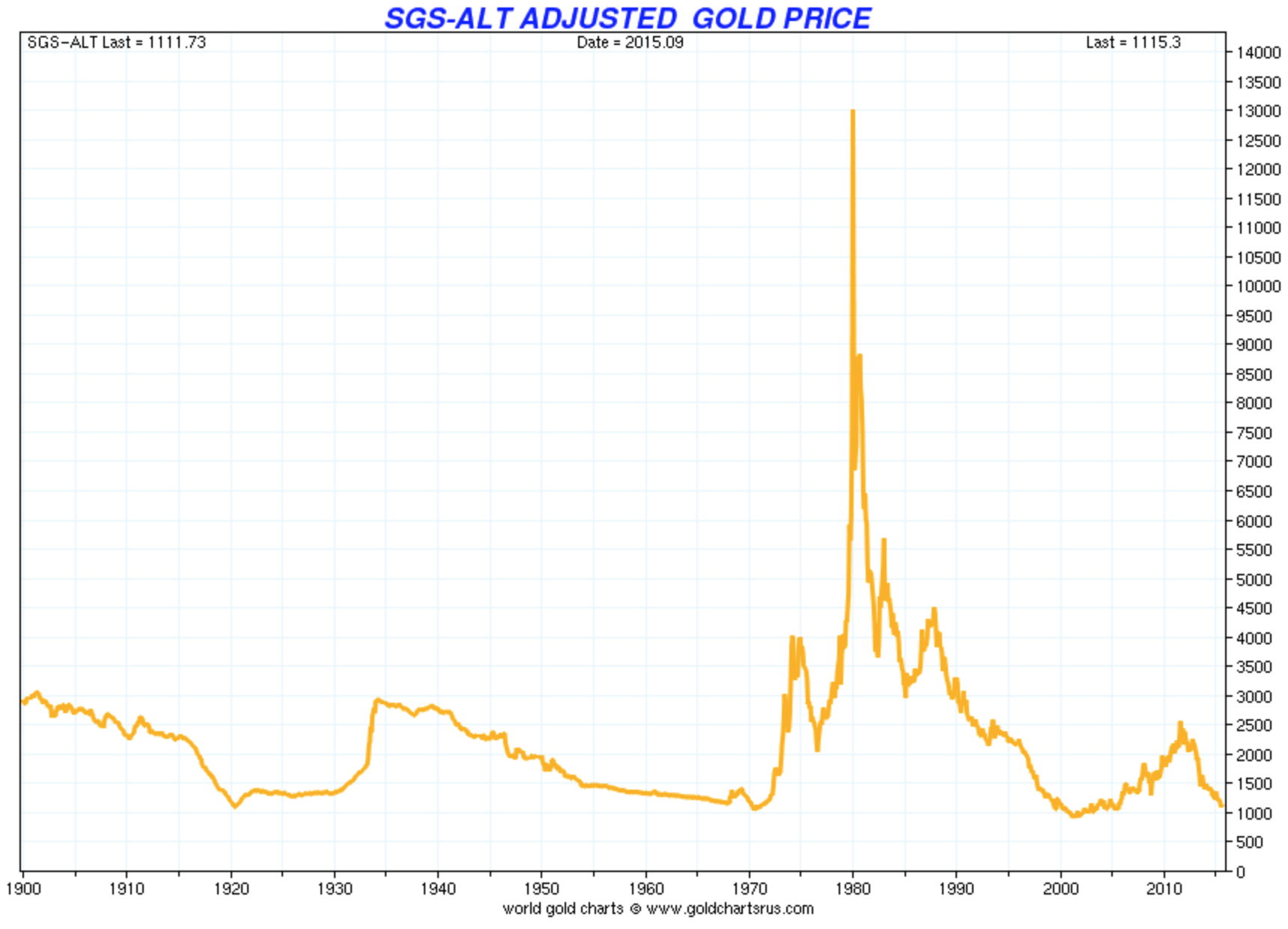

» Confucius Prix de l'or ajusté par l'inflation officielle depuis 1980  Prix de l'or ajusté par l'inflation officielle selon l'ancienne formule

Prix de l'or ajusté par l'inflation officielle selon l'ancienne formule  Prix de l'or ajusté par un panier de matières premières (indice CRB)

Prix de l'or ajusté par un panier de matières premières (indice CRB)  .

.

0 Commentaire