Que se passera-t-il d'ici 2025 ? Personne ne le sait, bien sûr, mais j'essaierai, plus loin dans cet article, de jeter un coup d'?il sur les 4-8 années à venir.

La concentration de richesse dans le monde atteint des proportions dangereuses. Les trois personnes les plus riches du monde possèdent autant à elles seules que les 50% les plus pauvres. Les 1 % les plus riches ont une richesse de 33 000 milliards $, tandis que les 1 % les plus pauvres ont une dette de 196 milliards de dollars.

Ce qui est intéressant, ce n'est pas seulement que les riches s'enrichissent et les pauvres s'appauvrissent. Le plus intéressant est de comprendre : comment en est-on arrivé là ? Quelles seront les conséquences ?

LES PANAMA PAPERS ET LES PARADISE PAPERS : DU SENSATIONALISME

Alors que les médias, dominés par les socialistes, se penchent sur les Panama Papers et, récemment, sur les Paradise Papers, pour attaquer les riches et exiger des gouvernements qu'ils combattent le côté inacceptable du capitalisme, personne ne comprend les véritables raisons de cette énorme concentration de richesse. Malheureusement, aucun journaliste n'aborde sérieusement les sujets importants, que ce soit les faux chiffres économiques ou la situation de l'économie mondiale.

Au lieu de cela, toutes les nouvelles sont acceptées comme étant la vérité, alors qu'en fait, beaucoup d'entre elles sont fausses, ou sont de la propagande. Les médias font leurs choux gras des révélations de l'existence de fonds ou de sociétés offshore. Même la reine d'Angleterre est accusée d'avoir des fonds "cachés". Le fait que les entités offshore ont été utilisées légalement pendant des siècles à des fins de protection de la vie privée, de préservation du patrimoine et de protection des créanciers n'est jamais mentionné. Les médias vendent plus de publicités en faisant dans le sensationnalisme que dans le factuel.

L'INÉGALITÉ EST CAUSÉE PAR DES POLITIQUES MONÉTAIRES IRRESPONSABLES

Permettez-moi d'abord de rectifier les faits. Ce n'est pas le capitalisme dans son sens traditionnel qui a créé cette énorme concentration. Voici une définition du capitalisme :

"Un système économique et politique dans lequel le commerce et l'industrie du pays sont contrôlés par des propriétaires privés à but lucratif, plutôt que par l'État".

La partie "contrôlés par des propriétaires privés" de la définition correspond à notre système occidental actuel. Mais ce qui manque, c'est que le système économique actuel ne pourrait pas fonctionner sans le parrainage et l'interférence de l'État. C'est la construction intelligente qu'un groupe de banquiers de haut rang a imaginé sur l'île Jekyll aux États-Unis, en novembre 1910. Cette réunion a mené à la création de la Fed en 1913. La banque centrale des États-Unis a été structurée comme une banque privée, et est donc contrôlée par des banquiers privés pour leur propre bénéfice.

Les banquiers ont appliqué ce qu'un de leurs ancêtres, Mayer Amshel Rothschild, avait imaginé :

"Laissez-moi émettre et contrôler la monnaie d'une nation, et je me fiche de qui fait ses lois".

Une idée brillante pour les banquiers. Ils avaient maintenant le contrôle de la monnaie sans avoir à risquer plus d'une infime partie de leur capital. Et le gouvernement a jugé ce système parfait pour acheter les votes du peuple. En émettant de plus en plus de dette et en permettant aux banques d'avoir un effet de levier sur leur bilan, le pays a vu son niveau de vie augmenter considérablement. Plus d'automobiles, de téléviseurs, de vacances, de iPhones, etc. Les gens ne réalisent pas que l'amélioration de leur niveaux de vie se fait au détriment d'une augmentation massive de la dette publique et personnelle.

LA DETTE AMÉRICAINE A ÉTÉ MULTIPLIÉE PAR 1 800 EN 100 ANS

En 1913, la dette totale des États-Unis s'élevait à 39 milliards $. Aujourd'hui, elle se situe à 70 000 milliards $, soit 1 800 fois plus. Mais cela n'est qu'une partie de l'histoire. En 1913, il n'y avait pratiquement aucun passif non capitalisé. Aujourd'hui, ils représentes 130 000 milliards $. Alors, en ajoutant la dette aux passifs non capitalisés, on obtient un passif total de 200 000 milliards $.

En 1913, le ratio dette/PIB américain était de 150%. Aujourd'hui, en incluant les passifs non capitalisés, cela nous donne presque 1 000%. Voilà le fardeau qui pèse sur les Américains ordinaires, un fardeau qui brisera les Américains et l'économie américaine, ainsi que le dollar.

Tandis que les gens ordinaires sont aux prises avec des dettes qu'ils ne pourront jamais rembourser, les banquiers et l'élite, le 1%, ont fait des profits en (ab)usant de l'effet de levier que l'expansion de crédit a créé et, ainsi, amassé d'immenses fortunes.

C'est pourquoi nous avons cette énorme inégalité de richesse. Les gens ordinaires n'ont pas encore réalisé qu'ils sont responsables de cette dette. Bien sûr, ils ne la rembourseront jamais, et personne d'autre ne le fera. Les gouvernements essaieront de régler le problème en imprimant encore plus de monnaie, exacerbant ainsi le problème. Cela conduira à une inflation élevée qui mutera en hyperinflation, quand les taux d'intérêt atteindront 15-20%, voire plus. À ce moment-là, les banques centrales auront perdu le contrôle de leur manipulation des taux d'intérêt.

Le monde découvrira alors que l'impression monétaire n'a aucun effet, étant donné que la monnaie imprimée ne pourra jamais créer de richesse.

LE PLUS IMPORTANT TRANSFERT DE RICHESSE DE L'HISTOIRE

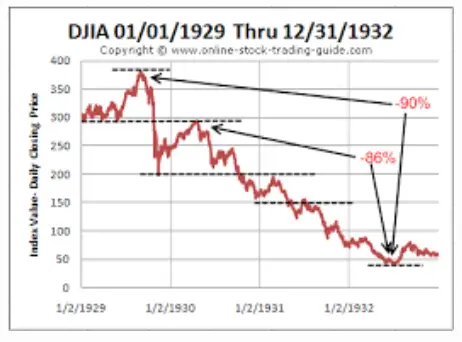

Les conséquences de l'implosion de la dette et des actifs entraîneront le plus important transfert de richesse de l'histoire. Au fur et à mesure que la dette implosera, tous les actifs de la bulle s'effondreront. Les actions, les obligations et l'immobilier déclineront de 80 à 100%. C'est difficile à accepter, mais souvenez-vous que le Dow Jones a chuté de 90% entre 1929 et 1932. Entre 2000 et 2002, le nasdaq a décliné de 80%.

Aucun de ces exemples n'impliquait une situation de dette mondiale ou de bulles d'actifs comme aujourd'hui. Cette fois-ci, le monde doit se défaire de 2 quadrillions $ de dettes, de passifs non capitalisés et de produits dérivés. Cela représente 29 fois le PIB mondial de 70 000 milliards $, soit une ampleur qui mènera à l'effondrement du système financier.

L'AUGMENTATION DES IMPÔTS NE RÉGLERA PAS LE PROBLÈME

Les gouvernements, ainsi que les médias, discutent de taxer les riches pour créer plus d'égalité. Vu que ce sont les riches, surtout aux États-Unis, qui contrôlent le système, il sera difficile d'augmenter la fiscalité. En Europe, les socialistes augmenteront probablement les impôts des riches. Mais ce ne sont pas des impôts plus élevés qui régleront le problème. L'implosion d'actifs à venir taxera les riches bien plus que tout politicien pourrait le faire. En moyenne, ils risquent de perdre jusqu'à 90% de leur richesse. Dans le même temps, la dette, personnelle et publique, pour laquelle les gens ordinaires sont responsables, implosera aussi. Ainsi, les riches pourraient perdre 90% ou plus de leur richesse, et les pauvres perdront leur dette.

Ce sera le plus important transfert de richesse de l'histoire. Mais ça n'arrivera pas sans heurts. Il y aura des troubles sociaux et une possible guerre civile avant que tout cela ne soit terminé. Ce n'était pas le cas pendant la Grande dépression des années 1930, sauf en Allemagne où les Juifs étaient persécutés. Aujourd'hui, la population américaine ou de la plupart des pays européens n'est pas aussi homogène qu'elle ne l'était dans les années 1930. Le nombre important d'immigrants dans plusieurs pays occidentaux mènera à des conflits et des troubles bien pires que dans les années 1930.

À part les gens ordinaires qui s'affranchiront probablement de la dette après l'implosion du système financier, les principaux bénéficiaires seront les investisseurs qui n'ont pas de dettes et qui détiennent des actifs tangibles comme des terres agricoles, des investissements dans les matières premières ? incluant les métaux précieux, bien sûr ? et aussi certains investissements dans le secteur alimentaire, qui bénéficieront de pénuries de nourriture et d'inflation des prix.

UN APERÇU DES 4-8 PROCHAINES ANNÉES

Les niveaux que certains marchés pourraient atteindre dans les années à venir semblent complètement irréalistes dans la phase euphorique et exponentielle que nous traversons actuellement.

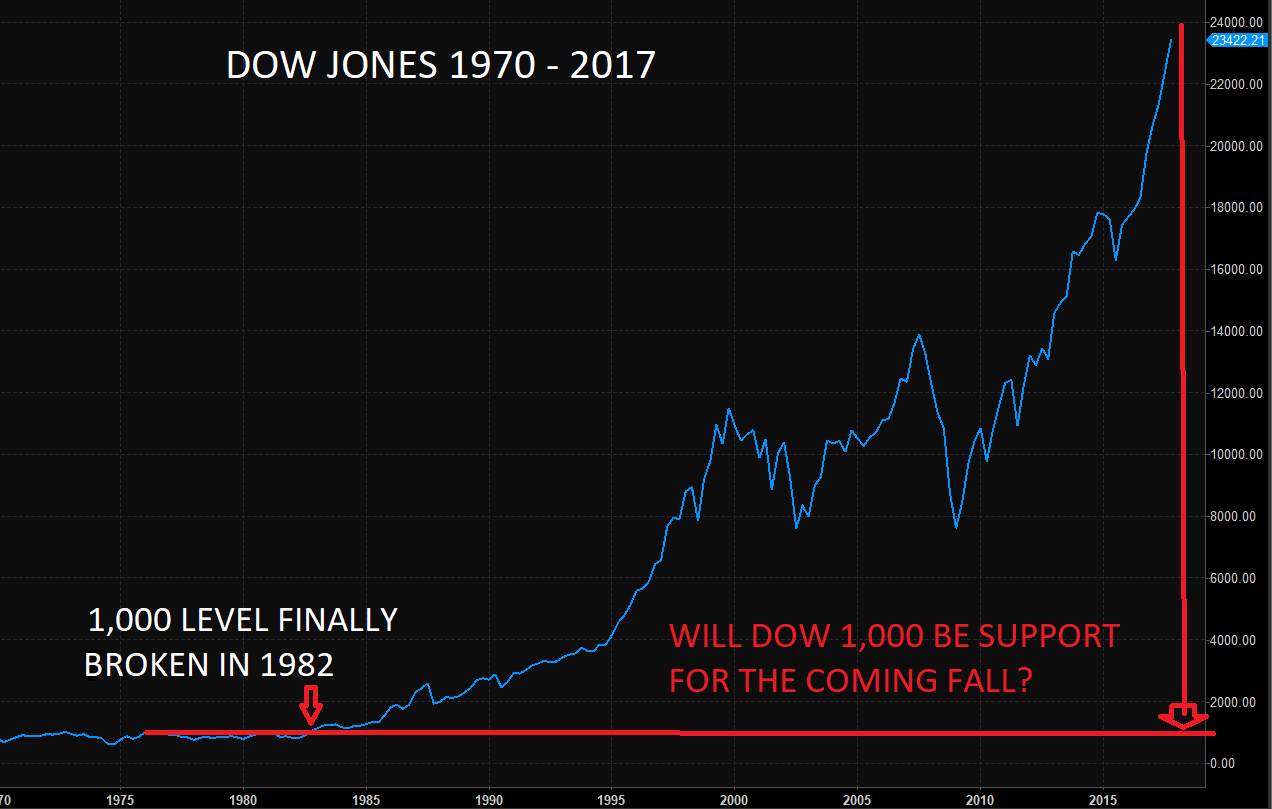

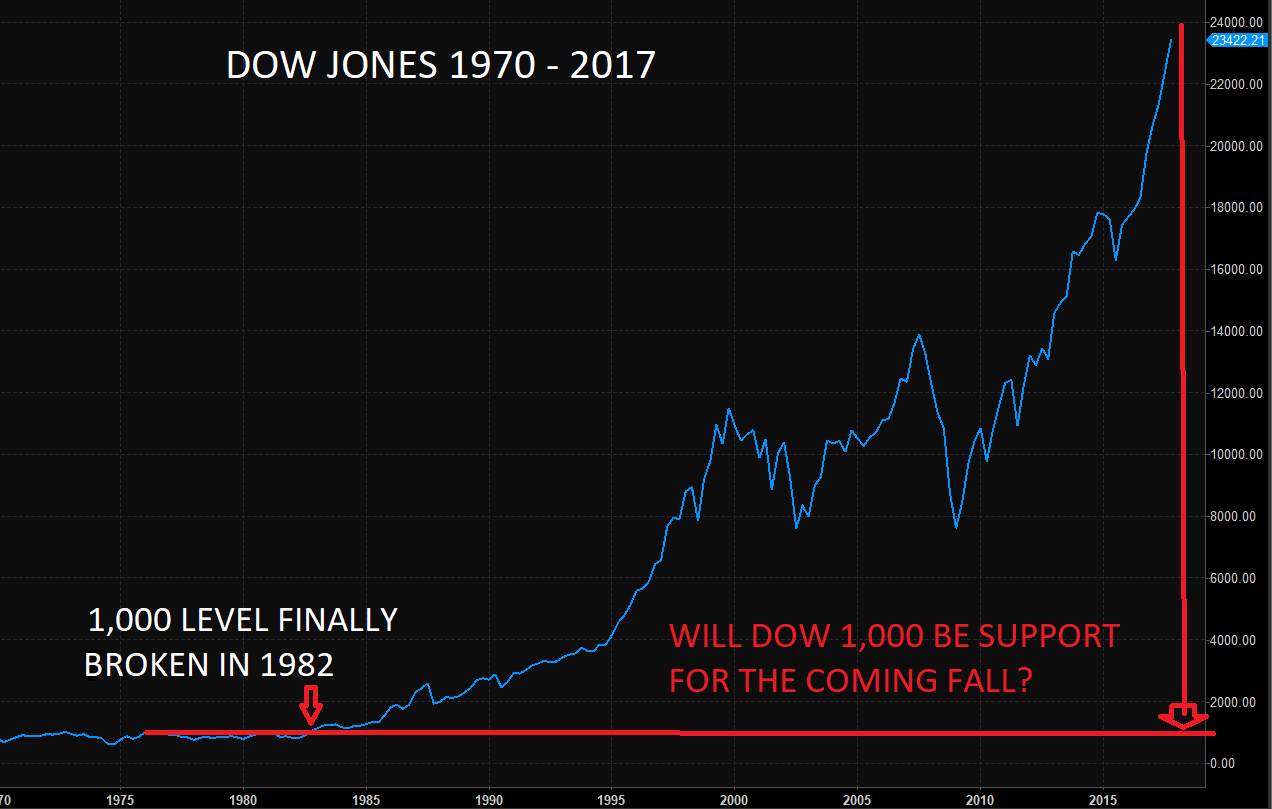

Le Dow Jones est aujourd'hui autour de 23 400. Nous sommes dans une phase de fusion qui pourrait voir les marchés continuer à augmenter considérablement avant de dépasser leur sommet. Mais le risque est très élevé, et toute surprise sera à la baisse.?

Une fois le sommet atteint, nous assisterons probablement à un long et soutenu marché baissier séculaire, qui durera plusieurs années. Au début des années 1980, le Dow Jones sortit de son niveau de 800-1 000, où il se situait depuis dix ans. Il s'agit d'un niveau de soutien à long terme tellement important qu'il sera probablement atteint dans les années à venir. Cela représenterait une chute de 95%, par rapport au niveau actuel, soit une chute tout juste supérieure à celle survenue dans les années 1930.

LES TAUX D'INTÉRÊT ATTEINDRONT 20%

Les taux d'intérêts étaient au-dessus de 15% dans les années 1970 et au début des années 1980, au Royaume-Uni et aux États-Unis, par exemple. Il est probable que nous voyions à nouveau ces niveaux, et des niveaux encore plus élevés si les emprunteurs souverains et privés font défaut, ce qui est fort probable. L'impression monétaire illimitée, qui aura certainement lieu, constitue aussi une forme de défaut, vu que la devise devient alors sans valeur.

LES DEVISES ATTEINDRONT ZÉRO

Les devises entameront bientôt leur mouvement final vers le bas. Il n'est pas facile de prédire quelle devise gagnera cette course, mais cela pourrait bien être le dollar, étant donné qu'il s'agit de la devise la plus surévaluée. Mais cela ne sert à rien de mesurer une devise papier contre une autre, puisqu'elles sont toutes susceptibles d'atteindre leur valeur intrinsèque de zéro.

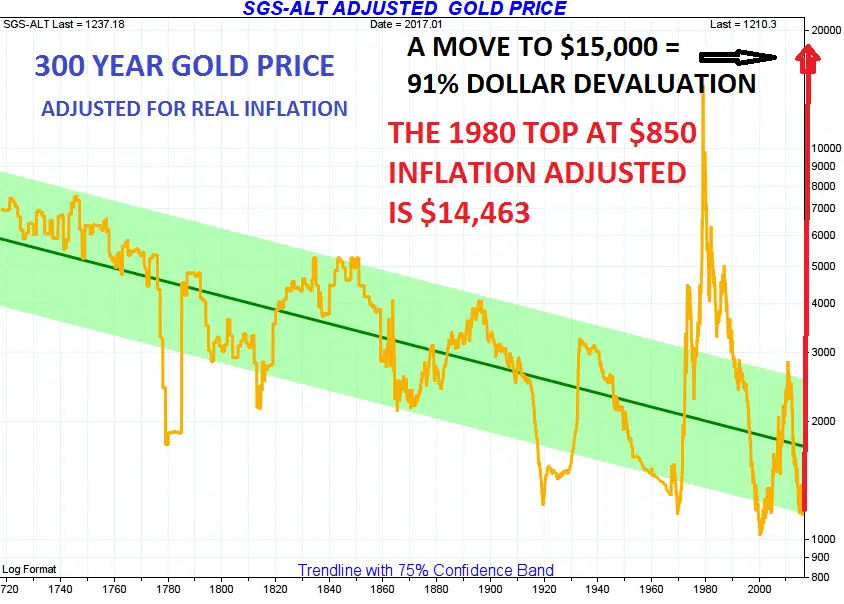

L'OR À 15 000 $ OU À 80 000 $ ?

La dévaluation monétaire de l'époque moderne a débuté en 1913, et est maintenant dans sa phase finale. Mesuré en or, le dollar a perdu 98,3% depuis 1913. Imaginez que le dollar débute un mouvement exponentiel inversé de la même ampleur que celui des 114 dernières années. Comme je l'ai expliqué dans mon article sur les mouvements exponentiels, ce sont des mouvements définitifs et normalement très rapides. Une autre baisse de 98,3% du dollar se traduirait par une once d'or à 80 000 $. Une partie de cette hausse des prix sera probablement due à l'inflation, même si je pense que l'or devrait atteindre au moins 10 000-15 000 $ en monnaie d'aujourd'hui. 15 000 $ représenterait une chute de 91% du dollar. Avec l'hyperinflation, nous pouvons y ajouter quelques zéros.

En 2002, lorsque notre société a investi massivement dans l'or physique pour nos clients et nous-mêmes, l'or était à 300 $ l'once. Nous avons évidemment conservé nos positions. Nous avons eu raison sur l'orientation du mouvement, mais nous nous attendions à ce que le mouvement ultime vers le haut ait lieu plus rapidement. Néanmoins, nous restons convaincus que ce mouvement est toujours à venir, et qu'il sera probablement exponentiel, comme je l'ai expliqué dans un récent article.

Il est évidemment impossible de prédire le temps que cela prendra. Un certain nombre de facteurs indiquent que ces changements majeurs auront lieu d'ici 2025. Les cycles indiquent aussi que l'or entamera un mouvement majeur d'ici 2021. Ces mouvements pourraient donc survenir d'ici quatre ans, mais cela pourrait bien prendre huit ans.

Prédire l'heure exacte et le prix exact est un jeu de dupes, et ces prédictions seraient sans doute fausses. Cependant, ce qui est incontestable, est que le risque mondial est actuellement plus grand que jamais dans l'histoire. Ce qui est également certain est que l'or constitue la meilleure assurance contre ces risques, comme il l'a démontré pendant des milliers d'années.

Source originale: Matterhorn - GoldSwitzerland

0 Commentaire