Dans mon article intitulé "Rebond doré après la Fed", j'ai conclu en écrivant que "le prix de l'or devrait tester la résistance à $1281 dans les semaines à venir". Ce niveau, correspondant à la fois à un retracement de 61,8% de Fibonacci et à une cible de 61,8%, posait une résistance technique assez significative et le contournement de ce seuil est un développement haussier notable.

Au cours des dernières semaines, plusieurs facteurs politiques et géopolitiques ont soutenu les cours des valeurs refuges, offrant un environnement particulièrement favorable à l'or et contribuant au dépassement de cette résistance assez importante.

LES FACTEURS GEOPOLITIQUES MÈNENT LA DANSE

Les tensions géopolitiques se sont considérablement intensifiées récemment, particulièrement en ce qui concerne la Syrie et la Corée du Nord. À la suite d'une attaque à l'arme chimique le 4 avril attribuée au régime d'el-Assad par les États-Unis, le président Trump a ordonné les premières frappes militaires contre le gouvernement syrien le 6 avril.

Le jour précédant le bombardement des États-Unis, lors d'une conférence de presse avec le roi Abdallah II de Jordanie, les commentaires de Trump selon lesquels le régime d'Assad avait "franchi de nombreuses lignes" ont poussé les cours du contrat à terme sur l'or de 1248 $ à 1260,9 $, un mouvement de 1%, en quelques heures à peine. Juste après le lancement des 59 missiles, qui a eu lieu pendant la visite du président chinois Xi Jinping, les cours ont grimpé de presque 1,5% (de 1253 $ à 1271,5 $) en moins d'une heure.

Il est peu surprenant que le bombardement ait déplu à la Russie, principal allié du régime syrien, d'autant plus que les États-Unis insinuent que Moscou aurait été informé des attaques chimiques avant qu'elles ne se produisent. Alors les relations entre les États-Unis et la Russie sont "au plus bas", comme l'a déploré le secrétaire d'État Rex Tillerson lors de sa visite à Moscou la semaine dernière, le prolongement des tensions entre les deux superpuissances nucléaires est favorable au cours de l'or.

Des tensions ont aussi éclaté dans la péninsule coréenne au cours des dernières semaines. Les discours de la Corée du Nord et des États-Unis se sont durcis et les démonstrations de force ont nettement amplifié le niveau d'inquiétude générale. Avant le défilé militaire célébrant le 105ème anniversaire de la naissance du président fondateur de la Corée du Nord Kim Il-sung, le président Trump a envoyé un porte-avions vers la péninsule. Il presse de plus en plus la Chine pour régler le "problème" nord-coréen, affirmant que "sinon, nous résoudrons le problème sans eux", tout en utilisant les futures négociations commerciales comme levier pour obtenir la collaboration chinoise.

North Korea is looking for trouble. If China decides to help, that would be great. If not, we will solve the problem without them! U.S.A. (La Corée du Nord cherche des ennuis. Si la Chine décide d'aider, ça serait formidable. Sinon, nous résoudrons le problème sans eux! U.S.A.)

? Donald J. Trump (@realDonaldTrump) 11 avril 2017I have great confidence that China will properly deal with North Korea. If they are unable to do so, the U.S., with its allies, will! U.S.A.

? Donald J. Trump (@realDonaldTrump) 13 avril 2017À la suite d'un test de missile échoué par l'armée de Kim Jong-un pendant le week-end, Trump est revenu sur une promesse de campagne et refusa de designer la Chine comme un pays "manipulateur de devises". Après avoir tweeté la semaine dernière qu'un "accord commercial avec les États-Unis serait plus avantageux pour eux s'ils réglaient le problème nord-coréen", le président américain affirme que le pays "travaille maintenant avec nous sur le problème nord-coréen".

I explained to the President of China that a trade deal with the U.S. will be far better for them if they solve the North Korean problem!

? Donald J. Trump (@realDonaldTrump) 11 avril 2017Why would I call China a currency manipulator when they are working with us on the North Korean problem? We will see what happens!

? Donald J. Trump (@realDonaldTrump) 16 avril 2017Bien que les tensions semblent s'être atténuées par rapport à la semaine dernière, il est peu probable que la situation soit résolue à court terme, surtout étant donné le déploiement anticipé du système de missiles "THAAD" et l'imminence des élections présidentielles en Corée du Sud.

INCERTITUDE POLITIQUE à l'horizon

En Europe, les élections présidentielles en France s'annoncent très serrées, ce qui rajoute davantage d'incertitude politique et d'inquiétude sur l'avenir de l'Union européenne. Bien que le centriste Emmanuel Macron apparaisse comme favori, la possibilité qu'un candidat de l'extrême gauche (Jean-Luc Mélenchon) ou de l'extrême droite (Marine Le Pen) soit élu et remodèle la politique française à l'égard de l'UE n'est pas négligeable. Les deux candidats sont considérés comme des eurosceptiques et sont plutôt favorables à un "Frexit". Un deuxième tour avec l'un ou l'autre, et encore plus entre les deux, constituerait un soutien supplémentaire pour les prix de l'or.

Aux États-Unis, l'échec initial de la réforme d'Obamacare a commencé à susciter des doutes sur quelques principes fondamentaux des "Trumponomics", tels qu'une réforme fiscale substantielle et un plan d'investissement dans les infrastructures. En l'absence de progrès concrets sur ces deux points, sans parler de plus de clarté sur les négociations commerciales, il est peu probable que l'incertitude politique diminue de manière significative. Une autre source d'instabilité potentielle dans les prochaines semaines est le risque croissant d'un arrêt partiel des activités gouvernementales fédérales ("shutdown") si un accord n'est pas approuvé avant le 28 avril.

LA NORMALISATION DU bilan DE LA FED au second plan

Selon le procès-verbal de la réunion des 14 et 15 mars publié le 5 avril, la plupart des participants du FOMC "ont jugé qu'une modification de la politique de réinvestissement serait probablement appropriée plus tard cette année". Malgré l'intention de la Fed de commencer à "normaliser" son bilan d'ici la fin de l'année, l'impact sur les marchés obligataires a été atténué par les récents développements géopolitiques.

Dans cet environnement de fuite vers la qualité, les taux des Treasuries à 10 ans et des TIPS se sont détendus, poussés davantage par les commentaires de Trump la semaine dernière sur la force du dollar et sa préférence pour des taux d'intérêt bas. Les taux nominaux ont par conséquent cassé un support technique important à 2,30%, ce qui suggère une perspective positive pour les cours de l'or.

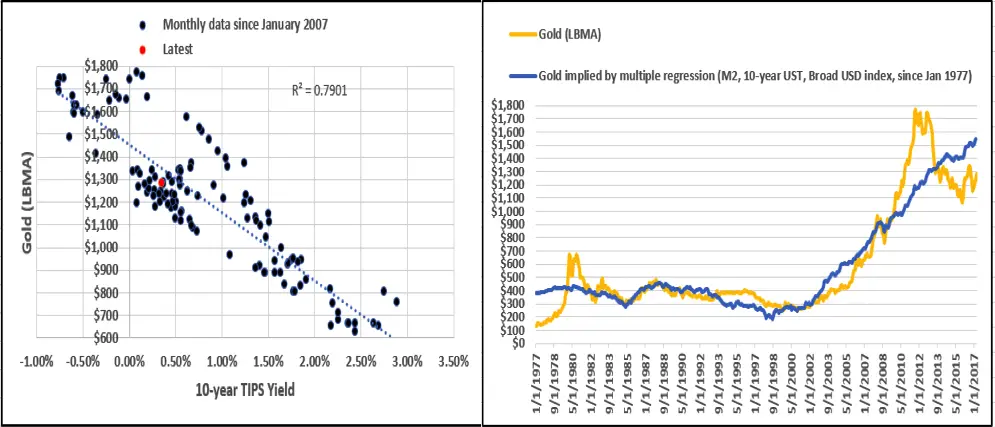

Sources: FRED, Author's calculations

La corrélation entre le métal et les taux actuels des TIPS à 10 ans depuis janvier 2007 laisse présager des prix légèrement plus élevés pour l'or. Compte tenu de la relation entre l'or, le taux des bons à 10 ans, la masse monétaire et le dollar américain au cours des 40 dernières années (avec un coefficient de détermination (R2) ajusté de 0,8577), le métal précieux semble toujours significativement sous-évalué.

PERSPECTIVE TECHNIQUE POSITIVE MALGRÉ un risque DE PAUSE À COURT-TERME

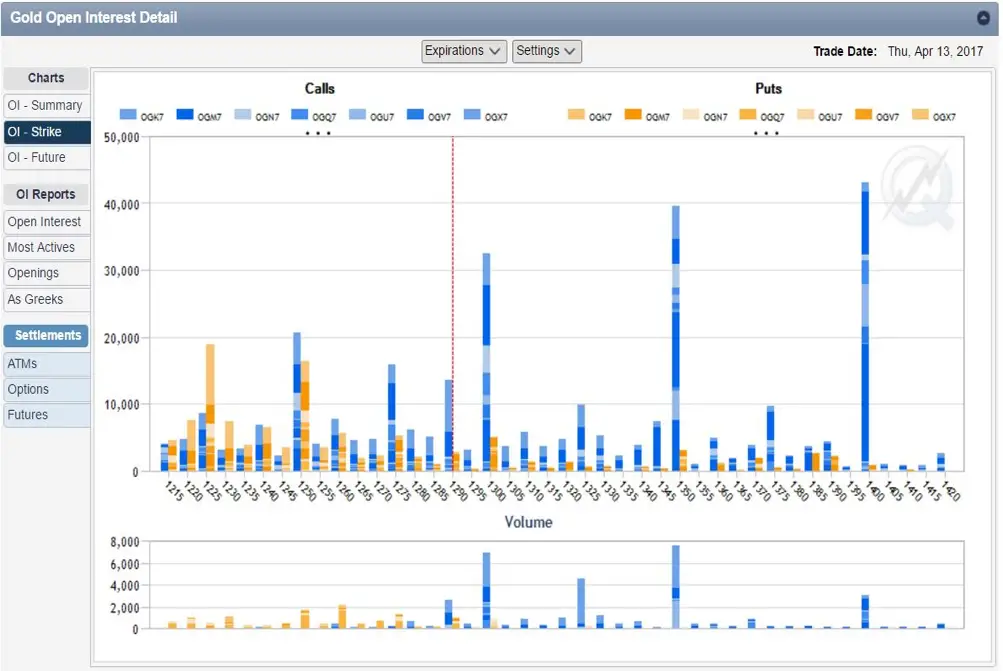

En termes d'analyse technique, l'évolution des prix au cours des dernières semaines a été très positive, l'or cassant des résistances importantes. La moyenne mobile à 200 jours, un indicateur populaire, a été contournée à 1260 $, ainsi que la résistance de Fibonacci à 1281 $. Le mouvement haussier a pris forme lorsque les gérants de portefeuille ont continué d'augmenter leur exposition nette longue aux futures et aux options qui, à plus de 140 000 contrats en date du 13 avril, demeure loin des niveaux excessifs et a encore une marge de croissance. Cela dit, alors que les cours s'approchent de 1300 $, un niveau qui constitue actuellement le troisième "strike" (prix d'exercice) le plus populaire pour les options "call" en termes de position ouverte sur les contrats à terme du Comex, une pause du rallye n'est pas improbable.

Source: COMEX

Étant donné les résistances posées par la ligne de tendance, le canal ascendant, la bande supérieure de Bollinger et l'activité liée aux options, il y a un risque de pause à court-terme en dessous de 1305 $. Cependant, tant que le marché reste au-dessus des supports à 1260 $ voire 1231 $, les cours du contrat à terme devraient ensuite se reprendre et grimper vers les cibles de Fibonacci à 1323 $ et 1335 $, avant le prochain niveau majeur de résistance à 1378 $. Seule une violation de 1161 $ confirmerait une correction plus profonde vers le support à plus long terme à 1045 $.

Source: www.tradingview.com

0 Commentaire