Le marché a vraiment tout fait pour éjecter le maximum de participants de ses positions sur l'or, l'argent et les mines associées ! Y compris parmi les goldbugs les plus endurcis.

Les volumes énormes sur GDXJ depuis le début de l'année trahissent l'accumulation des mines par des grosses poches, qui ne sont pas du genre à faire des commentaires, gratuits ou payants, dans les journaux, les lettres financières ou sur les sites web.

La seule trace qu'ils laissent peut s'observer sur les volumes, comme celles d'un troupeau de buffles dans la terre fraiche :  Hier le volume journalier sur l'indice des mines d'or junior GDXJ a battu tous les records, excédant de 33% sa plus grande valeur historique, et produisant une hausse de 5,78%, démultipliant de 5 fois la performance du prix de l'or ! Les bears avaient tenté de reprendre en main le marché, mais ils se sont retrouvés bien seuls après avoir provoqué une capitulation des dernières mains faibles sur les mines d'or, les 27 et 28 mai.

Hier le volume journalier sur l'indice des mines d'or junior GDXJ a battu tous les records, excédant de 33% sa plus grande valeur historique, et produisant une hausse de 5,78%, démultipliant de 5 fois la performance du prix de l'or ! Les bears avaient tenté de reprendre en main le marché, mais ils se sont retrouvés bien seuls après avoir provoqué une capitulation des dernières mains faibles sur les mines d'or, les 27 et 28 mai.

Résultat : une raclée magistrale pour les bears.

La même situation explosive risque à présent de se produire sur le marché de l'or et de l'argent.

Cela fait plus d'une année que le marché actions nage en plein délire et plus d'une année que les analystes du marché de l'or sont tournés en bourrique.

Résultat : la peur a totalement disparu des marchés actions et ceux qui sont restés debout pour prédire une explosion du prix de l'or dans les années à venir ont perdu toute crédibilité.

Le mur de doutes qu'on a construit autour du marché de l'or est largement suffisant pour lui permettre de gravir plusieurs milliers de dollars dans l'incrédulité générale.

Voici encore la première page du Financial Times :  Vu sur King World News.

Vu sur King World News.

On annonce la mort de la volatilité, donc de la peur sur les marchés actions.

C'est juste.

Après une année de délire complet, les marchés ont crucifié tous les bears et le consensus ne voit plus que de la hausse à perte de vue.

C'est le prélude idéal pour un krach historique.

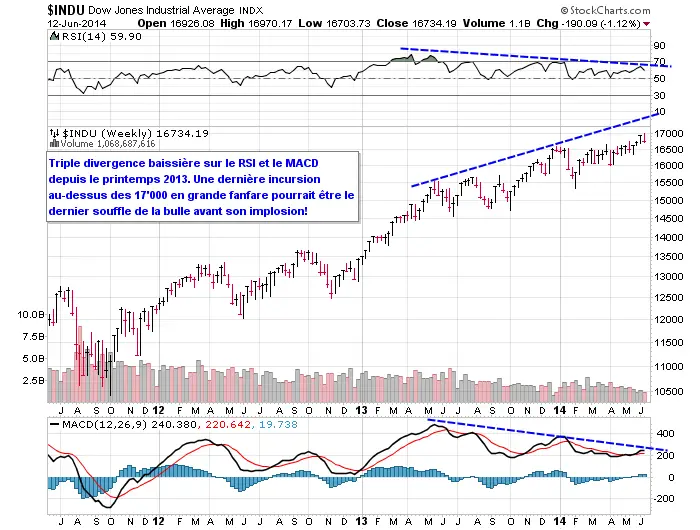

J'avais signalé à l'époque la divergence baissière apparue en 2013 sur le Dow Jones.

Elle est à présent triple ! Les volumes sont décroissants et l'argent intelligent a sans doute déjà fait ses valises.

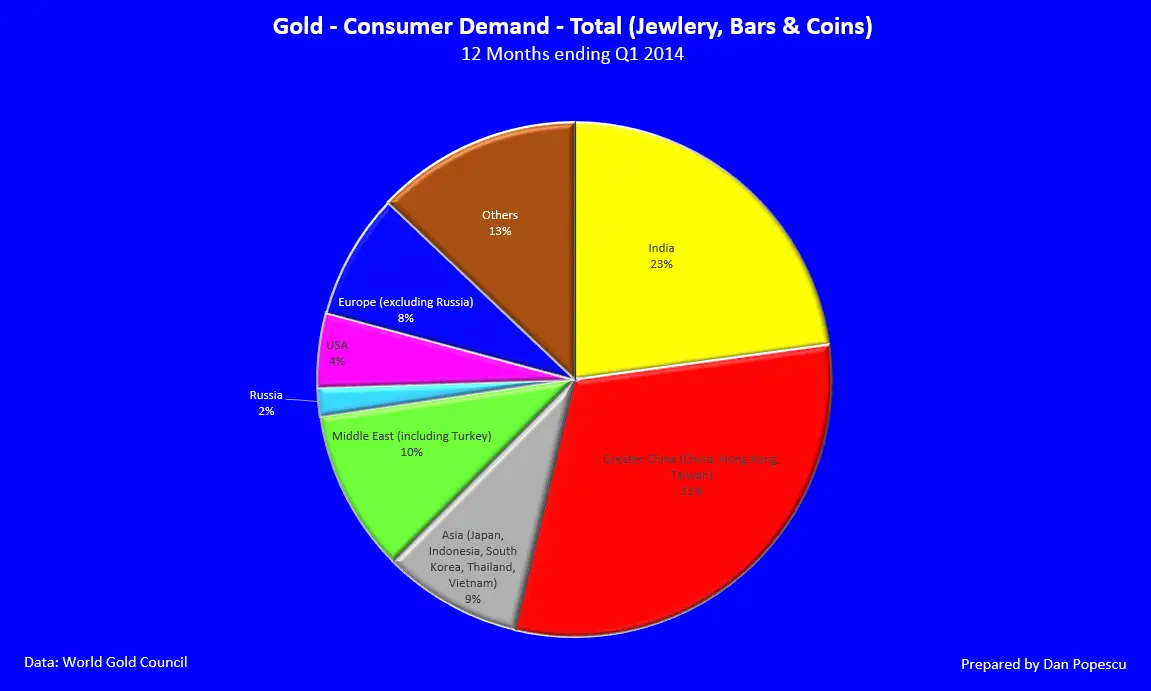

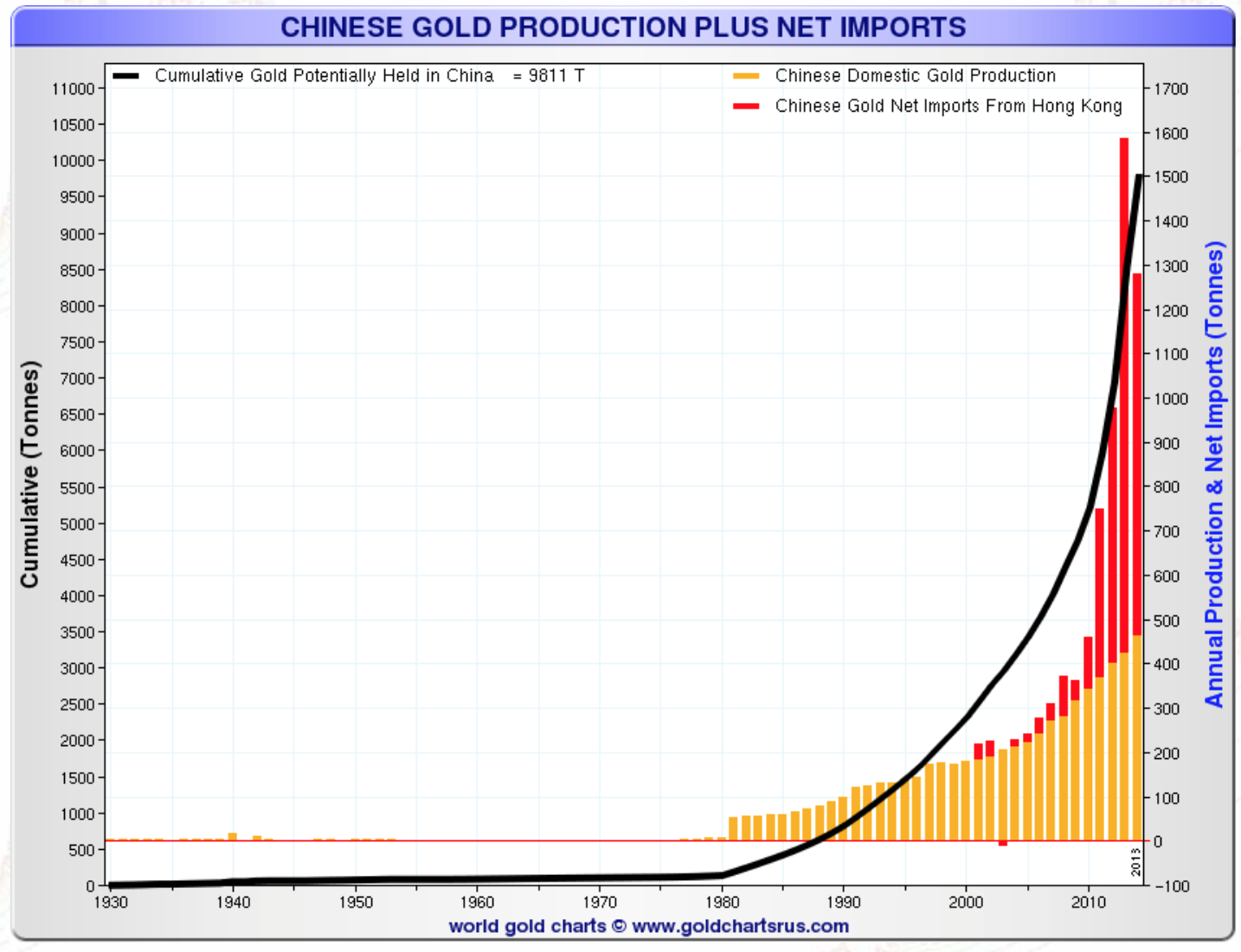

Les deux graphiques suivants de Dan Popescu nous montrent pourquoi le contrôle du prix de l'or est intenable :

Les deux graphiques suivants de Dan Popescu nous montrent pourquoi le contrôle du prix de l'or est intenable :

La Chine et l'Inde sont clairement des acteurs majoritaires pour la demande de l'or physique.

La Chine et l'Inde sont clairement des acteurs majoritaires pour la demande de l'or physique.

En 2013, la demande d'or de la Chine a explosé, comme on le voit sur le graphique du bas, et en 2014 l'Inde va enlever un gros frein sur ses importations d'or ! Ajoutez à cela une demande de la part des investisseurs occidentaux qui peut difficilement aller plus bas, mais très facilement exploser durant le prochain pic de volatilité sur les marchés actions.

Sans parler des déboires à venir sur le dollar, monnaie de réserve internationale qui ne tient plus qu'à un fil.

et qui pourrait causer la plus grande crise monétaire généralisée de l'histoire, ou accélérer les préparatifs par la Chine et/ou la Russie pour créer une nouvelle devise d'échange pour le commerce mondial, couverte avec de l'or physique.

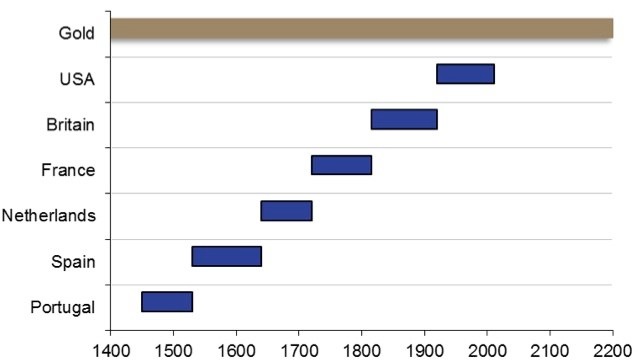

Pour ceux que cela semble complètement surréaliste, un simple coup d'?il à la durée de vie des précédentes devises de réserve mondiale peut les faire réfléchir :  On voit sur ce tableau que seul l'or a survécu à toutes ces devises qui sont toutes nées dans la force et mortes dans la faiblesse.

On voit sur ce tableau que seul l'or a survécu à toutes ces devises qui sont toutes nées dans la force et mortes dans la faiblesse.

Pour rappel, lorsque le dollar est devenu la seule monnaie convertible en or, les USA possédaient une réserve d'or gigantesque ! Près de 20'000t peu après la fin de la seconde guerre mondiale ! Rien à voir avec les 8133t qui restent aujourd'hui, alors que la masse monétaire M3 en dollars a été multipliée par 100 depuis la fin de la guerre ! La seule sortie des 900t d'or physique des ETFs en 2013 ne peut plus se reproduire, car le peu d'or restant dans les ETFs a très certainement été accumulé par des investisseurs qui recherchaient une assurance financière ou monétaire.

N'en déplaise à Goldman Sachs, tout le monde n'est pas spéculateur sur ce marché ! Ne pouvant plus alimenter le marché du physique pour tenir à des prix aussi bas, les banques qui jouent à contrôler le prix sur le COMEX se rapprochent toujours plus d'une situation intenable.

Les signes de backwardation se sont multipliés en 2013 et 2014, alors que cela arrivait extrêmement rarement dans le passé.

Aujourd'hui les petites mines juniors nous disent clairement que la dernière tentative de reprise de contrôle du marché baissier sur l'or a échoué et que l'or va repasser définitivement sur les $1300.

Les mêmes initiés qui vendaient en avance les mines avant l'effondrement du prix de l'or en 2013 sont repassés à l'achat depuis le début de l'année, certainement au courant des limites atteintes par la manipulation du prix.

Le signal de "golden cross" envoyé en début d'année a été interrompu par un nouvel assaut des bears, mais le retournement définitif du marché de l'or a toutes les chances de s'être déjà effectué en décembre 2013.

0 Commentaire